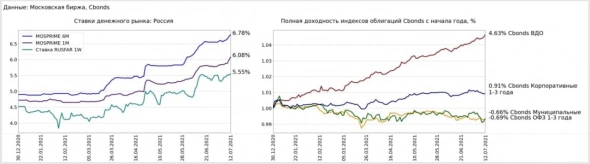

Денежный и долговой рынок готовятся к росту ключевой ставки

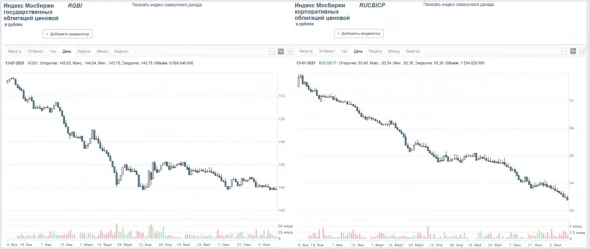

Выдержав непродолжительную паузу после июньского повышения ключевой ставки до 5,5% денежный рынок вернулся к тренду удорожания. На опережение нового шага вверх по ставке. Заметно это по месячной стоимости денег (MOSPRIME 1W), прирост от предыдущего максимума конца июня уже около +0,3%. Параллельно с этим закономерно проседают цены облигаций (исключая высокодоходный сегмент). Если на следующем заседании 23 июля Банк России повысит ключевую ставку на 0,5%, то она, в основном, уже в рынке. Но есть риск ее повышения на 0,75%, или при повышении на 0,5% — сохранения самого тренда повышения в дальнейшем. А этого пока стоимость денег и долгов не учитывает. Участники, думаю, будут готовиться к более агрессивному из сценариев, просто наблюдая за инфляцией в России и США. А это продолжит тянуть стоимость денег вверх, а цены облигаций – вниз.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Да и ОФЗ на 3+ годах закладывают среднюю ставку на соответсвующие сроки 6.5%+, поэтому уже всё, что планируется и даже не планируется, в среднем конце заложено, а вот в денежном на сегменте 3-12 месяцев не в полной мере. Поэтому у нас наклон кривой уплощается быстрыми темпами без движения дохи в среднем+ конце.