Мои итоги 2кв 2021 + #конфасмартлаба

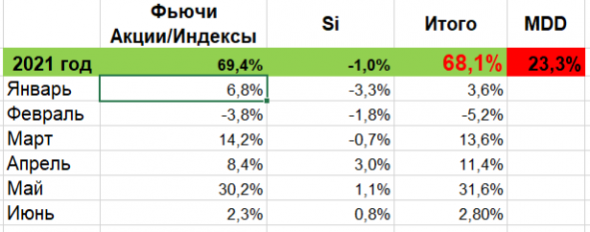

Довольно удачный квартал. +50,1% за три месяца.

Уже в апреле был доволен. ВТБ, ГМК. Системы переходили с одного трендового инструмента на другой.

В мае подоспели Сбер и ГП, инструменты с максимальными лимитами. И получился выброс доходности.

Почему довольно высокий доход на невыразительном рынке? Две причины

а) В разделе Акции/Индексы настройка систем на лонг в ущерб шортам полностью оправдался. Хотя по шортам постепенно увеличиваю лимиты. И, как следствие, несу дополнительные убытки.

б) Среднее время в позиции (6-7 дней по этому году) позволяет удерживать инструменты длительное время. Почти без распила. Как Сбер и ГП, которые начал набирать еще в середине апреля.

По Si отбил убытки первого квартала. Лонг заработал в начале апреля, шорт давал с начала мая. Невыразительная доходность обусловлена перекосом в сторону лонга. Примерно в пропорции 3:1

Интересную статистику Тимофей недавно привел. По активным счетам, из которых 70% появились лишь в последний год. Даже учитывая возможные манипуляции, рост феноменальный. Дежавю с 2007 годом. Рост 2005 почти на 100%. Инвестор пошел на рынок. Две волны коррекции мая/июня 2006 на 30%. Испуг. Все исправилось к концу года. Вялый рост 2007 (12%). Расплата 2008

Мой вывод: в ситуации пузырения и притока новичков потенциальная доходность никогда не оправдает те риски, которые несет в себе схлопывание пузыря.

В апреле провели крайнюю встречу трейдеров. В качестве спикера – уважаемый А.Г. Очень познавательно. Алготрейдер, практик, отличный спикер, просто приятный человек. С видосом затянули, каюсь. Скоро будет.

#конфасмартлаба

В выходные в очередной раз съездил на конференцию Смартаба в Питер. Пообщался с друзьями, послушал спикеров, получил массу положительных эмоций.

Запланировали поездку в Питер всей семьей на неделю. Приготовления, ожидания. А тут новая волна ковида с ужесточениями. Тем не менее, не стали менять планы. И не пожалели.

Почему посещаю такие мероприятия:

1. Нетворкинг. Был период, когда 9 лет торговал из дома. Без достаточной социализации. А здесь мой социум – коллеги, занимающиеся тем же делом, что и я. Уже родная тусовка.

2. Послушать новых авторов. Некоторых – с интересом, других – с большим интересом. Из обширного числа выступающих всегда можно выбрать именно то, что интересует.

Наблюдения по прошедшей конфе:

1. Организация на высочайшем уровне. Отель, еда и ночная прогулка на катере с разводом мостов.

2. Очень понравился формат с двумя залами. Всегда можно было выбрать, кого слушать. Первый раз такое. И надеюсь, не последний.

3. Превалировала инвестиционная часть. Массовый приток новых инвесторов и длительный рост рынка диктует именно такую повестку. Примерно 70% посетителей пришли на мероприятие первый раз.\

4. В этой части больший вес имели выступления стокпикеров – инвесторов, делающих упор на выбор отдельных акций. Довольно опасная тема, особенно для начинающих. Но… Составил свой рейтинг по красоте преподнесения информации. По способности сделать шоу. Назар и Элвис – вне конкуренции. Преза, общение. Есть чему поучиться.

5. Уважаемый Алексей Каленкович в своем выступлении скрестил стокпикинг и макро и предложил свой (магический) портфель. Подход, должен сказать, довольно спорный. Но человек авторитетный. Будем наблюдать

6. Понравилось выступление ютуб-блоггера ФинИнди, сфокусировавшегося на разборе долгосрочных сценариев для индексного инвестора. И показавшего основные риски такого подхода: постоянные изъятия в начале периода накопления капитала и медвежий рынок в конце этого периода.

7. В трейдерской части с интересом послушал выступление Алексея Вана, трейдера и разработчика софта для трейдинга из Краснодара. Не могу сказать, что услышал что-то принципиально новое для себя, но само выступление, а также четкие ответы на интересующие меня вопросы показали, что передо мной опытный трейдер-практик.

В общем, доволен на 100%. Всем рекомендую

P.S. Ну а Лёхе, Ярику, Фраю и Веревкину — спасибо за компанию.

1. Зарабатывать больше, чем тратить.

В настоящий кризис для 90% бай энд холдеров это будет недоступно. Потому что кризис — это сокращения рабочих мест, зарплат, доходов от бизнесов и т. д. и т. п. и все это на фоне сокращения стоимости портфеля на десятки процентов.

Неслучайно в 2008-2009 «слопнулся» ритейл в ПИФах, который в 2006-2007-м «рос как на дрожжах». Достаточно вспомнить Максвелл кэпитал и чем все закончилось

Я по ходу этого года перестраивался в более медленные системы. Еле успел, но много упустил при этом и привёз себе минусы, которые могли быть поменьше. Продолжаю подсматривать и учиться:)

в таблице — без учёта дивов, а итог — с ними?

иначе числа не сходятся..