НМТП - экономия во имя будущего

Если еще пол года назад я был настроен позитивно в отношении будущего компании, то события последних недель подкосили мою уверенность. И причиной этому стали не только токсичные действия руководства, но и отчетность компании за первый квартал 2021 года. Как раз ее я и хочу разобрать сегодня, определившись с дальнейшей судьбой моей позиции.

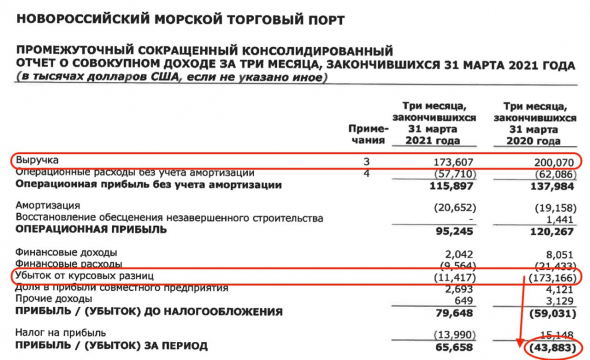

Выручка компании за период снизилась на 13,2% до $173,6 млн. Не помогла компании и валютная выручка. Даже в рублях показатели снизились. Причиной тому снижение консолидированного грузооборота на 6,6 млн тонн. В том числе падает перевалка нефтеналивных грузов. Напомню, что это основная статья доходов. Все еще не восстановились объемы отгрузок нефти в связи с пандемией и сделкой ОПЕК+

Операционные расходы снизились год к году. Ну хоть что-то радует. Сальдо финансовых доходов/расходов тоже на стороне отчета за 1 квартал. А вот убыток по курсовым разницам в 2020 году в размере $173 млн, дали возможность уже в этом году показать чистую прибыль в размере $65,7 млн, против убытка годом ранее.

Если исключить курсовые разницы, то скорректированная чистая прибыль упала за первый квартал на 40%. При восстановлении почти всей нефтегазовой отрасли, НМТП не получил заряда позитива. Грузооборот снижается, выручка также. Показывать прибыль удается лишь за счет курсовых разниц и то 2020 года. Просветов в ближайшее время я не вижу. На смену динамики потребуется не один квартал.

И на всем этом негативе, руководство НМТП решает вдвое сократить и без того низкие дивиденды. В стратегии развития, рассчитанной до 2029 года, говорится о выплатах в размере 50% от чистой прибыли. Зачем было сокращать ее до 25% не знаю, ведь 0,8% доходности сэкономленной руководством вылились в потерю 5% капитализации компании в считанные дни. Но кого волнует цена акций на бирже, верно?

Изучив все вводные я нашел всего одну причину для роста. Это низкая база 2020 и начала 21 года. Акционерам остается лишь надеяться на рост показателей в будущем и восстановление отрасли. Деньги, предназначенные на федеральные проекты по развитию морских портов явно «задерживаются», а рост стоимости акций откладывается на неопределенный срок. Продавать акции внизу цикла явно не стоит, я уж точно пока этого делать не буду, но мелочное отношение руководства меня настораживает.

*Не является индивидуальной инвестиционной рекомендацией

Мой Telegram «ИнвестТема» - https://t.me/particular_trader

Сдерживание грузооборота по наливным грузам, обусловленно сделкой опек+.

Нефть и нефтепродукты это 25% грузооборота НМТП.

Потенциал для роста грузооборота есть, а именно в части пересмотра маршрута логистики Maersk в обход суэцкого канала, соединяя азию и европу РЖД+НМТП.

Фед деньги задерживаются по причине того, что НМТП еще не завершил изыскательные и конструкторские разработки по части модернизации инфраструктуры, эти материалы ожидаются в конце 2q21. Правительство выполнит обязательства заложенные в программу развития. Так как это инфраструктурный проект, на который ВВП и прав партия будет опираться на предстоящих выборах.