Предсказатель дефолта - ликвидность

Прежде чем инвестировать деньги в высокодоходные облигации любого предприятия, следует не доверяться дяде Пете, тёте Клаве, телевизору, смарт-лабу или мне, а попытаться самостоятельно понять — накроется предприятие медным тазом или же ещё поплавает. Это не так сложно.

Ликвидность предприятия

Здравствуйте, инвесторы юные, начинающие и продвинутые. Начало инвестиций всегда сопровождается страхом. Страхом перед потерей денег. И чем меньше вы знаете о финансовом состоянии предприятия, тем больше страх. И даже если вам посоветует купить облигации гуру от рынка ВДО, вы всё равно будете бояться, поскольку решение о покупке было принято не вами лично, а под влиянием «авторитета».

Чтобы частично преодолеть страх, необходимо знать финансовое состояние предприятия, а точнее сможет ли оно вернуть вам деньги, если что-то пойдёт не так. То есть какая ликвидность предприятия.

Ликвидность

Ликвидность — это способность предприятия рассчитываться по всем обязательствам за счёт всех активов. То есть, сможет ли предприятие вернуть вам деньги, если оно вдруг перестанет работать.

📌 Предприятий способных вернуть всё до копейки не много, поэтому всегда будет риск потери инвестиций. И если вы не смиритесь с риском, вы всегда будете терять.

Как смириться с этим риском и направить себе во благо — тема отдельной статьи. Будет интересно, обязательно пишите, расскажу.

Вообще, ликвидность баланса даёт только общую картину платёжеспособности предприятия, по которой можно судить о степени риска инвестиционного решения, но тем не менее, уже по первому анализу можно судить — плакали ваши денежки или нет.

Анализ ликвидности баланса заключается в группировке и сравнении групп активов с группами пассивов и даёт, как я уже сказал, приблизительную оценку платёжеспособности предприятия, но эта оценка наиболее важна.

Активы

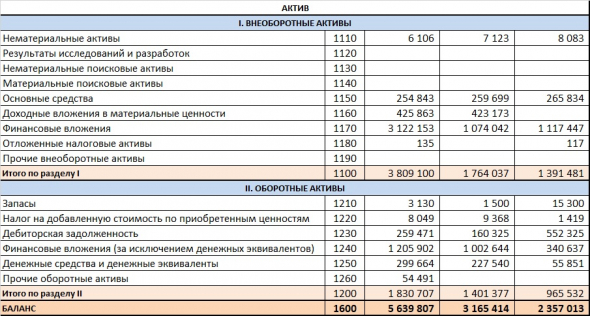

рис.1 Бухгалтерский баланс — АКТИВЫ

Активы (рис. 1) группируются по четырём критериям:

- Наиболее ликвидные активы — группа А1

- Быстро реализуемые активы — А2

- Медленно реализуемые активы — А3

- Трудно реализуемые активы — А4

Наиболее ликвидные активы

складываются из денежных средств и денежных эквивалентов — строка 1250 баланса и краткосрочных финансовых вложений — строка 1240 баланса (рис. 1)

Формула: А1 = ДС + ФВК = стр.1250 + стр.1240

Быстро реализуемые активы

это краткосрочная дебиторская задолженность, то есть это та часть денег, которая ещё не получена за уже отгруженный товар и отражена в строке 1230 баланса (рис. 1)

Формула: А2 = ДЗК = стр.1230

Медленно реализуемые активы

складываются из запасов предприятия — стр.1210, налогу на добавленную стоимость — стр.1220 и прочих оборотных активов — стр.1260 (рис. 1)

Формула: А3 = З + НДС + ПОА = стр.1210 + стр.1220 + стр.1260

Трудно реализуемые активы

это внеоборотные активы, то есть те активы, которые являются имуществом предприятия — стр.1100(Рис.1)

Формула: А4 = ВА = стр.1100

Все группы активов рассчитываются за три последних года и записываются в таблицу для последующего анализа (рис. 2)

📌 По-большому счёту можно сильно и не вникать, что означает тот или иной термин, важно правильно посчитать. Нет навыков работы с Excel — не беда. Открываете тетрадь и всё делаете в тетради.

Пассивы

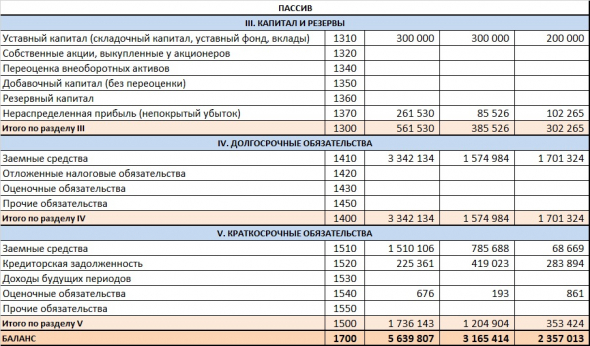

рис.3 Бухгалтерский баланс — ПАССИВЫ

Пассивы (рис. 3) группируются по четырём критериям:

- Наиболее срочные обязательства — группа П1

- Краткосрочные обязательства — П2

- Долгосрочные обязательства — П3

- Устойчивые пассивы — П4

Наиболее срочные обязательства

это кредиторская задолженность предприятия, то есть это текущие обязательства по выплате кредитов, займов, дивидендов и т.п., которые надо погасить в ближайшее время — стр.1520 баланса (рис.3)

Формула: П1 = КЗ = стр.1520

Краткосрочные обязательства

это обязательства предприятия со сроком погашения до года. Сюда входят краткосрочные заёмные средства — стр.1510 и прочие краткосрочные обязательства — стр.1550 баланса (рис.3)

Формула: П2 = ЗСК + ПОК = стр.1510 + стр.1550

Долгосрочные обязательства

это обязательства со сроком исполнения от года. Сюда входят: долгосрочные обязательства — стр.1400, доходы будущих периодов — стр.1530 и краткосрочные оценочные обязательства — стр.1540 баланса.

Формула: П3 = ДО + ДБП + ООК = стр.1400 + стр.1530 + стр.1540

Устойчивые пассивы

это различные, труднореализуемые фонды предприятия, то есть его капитал и резерв — стр.1300 баланса

Формула: П4 = КиР = стр.1300

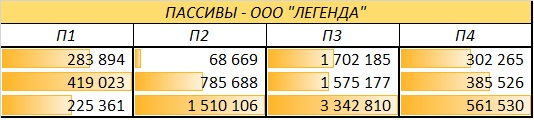

Все группы пассивов рассчитываются за три последних года и записываются в таблицу для последующего анализа (рис. 4)

рис.4 Пассивы предприятия

Анализ активов и пассивов предприятия

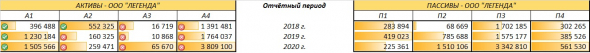

Для определения ликвидности баланса, необходимо проверить выполнение условий между группами активов и пассивов

А1 >= П1

А2 >= П2

А3 >= П3

А4 <= П4

рис.5 Проверка выполнения условий между группами активов и пассивов

❗ Абсолютная ликвидность — когда выполняются все 4 условия, встречается крайне редко и противоречит высокой рентабельности предприятия.

❗ Невыполнение всех четырёх условий говорит о полном отсутствии ликвидности и, если предприятие ещё не банкрот, то смело заявляйте, что оно обанкротится и в 75% случаев вы окажетесь правы. Надо только подождать.

Для проверки и закрепления знаний, рекомендую «предсказать» дефолт Дяди Дёнера.

Пример анализа ликвидности баланса предприятия

На протяжении последних лет наблюдается устойчивый рост наиболее ликвидных активов (рис.5) и снижение доли наиболее срочных обязательств. Кроме того выполняется условие А1 >= П1, это говорит о том, что предприятие не испытывает трудностей при расчётах по текущим обязательствам. Ко всему прочему, дефицит быстрореализуемых активов перед краткосрочными обязательствами, легко закрывается наиболее ликвидными активами.

📌 ликвидность баланса можно считать удовлетворительной. Ближайший год у предприятия вряд ли возникнут какие-либо финансовые проблемы.

Для более точной оценки ликвидности предприятия и принятия инвестиционного решения, необходимо рассчитать ряд коэффициентов и сравнить их с расчётными коэффициентами других предприятий. Только после этого можно принимать инвестиционное решение о покупке или не покупке (продаже) ценных бумаг. Если этого не сделать, ваш мозг будет не удовлетворён полученной информацией и вы всегда будете бояться того, что сделали. В итоге страх пересилит и вы примете неверное решение. Например продадите бумаги и зафиксируете убыток.

❓ Задавайте вопросы, пишите на finansovyj.analiz🐶yandex.ru и подписывайтесь на блог «Финансовый анализ», чтобы не пропустить назревающий дефолт.

Желаю вам финансового благополучия и безрисковых инвестиций. С уважением, Алексей Степанович Галицкий.

Полезные ссылки:

❗❗ Политика предоставления информации

📚 Рекомендуемая литература

📝 Справочник терминов и понятий

slavich17 мая 2021, 15:28Я бы на месте Тимофея — Алексея Степановича уже оформлял бы в штат))+6

slavich17 мая 2021, 15:28Я бы на месте Тимофея — Алексея Степановича уже оформлял бы в штат))+6 Serj9017 мая 2021, 15:33Спасибо! интересно стало обувь России проанализировать, этим и займусь+2

Serj9017 мая 2021, 15:33Спасибо! интересно стало обувь России проанализировать, этим и займусь+2 Григорий17 мая 2021, 15:39Сразу перебью: физику не стоит вообще инвестировать в ВДО+1

Григорий17 мая 2021, 15:39Сразу перебью: физику не стоит вообще инвестировать в ВДО+1 President_04817 мая 2021, 15:43регламент был, что автор очень позитивно смотрит на вещи ) Смартлаб поправил взгляды?0

President_04817 мая 2021, 15:43регламент был, что автор очень позитивно смотрит на вещи ) Смартлаб поправил взгляды?0