Европа готовится к открытию. Обзор на предстоящую неделю от 16.05.2021

По ФА…

1. Протокол ФРС, 19 мая

Протокол от заседания ФРС 28 апреля представлялся чрезвычайно важным после ультраголубиной пресс-конференции Пауэлла, т.к. на протяжении последних 6 месяцев утверждения Пауэлла нередко расходились с мнением других членов ФРС.

Тем не менее, за прошедшие три недели после заседания ФРС все голосующие члены ФРС в отдельных выступлениях подтвердили, что ещё слишком рано для уменьшения размера программы QE, ибо «существенный дальнейший прогресс» в отношении целей мандата пока не достигнут.

Конечно, в протоколе не исключено наличие указаний на условия по достижению «существенного прогресса», ибо наименее шокирующим способом подготовки рынков к грядущим переменам является постепенное изменение тональности протокола перед корректировкой «руководства вперед», но шанс такого исхода невелик.

Текущая политика ФРС шокирует многих опытных инвесторов и трейдеров, ибо размер программы QE намного больше совокупного размера трех QE Бернанке после предыдущего финансового кризиса в то время, как ВВП США почти достиг уровня до пандемии, а продажи намного превысили этот уровень, не говоря о пузырях на финансовых рынках:

На уходящей неделе инвесторы Стэнли Дракенмиллер и Рэй Далио заявили, что текущая политика ФРС угрожает лишить доллар статуса резервной мировой валюты, т.к. текущая политика ФРС направлена на монетизацию госдолга США, а не на поддержание роста экономики, и сие поощряет к принятию огромных фискальных стимулов Конгрессом.

Дракенмиллер и Далио присоединились к хору других экспертов, включающих в себя бу минфина США Саммерса и множество других веских имен, что позитивно хотя бы потому, что заставляет оправдываться членов ФРС и приводит к дискуссиям о необходимости дальнейших фискальных стимулов в Конгрессе.

Но если последующее введение цифровых валют, в частности доллара, изменит подход к средствам сбережения капитала и роли резервных мировых валют в общем, то сейчас самое время для лебединой песни ФРС с монетизацией госдолга, другой возможности уже не будет, а значит Пауэлл будет держать оборону до последней границы абсурда.

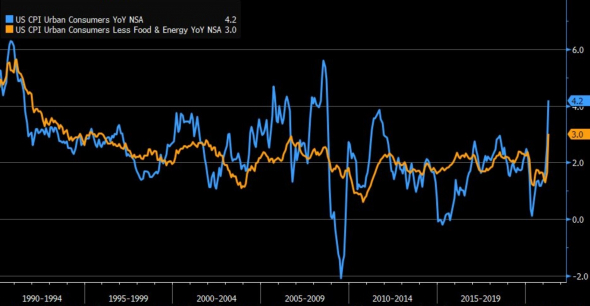

Однако, мандат ФРС, данный ему Конгрессом США, по-прежнему состоит в 2,0% базовой инфляции потребительских расходов, которая в целом близка к базовой инфляции цен потребителей, рост последней на 3,0%гг в апреле удивил даже вице-президента Клариду согласно его собственному заявлению:

И вся отсебятина ФРС о том, что теперь их стратегия включает «умеренное превышение 2,0% для компенсации ранее низкой инфляции», т.е. в стиле «если вы переедали ранее, то теперь будете недоедать», является чистой выдумкой Пауэлла и компании, что может привести к осуждению Конгрессом и ограничением полномочий ФРС в любое время.

Конечно, пока демократы сохраняют контроль над обеими палатами Конгресса, ФРС проводит политику, выгодную администрации Байдена, но, если инфляция не упадет к концу лета, политика ФРС даст дополнительные бонусы для партии республиканцев на промежуточных выборах 2022 года.

Глава республиканцев нижней палаты Конгресса Маккарти заявил, что рост инфляции в апреле стал дополнительным налогом для американцев.

Розничные продажи и настроения потребителей США в апреле упали в связи с резким ростом цен, т.е. рост инфляции оказывает негативное влияние на экономику США.

Выводы по протоколу ФРС:

Протокол ФРС устарел, ибо на момент заседания ФРС 28 апреля решение принималось в условиях сильного отчета по рынку труда за март при отсутствии роста базовой инфляции выше 2,0%гг.

Слабый апрельский нонфарм и чрезмерный рост инфляции могут привести к изменению риторики ФРС на июньском заседании под влиянием Конгресса США и общественности, хотя изменение политики ФРС до осени крайне маловероятно.

В протоколе ФРС следует обратить внимание на условия/сроки сворачивания программы QE, хотя наличие подобных обсуждений близко к нулю.

2. Байденомика

На уходящей неделе Байден провел три встречи с конгрессменами в попытке ускорить принятие пакета по инфраструктуре.

Первая встреча была с оппозиционным сенатором-демократом Манчиным, который выступает против принятия плана по инфраструктуре путем бюджетного согласования и против повышения налогов до уровней, предлагаемых Байденом, видимого прогресса эта встреча не принесла, Манчин не отказался от идеи принятия плана по инфраструктуре на двухпартийной основе.

Вторая встреча Байдена с четырьмя лидерами Конгресса не изменила расклад сил, лидеры республиканцев заявили, что поддерживают проект по инфраструктуре, но красной линией является повышение налогов, сниженных в эпоху Трампа.

Третья встреча была с группой сенаторов-республиканцев, предлагающих альтернативный план по инфраструктуре на сумму почти в четыре раза меньше плана Байдена, эта встреча была наиболее успешной, Байден предложил республиканцам пересмотреть свой план и встретится повторно на следующей неделе.

Республиканцы Сената были воодушевлены вниманием Байдена и готовы увеличить свое предложение до 800 млрд долларов в сравнении с планом Байдена 2,25 млрд. долларов.

Тем не менее, Байден отметил, что он не пошел на компромисс, но рассчитывает на достижение соглашения, хотя готов двигаться дальше и без республиканцев.

Развязка ожидается до конца мая, до 31 мая либо будет найден компромисс на двухпартийной основе, либо Байден будет настаивать на принятии пакета по инфраструктуре бюджетным согласованием без участия республиканцев.

3. Экономические данные

На предстоящей неделе главными данными США станут недельные заявки по безработице, производственный индекс ФРБ Филадельфии, PMI промышленности и услуг, отчеты по сектору строительства.

По Еврозоне следует отследить PMI промышленности и услуг за май в первом чтении, ВВП Еврозоны за 1 квартал во втором чтении, инфляцию цен потребителей Еврозоны за апрель в финальном чтении.

Фунт проигнорировал результат выборов в парламент Шотландии, инвесторы решили, что открытие экономики Британии и ужесточение политики ВоЕ важнее, чем призрачный референдум через полтора года.

Премьер Британии Джонсон на открытии недели подтвердил, что обнимашки и другой интимный контакт будут разрешены с 17 мая, однако под влиянием ученых и врачей в пятницу Джонсон был вынужден провести конференцию по индийскому штамму коронавируса, распространение которого в Британии набирает обороты.

Джонсон заявил, что индийский штамм коронавируса быстрее распространяется и это плохая новость, но хорошая новость заключается в том, что существующие вакцины должны как минимум исключить тяжелые формы течения болезни, а также летальный исход.

Джонсон отверг предложения по переносу следующего раунда открытия экономики на более поздний срок, но заявил, что индийский штамм коронавируса может повлиять на планы по полному открытию экономики 21 июня.

На предстоящей неделе следует обратить внимание на отчет по рынку труда во вторник, отчет по инфляции в среду, розничные продажи и PMI Британии в пятницу.

Китай порадует блоком важных данных понедельника, который окажет влияние на аппетит к риску на открытии недели.

— США:

Понедельник: производственный индекс ФРБ Нью-Йорка, индекс рынка жилья NAHB, ТИКСы;

Вторник: закладки новых домов, разрешения на строительство;

Четверг: недельные заявки по безработице, производственный индекс ФРБ Филадельфии;

Пятница: PMI промышленности и услуг, продажи жилья на вторичном рынке.

— Еврозона:

Вторник: ВВП Еврозоны за 1 квартал, торговый баланс;

Среда: инфляция цен потребителей Еврозоны;

Четверг: инфляция цен производителей Германии;

Пятница: PMI промышленности и услуг стран Еврозоны, индекс доверия потребителей.

4. Выступления членов ЦБ

На предстоящей неделе пока не запланировано выступления главы ФРС Пауэлла, что достаточно странно, ибо по логике после резкого роста инфляции глава главного регулятора США должен выступить с пояснениями по текущей ситуации и объяснить дальнейшую политику.

Понятно, что ФРС продолжает считать рост инфляции временным в апреле-мае и не намерен реагировать на единичные отчеты, но рост инфляции оказался значительно выше, нежели Пауэлл анонсировал ранее с предупреждением о влиянии низкой базы прошлого года.

Вице-президент ФРС Кларида выступит в понедельник на тему долговых рынков, что является злободневной темой, но вряд ли приведет к значительной реакции.

Политика ЕЦБ выходит на первый план, ибо значительное ужесточение финансовых условий в виде роста доходностей ГКО стран Еврозоны на фоне роста евро может привести к вербальным интервенциям и спровоцировать нисходящую коррекцию по евродоллару.

Глава ЕЦБ Лагард планирует порадовать рынки свои появлением трижды, в понедельник она вручит медали студентам, в четверг она расскажет о роли денег, а в пятницу примет участие в пресс-конференции по итогам заседания Еврогруппы.

Маловероятно, что в одном из этих выступлений Лагард скажет нечто важное, все внимание сфокусировано на заседании ЕЦБ 10 июня, которое впервые пройдет на физическом уровне.

------------------------------------------

По ТА…

Евродоллар направляется на перехай года, конечной целью является верх канала.

Локальное сопротивление может привести к нисходящей коррекции при появлении драйвера по ФА:

------------------------------------------

Рубль

Отчеты по запасам нефти опять не порадовали быков, Baker Hughes сообщил о росте активных нефтяных вышек до 352 против 344 неделей ранее.

Нефть отбилась вверх от низа клина, пробой клина в любую сторону определит наличие или отсутствие более сильной нисходящей коррекции перед продолжением роста:

Отбой долларрубля от низа треугольника был неубедительным, но в любом случае по структуре логично продолжение восходящей коррекции перед развилкой:

------------------------------------------

Выводы:

Экономические отчеты уходящей недели внесли ясность в отношении причин слабого апрельского нонфарма.

Исторический рост вакансий в отчете JOLTs и компоненты отчета малого бизнеса NFIB указывают на резкий рост спроса на рабочую силу, слабость рынка труда США обусловлена льготами в виде увеличенных пособий по безработице и прямых выплат американцам.

Нехватка рабочей силы приводит к повышению зарплат, что усиливает рост инфляции на фоне роста цен на сырье при проблемах с поставками, не говоря о том, что что политика ФРС на этот раз является инфляционный, ибо по сути представляет собой вертолетные деньги через прямые выплаты американцам.

Ряд губернаторов-республиканцев на прошлой неделе отменили выплату увеличенных пособий по безработице после жалоб компаний о нехватке рабочей силы, что вызвало шквал критики со стороны администрации Байдена.

Невзирая на очевидное отсутствие проблем с поиском работы, члены ФРС использовали слабый апрельский нонфарм для аргументации необходимости продолжения текущей политики ФРС, невзирая на рост инфляции.

Один из членов ФРС умудрился заявить, что ФРС не будет реагировать на единичный отчет по инфляции, как и не отреагировал на единичный слабый отчет по рынку труда, как будто апрельский нонфарм мог привести к ещё большему смягчению политики ФРС.

Вице-президент ФРС Кларида заявил, что ФРС обязательно заметит и отреагирует на рост инфляции, если он не будет временным, член ФРС Уоллер заявил, что мониторинг инфляции продлится в летние месяцы с выводом осенью.

Рост инфляции приводит к росту валюты в случае, если ЦБ честно исполняет свой мандат и повышает ставки в ответ на рост инфляции.

Если же ФРС намерен следовать примеру ЦБ Турции, то доллар постигнет судьба лиры.

Конечно, единичный рост инфляции или даже рост инфляции в течение полугода после открытия экономики алогично регулировать через повышение ставок, но текущий рост инфляции говорит о необходимости как минимум сокращения размера программы QE.

ФРС на текущем этапе заботят лишь расходы правительства на обслуживание госдолга, т.е. в основе политики находится забота о сохранении доходностей ГКО США низкими, поэтому после публикации отчета с исторически сильным ростом инфляции вместо выступления Пауэлла с оправданиями, ФРС провел небольшие изменения в своих покупках ГКО США, которые можно трактовать как миниТвист.

Доллар будет находиться под нисходящим давлением со стороны США до тех пор, пока ФРС не изменит риторику.

Тем не менее, важность политики ЕЦБ может выйти на первый план, ибо финансовые условия в Еврозоне ужесточились по причине роста доходностей ГКО стран Еврозоны и курса евро, что может привести к вербальным интервенциям.

Наилучшим вариантом для ЕЦБ может стать изменение мандата по инфляции, если ЕЦБ возьмет за основу базовую инфляцию цен потребителей на уровне 2,0%, то в этом случае разница в росте инфляции ФРС и ЕЦБ будет огромной, на апрель 0,8%гг в Еврозоне и 3,0%гг в США, что без лишних слов поставит нормализацию политики ЕЦБ одновременно с ЦБ Японии, через лет пять после начала повышения ставок ФРС.

Евродоллар продолжит рост, на текущем этапе ожидаются лишь нисходящие коррекции по евродоллару.

На нашем форуме события и их последствия анализируются в режиме реального времени, присоединяйтесь при желании всегда быть в курсе событий нон-стоп.

----------------------------------------

Моя тактика по евродоллару:

На выходные ушла в шортах евродоллара от 1,1932.

Возможна доливка шорта с последующим переворотом в лонг на нисходящей коррекции.

Удачи всем!

ЗЫ Почему-то кажется, что самое проблемное место в мире — это будет рынок недвижимости, ипотека и прочее… что-то нереальное творится — даже Баффет удивлен «раскаленностью» рынка жилья. Но прилетит не только и не столько амерам, а всем в мире. В Москве за счет льготной ипотеки — двушки в панельном доме по 200 тыс долларов выставляют. Охренеть, что будет при шухере. Сложно представить.

И как это я обошелся без красивых графиков?