А как считают инфляцию?

Вчера всех ошарашила новость:

Индекс потребительских цен CPI в США вырос на 4,2% в годовом выражении!

Многие околорыночные телеграм-каналы немного изменили формулировки, новость звучала так:

Годовая инфляция в США ускорилась до 4,2%!

Я постарался разобраться в матчасти — что такое CPI, как из этого показателя вычисляется инфляция, чем этот процесс в США отличается от российского расчёта инфляции, и почему эта новость лично меня не пугает. А заодно узнал, почему официальная инфляция в России всё время кажется какой-то неправильно рассчитанной!

Consumer Price Index — CPI

На русский язык термин переводится как Индекс Потребительских Цен (ИПЦ). В США этот индекс рассчитывается довольно давно, есть данные, позволяющие сравнить современные цены с историческими вплоть до 1913 года!

Индекс рассчитывается Федеральным бюро статистики США на основе изменения цен на 80'000 различных товаров и услуг. Естественно, покрываются все мыслимые и немыслимые товары и услуги при вычислении CPI.

CPI в случае с США — не исчисляется в процентах. Он исчисляется в абсолютном показателе (на то он и индекс), а вот поделив текущее значение CPI на значение CPI где-то в прошлом, мы можем получить ответ на вопрос — а на сколько, собственно, выросли цены за период? Сейчас всё объясню на примере.

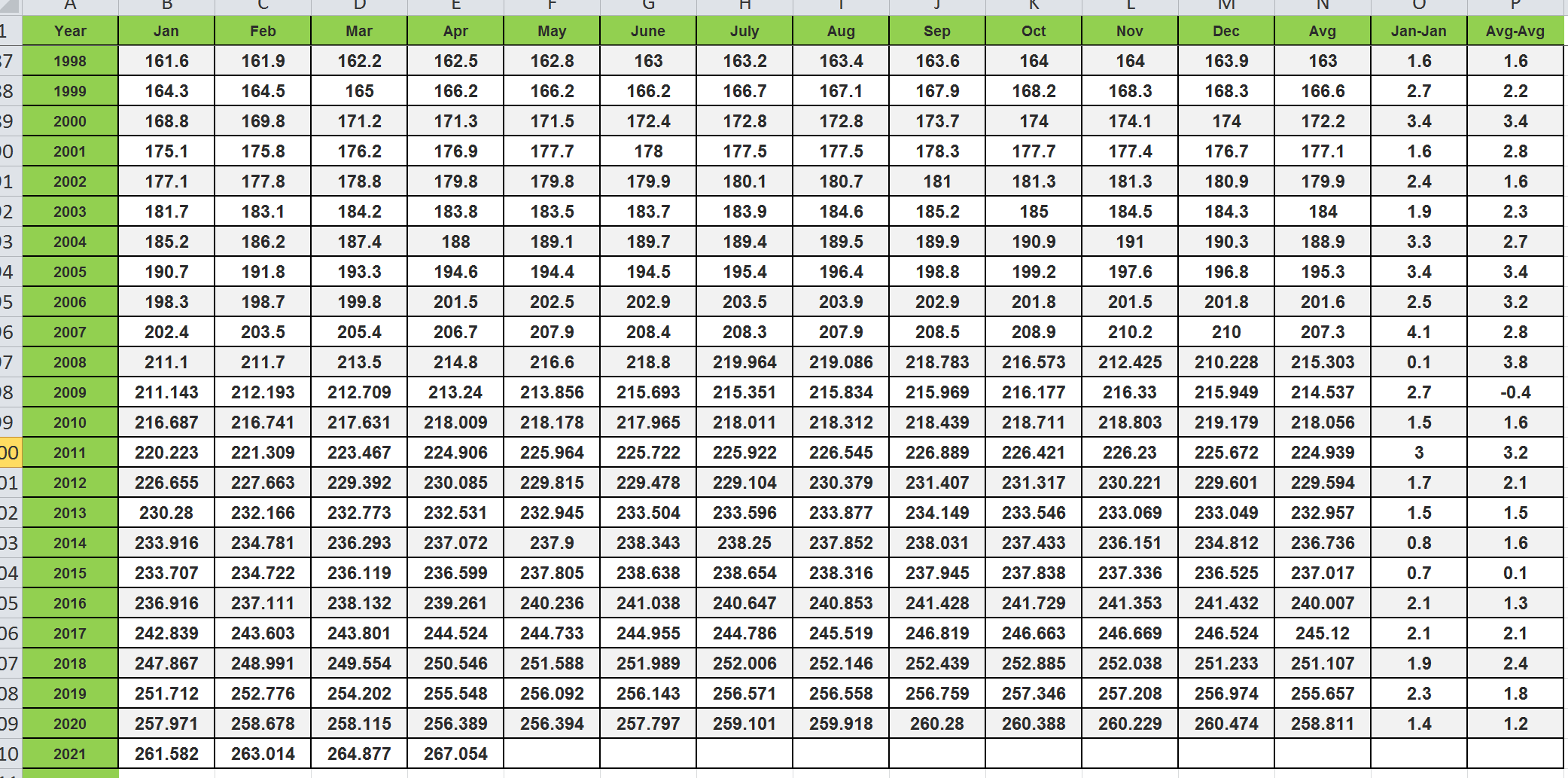

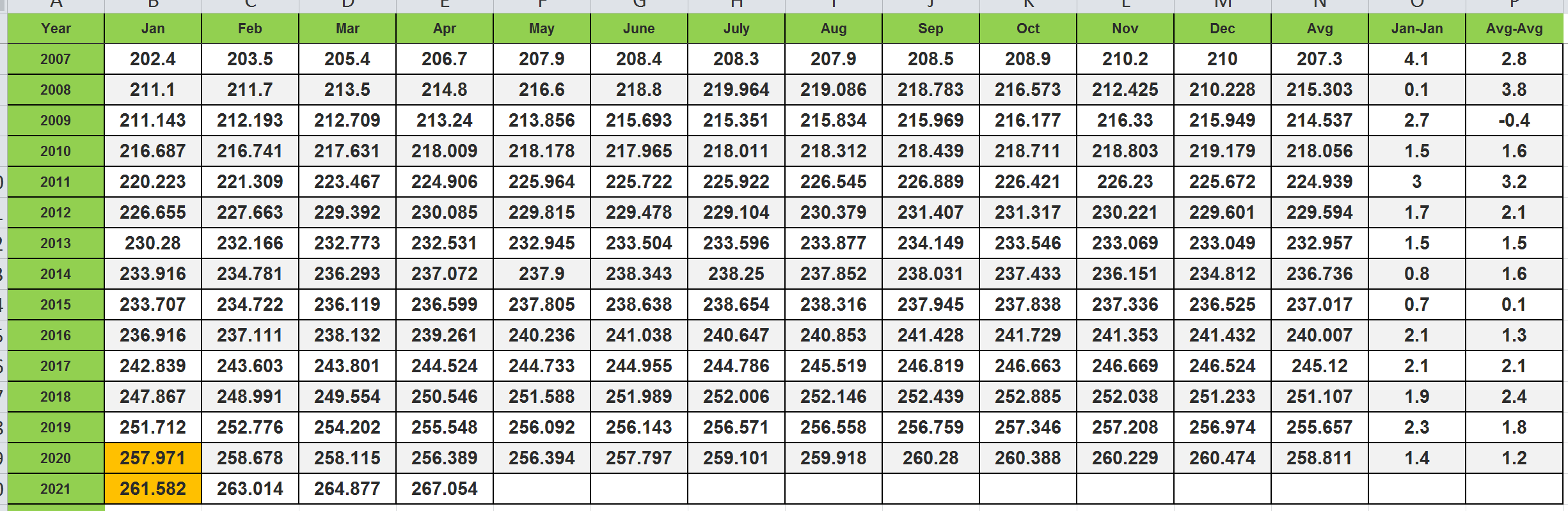

Вот так выглядят данные CPI для США

Вот так выглядят данные CPI для СШАПредположим, что нам зачем-то понадобилось узнать, насколько цены в США в апреле 2021 года выше, чем в августе 2009 года. Для расчета нам понадобятся: CPI на апрель 2021 — и это 267,054 пункта; CPI на август 2009 — и это 215,834 пункта; немного магии (математики).

267,054 / 215,834 = 1,237.

Но что это за цифра — 1,237? Где проценты?! Добавляем ещё немножко магии:

(1,237 — 1) * 100% = 23,7%.

Ответ на вопрос: с августа 2009 года по сей день цены для среднестатистического потребителя в США выросли примерно на 23,7%.

Инфляция

Окей, мы узнали о том, что какие-то специальные бюро ведут каталоги с ценами на товары и услуги, составляя какой-то там индекс. Но как из него выводят уровень инфляции?

Давайте взглянем на всё ту же табличку с CPI и попробуем рассчитать инфляцию за 2020 год.

Для этого обычно берут CPI за декабрь начавшегося года (в нашем случае 260,474), и делят его на CPI за декабрь прошедшего года (256,974).

260,474 / 256,974 = 1,014

Вновь добавляем чуть-чуть математической магии:

(1,014 — 1) * 100% = 1,4%

Мы получили инфляцию за 2020 год для доллара США, равную 1,4%. В некоторых источниках вы можете увидеть немножко другую цифру (1,2%). Она появляется, если кому-то кажется, что жизнь слишком проста. В попытках её усложнить, берется средний CPI за все 12 месяцев и делится на такое же среднее в новом году. Вот и пространство для манипуляции данными! Можете пользоваться, в зависимости от того, побольше вам цифру надо привести в споре или поменьше.

Какая инфляция будет в 2021 году?

Очень важный вопрос! Те, кто сейчас делят CPI за апрель 2021 года на CPI за апрель 2020 года, демонстрируя «годовую» инфляцию в США 4,2% и прав и не прав одновременно. Вот в чем тут загвоздка: апрель 2020 — это как раз разгар Великого Всемирного Локдауна, и цены даже снижались по отношению к февралю того же года (CPI 258 -> 256). Никто не хотел покупать какие-либо товары кроме базовых, что уж говорить об услугах, большая часть из которых вообще была под запретом. Принимая это за основу и сравнивая с тем, что происходит сейчас — сильнейшее оживление экономики — получаем ожидаемо высокую цифру. Я ещё больше скажу — в мае мы увидим вообще 5%!

Но эта цифра может оказаться недостижимой, если мы говорим об инфляции за полный 2021 год (мы узнаем её, поделив CPI за декабрь 2021 на CPI за декабрь 2020). Зато мы уже сейчас можем увидеть, сколько в сумме 4 прошедших месяца этого года положили в копилку инфляции-2021. Для этого поделим CPI за апрель на CPI за январь и получим 2,09%.

Товары и услуги для среднего потребителя в США выросли с начала года уже более чем на 2%.

Такое утверждение будет верным.

Как считается инфляция в России

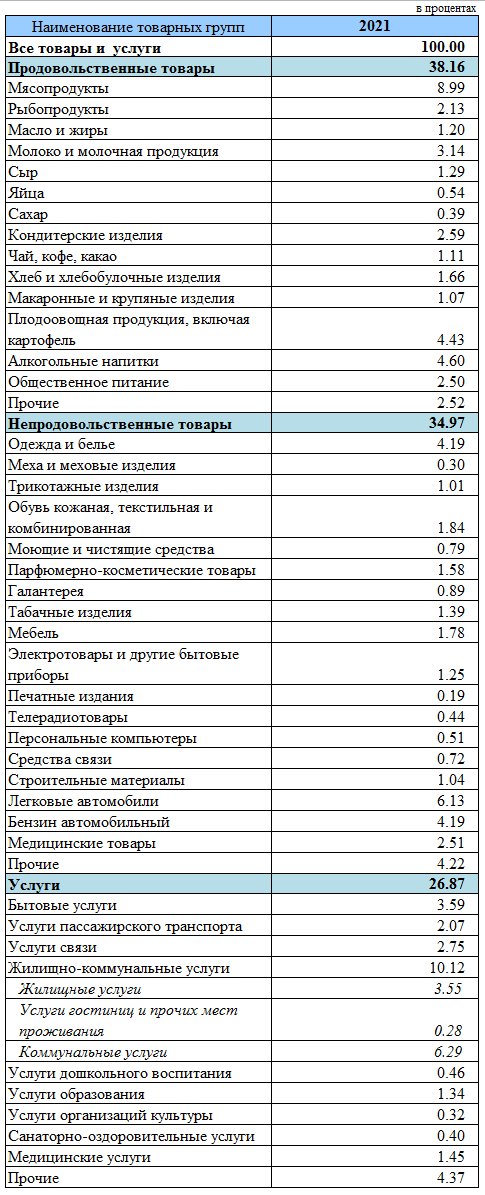

Если вы думаете, что в России изобретён какой-то инопланетный способ расчёта инфляции, то это не так. Используется примерно такой же метод с расчётом Индекса Потребительских Цен (ИПЦ), и считает это дело Росстат. Единственное отличие в масштабах — Росстат учитывает данные по примерно 550 товарам и услугам. И каждой категории товаров и услуг придаётся определённый вес. Вот ссылка на таблицу, а вот картинка:

Структура потребительских расходов по Росстату

Итак, среднестатистический россиянин тратит примерно 38% на еду, из них 9% — на мясо, а 4,4% — на овощи; 10% — на оплату коммунальных услуг; 1,3% — на образование и 1,45% — на медицинские услуги. Вы, кстати, можете попытаться «натянуть» цифры по еде и коммуналке на свои ежемесячные расходы, а цифры по образованию и медицинским услугам — на свои годовые расходы (так ведь бывает, что мы не каждый месяц пользуемся такими услугами, но в среднем за год может что-то набежать). Вряд ли мы встретим человека, который скажет, что эта табличка точно описывает его расходы. Например, я не покупаю «Телерадиотовары», хотя должен по этой таблице это покупать примерно на 400₽ в месяц или на 5000₽ в год. У каждого из нас найдутся расхождения в этих категориях! Отсюда и популярное выражение:

У каждого человека инфляция своя, и она отличается от официальной.

Росстат тоже ведёт статистику ИПЦ по месяцам. Правда, сайт Росстата дико лагает, и извлечение данных по накопленной за первые 4 месяца 2021 года инфляции у меня заняло много времени. С начала года цены в РФ приросли в среднем на 2,7%.

Очень популярно и мнение, что цифры в России занижаются.

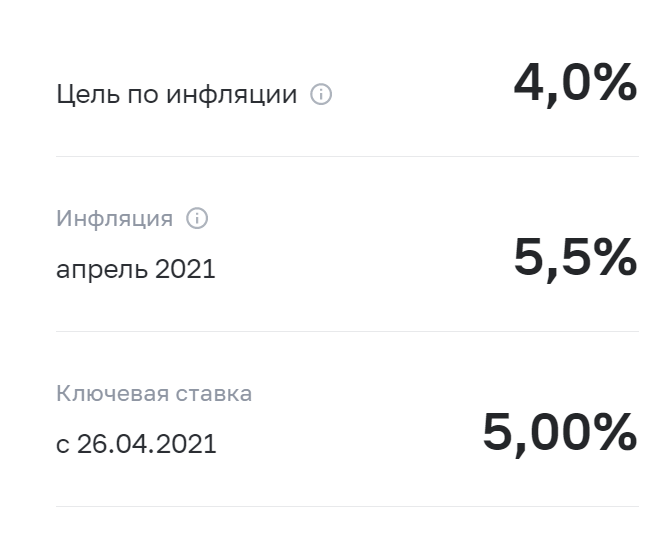

ЦБ берёт данные по ИПЦ и инфляции у Росстата

ЦБ берёт данные по ИПЦ и инфляции у РосстатаМожно было, конечно, пройти на главную сайта ЦБ, и увидеть данные по инфляции там… Но там она рассчитывается по тому же принципу, который мне не очень нравится: берут Индекс цен на апрель 2021, и делят его на Индекс цен на апрель 2020.

Инфляция в рублях традиционно выше. Не стоит рассчитывать на то, что рубль может стать тихой гаванью в мире высокой инфляции. Нет конечно!

Что с моим планом и как я учитываю инфляцию

Понятное дело, что инфляция в России сильно влияет на нашу жизнь, повседневные расходы растут. Это не является чем-то неожиданным, и это учитывалось при планировании. Скачки инфляции, к счастью, слабо влияют на лично мой уровень жизни, хоть и неприятно в очередной раз видеть непривычно высокие цены на товары и услуги.

Рублёвая инфляция — штука непредсказуемая, сегодня она 3%, а завтра — 15%. Поэтому я пошел спорным путём — я решил планирование осуществлять в долларах США, предполагая, что инфляция в США не должна так сильно скакать, а разница в инфляциях компенсируется со временем изменением курса валюты. Да и в целом, больше 80% моих накоплений номинированы сейчас в валюте.

И почти три года этот подход работает! Если взять сейчас заложенную тогда в планирование сумму ($1200 по курсу 65-66), прибавить накопленную за прошедший период инфляцию (получится примерно $1265) и умножить на текущий курс 74,50-75,00, то получится примерно та сумма, на которую мы можем позволить себе примерно то же самое. Несмотря на мнение скептиков (мол, нельзя жить в России, а считать долларовую инфляцию + курс валюты), цифры сходятся весь этот недлинный период. Посмотрим, что будет дальше, потому что возможно мы приближаемся к тому месту, которое может мою гипотезу разбить в пух и прах.

А для расчета срока, необходимого для накопления заветной суммы, размер инфляции вообще неважен — важна реальная доходность, которую можно вычислить, зная насколько вырос портфель и зная уровень инфляции.

Вот эти цели в абсолютных величинах — 400 тысяч, 500 тысяч, миллион — это всё вилами на воде писано. Изменение инфляции на 0,5% значительно меняет конечную цифру.

Вот эти цели в абсолютных величинах — 400 тысяч, 500 тысяч, миллион — это всё вилами на воде писано. Изменение инфляции на 0,5% значительно меняет конечную цифру.Всё то время, когда я веду подробнейшую статистику по своим накоплениям, я жил во времени, когда реальная доходность была высокой, значительно выше заложенной в планы. Как итог, размер накоплений отклонился в положительную сторону. Покуда многолетняя реальная доходность будет выше 5%, париться насчёт новостей вокруг инфляции — лично мне не имеет смысла. Я не считаю нужным из-за новостей менять что-то в своей стратегии (а эта новость была ожидаемой, уже примерно год разговоры ведутся о скачке инфляции после открытия экономики, и вот мы сейчас это наблюдаем).

То же самое с начала года, не на январь, а на декабрь предыдущего.

Помесячную извлекать из Росстата это конечно жесть, но все-таки можно найти, если туда много лет смотреть))

rosstat.gov.ru/storage/mediabank/ATvgXljA/i_ipc_1991-2021.xlsx

Так спорный путь именно по тому, что рублевая инфляция не может так скакать, как цены выраженные в долларах.

У вас после падения рубля в 2 раза цены вырастут скажем на 15%, а портфель увеличится в 2 раза, потом цены еще вырастут на 10%, а рубль укрепится больше чем на 30% (так было в 2015) и вместе с ним рублевая величина соответствующая долларам резко вырастет.

Как раз инфляция плавно обесценивает портфель, а валютный риск скачками. Поэтому при рублевых расходах решение о том, на сколько годовых расходов хватает надо принимать в рублях.

Другое дело, что портфель на 80% состоящий из иностранных ценных бумаг безусловно меньше скакать при учете его в долларах, поэтому для такого портфеля адекватно считать его в долларах, но от рублевых целей никуда не деться.