12 мая 2021, 16:41

Дядя Дёнер или как предсказать дефолт!

Оригинал статьи, финансовый анализ и рейтинги российских компаний на сайте «Финансовый анализ предприятий ВДО». Переходите и подписывайтесь, чтобы не пропустить дефолт.

Я не буду ничего придумывать, просто проанализирую ООО «Дядя Дёнер» на предмет риска инвестиций в это предприятие. Все расчёты произведены мной месяц назад, когда я приценялся к облигациям второго выпуска, но так и не приценился.

Дядя Дёнер или как предсказать дефолт

Здравствуйте, инвесторы юные, начинающие и продвинутые.

На смарт-лабе я, впрочем как и в инвестициях, почти 2 года и писать, собственно, не собирался. Но недавние события на рынке высокодоходных облигаций заставили меня поделится мыслями о дефолтах. Вернее о том, а можно ли вообще предсказать дефолт.

На момент проведения финансового анализа, признаки хоть какой-то ликвидности отсутствовали. То есть ни одна группа активов не покрывала обязательств(пассивов) предприятия

рис.1 Активы ООО «Дядя Дёнер»

Уже на начало 2021 года у предприятия наиболее срочных обязательств в разы больше, чем наиболее ликвидных активов, 8 миллионов против 524 тысяч(см. рис.1 и рис.2 — А1 и П1). Кроме того, у предприятия отсутствуют быстро реализуемые активы-А2, зато краткосрочных обязательств(П2) 5 с половиной миллиона. Дальше вообще всё плохо и это видно даже неопытному взгляду.

рис.2 Пассивы ООО «Дядя Дёнер»

На этом можно было бы и остановиться, но мне было интересно просчитать коэффициенты ликвидности, тем более, что это я делаю не вручную.

отражает платёжеспособность предприятия (рис.3 — L1). Минимальное значение для этого показателя 1 и более. Общая платёжеспособность — 0,05, не выдерживает критики.

рис.3 Ликвидность и платёжеспособность ООО «Дядя Дёнер»

Коэффициент абсолютной ликвидности показывает, какую часть текущих обязательств предприятие может погасить моментально(рис.3 — L2). При норме 0,2-0,5 у предприятия этот показатель на околонулевой отметки — L2 = 0,04, что явно недостаточно для выполнения срочных обязательств.

Коэффициент текущей ликвидности показывает, способность предприятия исполнять свои обязательства в течении года(рис.3 — L4). Оптимальное значение для текущей ликвидности от 2 до 3,5. В нашем случае L4=0.48, это говорит о том, что денег у предприятия, скорее всего не появится до конца текущего года. Если что-то и будет появляться, то будет уходить в счёт погашения долгов.

Коэффициентов достаточно много надо рассчитать для полного анализа и я их всех озвучивать не буду, посмотрите сами на рис.4 и всё поймёте. Даже неопытный инвестор может сказать, что проблемы начались ещё в прошлом году.

рис.4 Анализ ООО «Дядя Дёнер»

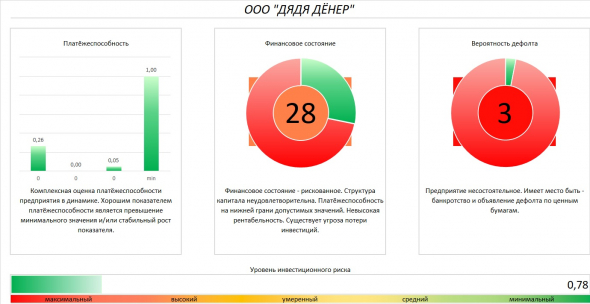

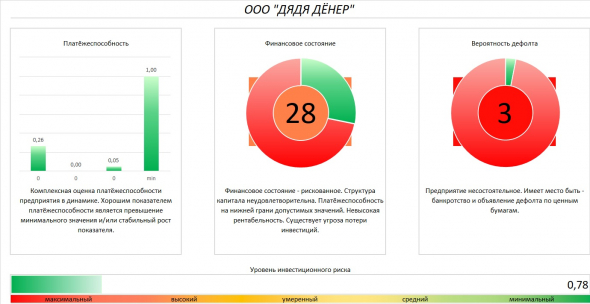

Проведя полный анализ финансового состояния предприятия ООО «Дядя Дёнер» можно сделать следующий вывод

комментарии излишне — платёжеспособность у плинтуса, вероятность дефолта 97%, инвестиционный риск — максимальный(0,78 из 5 баллов)

Это моё видение ситуации и я его никому не навязываю. Хотите берите на вооружение силу финансового анализа, хотите — не берите. Дело ваше. Если же вам статья показалась полезной, лайкаем, пишем комменты и задаём вопросы. Если вам интересен подобный анализ предприятий, напишите, какие компании вам надо проанализировать и я, при наличии свободного времени, буду их периодически публиковать на смарт-лабе.

Я не буду ничего придумывать, просто проанализирую ООО «Дядя Дёнер» на предмет риска инвестиций в это предприятие. Все расчёты произведены мной месяц назад, когда я приценялся к облигациям второго выпуска, но так и не приценился.

Дядя Дёнер или как предсказать дефолт

Здравствуйте, инвесторы юные, начинающие и продвинутые.

На смарт-лабе я, впрочем как и в инвестициях, почти 2 года и писать, собственно, не собирался. Но недавние события на рынке высокодоходных облигаций заставили меня поделится мыслями о дефолтах. Вернее о том, а можно ли вообще предсказать дефолт.

Ликвидность ООО «Дядя Дёнер»

На момент проведения финансового анализа, признаки хоть какой-то ликвидности отсутствовали. То есть ни одна группа активов не покрывала обязательств(пассивов) предприятия

рис.1 Активы ООО «Дядя Дёнер»

Уже на начало 2021 года у предприятия наиболее срочных обязательств в разы больше, чем наиболее ликвидных активов, 8 миллионов против 524 тысяч(см. рис.1 и рис.2 — А1 и П1). Кроме того, у предприятия отсутствуют быстро реализуемые активы-А2, зато краткосрочных обязательств(П2) 5 с половиной миллиона. Дальше вообще всё плохо и это видно даже неопытному взгляду.

рис.2 Пассивы ООО «Дядя Дёнер»

На этом можно было бы и остановиться, но мне было интересно просчитать коэффициенты ликвидности, тем более, что это я делаю не вручную.

Общий коэффициент платёжеспособности

отражает платёжеспособность предприятия (рис.3 — L1). Минимальное значение для этого показателя 1 и более. Общая платёжеспособность — 0,05, не выдерживает критики.

рис.3 Ликвидность и платёжеспособность ООО «Дядя Дёнер»

Абсолютная ликвидность

Коэффициент абсолютной ликвидности показывает, какую часть текущих обязательств предприятие может погасить моментально(рис.3 — L2). При норме 0,2-0,5 у предприятия этот показатель на околонулевой отметки — L2 = 0,04, что явно недостаточно для выполнения срочных обязательств.

Текущая ликвидность

Коэффициент текущей ликвидности показывает, способность предприятия исполнять свои обязательства в течении года(рис.3 — L4). Оптимальное значение для текущей ликвидности от 2 до 3,5. В нашем случае L4=0.48, это говорит о том, что денег у предприятия, скорее всего не появится до конца текущего года. Если что-то и будет появляться, то будет уходить в счёт погашения долгов.

Коэффициентов достаточно много надо рассчитать для полного анализа и я их всех озвучивать не буду, посмотрите сами на рис.4 и всё поймёте. Даже неопытный инвестор может сказать, что проблемы начались ещё в прошлом году.

рис.4 Анализ ООО «Дядя Дёнер»

Инвестиционный риск

Проведя полный анализ финансового состояния предприятия ООО «Дядя Дёнер» можно сделать следующий вывод

комментарии излишне — платёжеспособность у плинтуса, вероятность дефолта 97%, инвестиционный риск — максимальный(0,78 из 5 баллов)

Это моё видение ситуации и я его никому не навязываю. Хотите берите на вооружение силу финансового анализа, хотите — не берите. Дело ваше. Если же вам статья показалась полезной, лайкаем, пишем комменты и задаём вопросы. Если вам интересен подобный анализ предприятий, напишите, какие компании вам надо проанализировать и я, при наличии свободного времени, буду их периодически публиковать на смарт-лабе.

❓ Задавайте вопросы, пишите на info🐶fapvdo.ru и подписывайтесь на блог «Финансовый анализ предприятий ВДО», чтобы не пропустить назревающий дефолт.

Желаю вам безгеморрных инвестиций. С уважением, Алексей Степанович Галицкий.

Полезные ссылки:

❗ Политика предоставления информации

📚 Рекомендуемая литература

📝 Справочник терминов и понятий

Читайте на SMART-LAB:

МГКЛ: мероприятия недели

На этой неделе МГКЛ примет участие сразу в двух профильных мероприятиях, посвященных рынку капитала. 📍 26 февраля — Конференция IPO – 2026

Площадка объединит профессиональных участников...

10:00

В чем выгода решения Верховного суда США для России?

С сегодняшнего дня таможенная служба США прекратила взимать импортные пошлины, которые были признаны Верховным судом нелегитимными. В ответ Белый дом установил для всех торговых партнеров ввозной...

16:17

По их выпускам очень вкусные доходности