Возможно ли сдувание НАСДАК (как в 2000г.). Есть ли пузырь на рынке. Отчетность Yandex и Mail.

Рэй Далио и его фонд Bridgewater считают, что пузырь на рынке США — только в 10% компаний из S&P500 и NASDAQ, перевел статью и выложил, можете прочитать детальный анализ по ссылке zen.me/28Bstcx1

В предыдущих статьях писал о перегретости рынка США (а остальные рынки идут в направлении рынка США).

Доткомами (англ. dot-com) называют все интернет-компании. Классические примеры: Facebook, eBay, Amazon, Google (Alphabet).

Доткомы относятся к IT-сектору экономики и торгуются на бирже высокотехнологичных компаний — Nasdaq.

Пузырь дот-комов (англ. dot-com bubble) — пузырь в экономике,

образовавшийся в результате ничем не обоснованного многократного роста цены на акции интернет-компаний.

Кульминация кризиса пришлась на 10 марта 2000 года.

В 1990-х началась эйфория онлайн-торговли и услуг.

Многочисленные экономисты, эксперты и аналитики заявляли о том, что

начался период так называемой неоэкономики, характеризующийся преобладанием неосязаемых активов.

С 1995 по 2000 год индекс Насдак вырос более чем в пять раз.

Однако затем, начиная с 10 марта 2000 года,

началось стремительное падение индекса высокотехнологичных компаний.

Nasdaq Composite упал на 78% от своего максимума.

При этом, индекс S&P500 упал примерно на 30%.

NASDAQ за 30 лет.

S&P500 за 30 лет.

Вижу много возможных сценариев, вероятность которых существенно выше 0:

- коррекция в компаниях — пузырях (Рэй Далио, например, писал что компаний — пузырей в S&P500 до 10%) и перетекание капитала из пузырей в акции стоимости,

- боковик на несколько лет при высокой инфляции, продолжение увеличения денежной массы и баланса ФРС, контроль ФРС кривой доходности (в боковике, тоже бывают коррекции),

- падение рынка (как, например, в 2008г.).

Обычно, если технологический сектор в США падает, то во всем мире технологический сектор хуже рынка, аналогично по другим секторам.

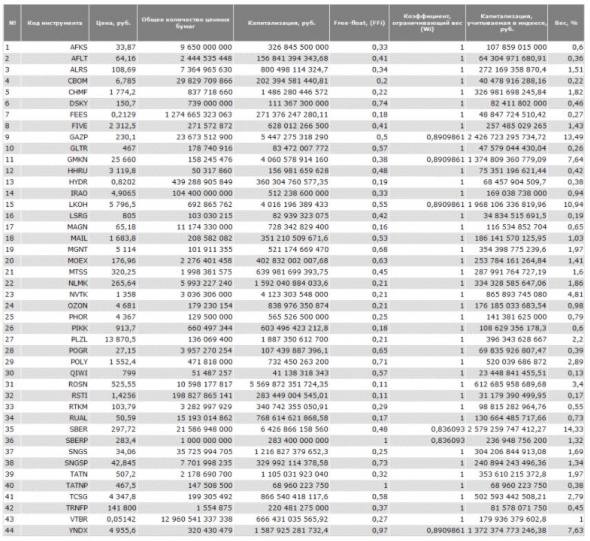

Обратите внимание, в индексе Мосбиржи — 3 крупные технологические компании:

Yandex (вес в индексе 7,63%), mail.ru (вес 1,03%), OZON (вес 0,98%).

Все 3 компании в 2021г. хуже рынка из — за слишком высокой оценки по мультипликаторам.

Напоминаю: Yandex ни разу не платил дивиденды.

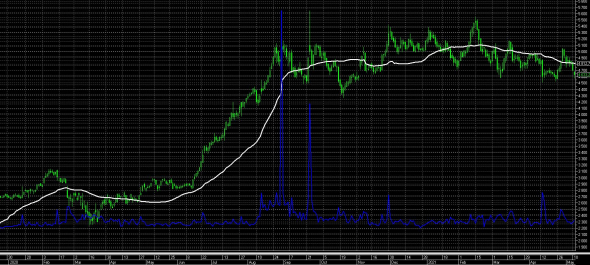

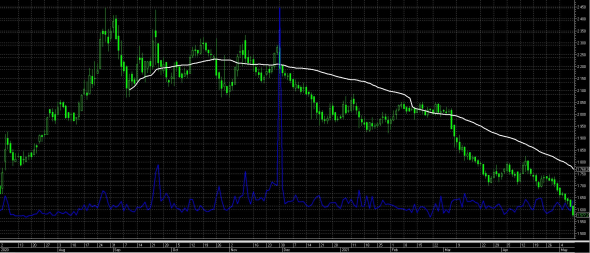

Yandex по дневным (белая линия — скользящая средняя по 50 последним значениям, синяя линия — объём).

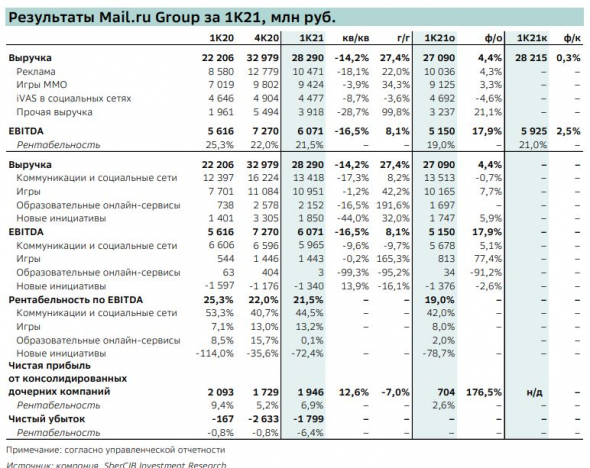

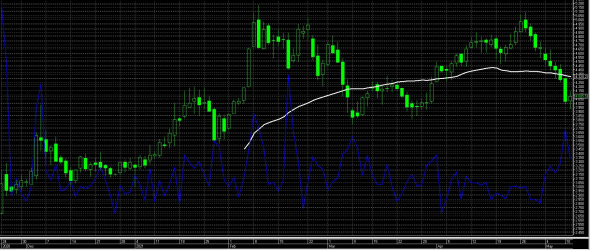

Mail по дневным (белая линия — скользящая средняя по 50 последним значениям, синяя линия — объём)

OZON по дневным (белая линия — скользящая средняя по 50 последним значениям, синяя линия — объём).

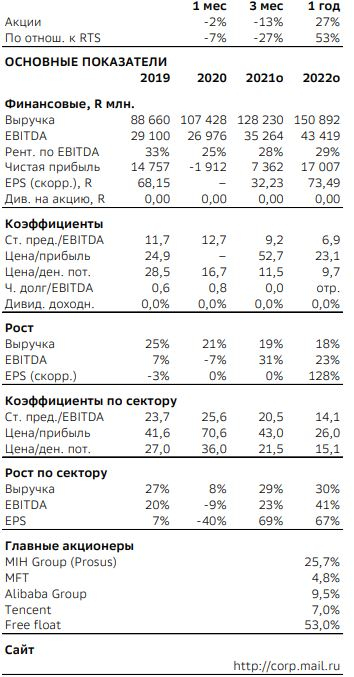

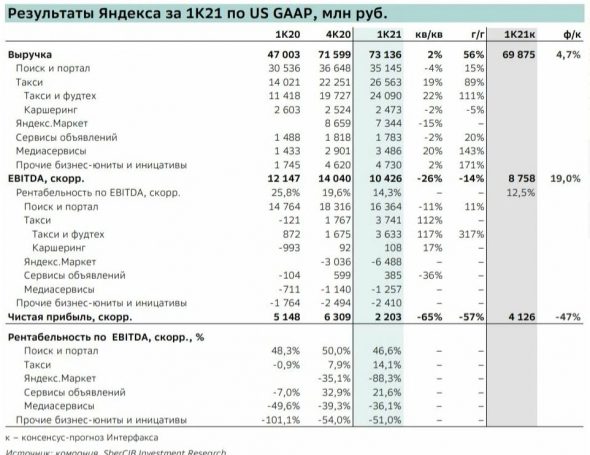

Разбираю отчётность Yandex, крупнейшей технологической компании в России с весом в индексе Мосбиржи в 7,63%.

Да, Yandex — динамичная и успешная компания:

выручка в 1 кв. 2021г. +56% к 1 кварталу 2020г. Yandex купил в апреле 2021г. банк Акрополь, то есть

теперь у Yandex есть банковская лицензия.

Интересно мониторить, какие изменения произойдут в Yandex в связи с покупкой фактически банковской лицензии.

Но, как и у многих высокотехнологичных компаний,

текущая оценка — уже космическая.

P/E (цена / прибыль) в 2020г = 78,6, т. е. исходя из прибыли за 2020г.,

срок окупаемости покупки акций Yandex = 78 лет.

То есть очень много позитива уже заложено в котировки.

Возможно, это — причина, почему, не смотря на блестящую отчетность,

акции Yandex с ноября 2021г. слегка падают.

MSCI опубликует результаты майской ребалансировки 11 мая, после закрытия рынков.

Изменения вступят в силу после закрытия мировых рынков в пятницу, 28 мая.

Ожидается включение Ozon в MSCI Russia.

По данным аналитического отдела Сбера,

котировки Ozon значительно превышают расчетный пороговый уровень для включения в индексы MSCI в мае.

Согласно базовому сценарию Сбера, доля акций Ozon в свободном обращении составляет 25%, и в

этом случае их вес в MSCI Russia Standard составит 1,3%.

Если NASDAQ продолжит падение, появится возможность купить Yandex, Mail, OZON по хорошим ценам.

Буду внимательно изучать, мониторить, о самых интересных изменениях планирую написать.

Приглашаю на telegram.

Каналы telegram бесплатные, ничего на каналах не продаю: хобби.

Адрес в telegram@OlegTrading t.me/s/OlegTrading

Чат с > 700 трейдерами tx.me/OlegTradingChat

С уважением, Олег.

Герман Клименко11 мая 2021, 23:27Не должно. Цифре есть куда переть0

Герман Клименко11 мая 2021, 23:27Не должно. Цифре есть куда переть0 Йонатан Берсон11 мая 2021, 23:52нет, не будет0

Йонатан Берсон11 мая 2021, 23:52нет, не будет0