Еженедельный обзор рынков: 10.05.2021 - 14.05.2021

Доброе утро, уважаемые Инвесторы!

Ключевым событием прошедшей недели стал откровенно слабый отчет по рынку труда за апрель 2021г в США. Никто не ожидал столь слабых данных (+266к, против прогноза +978к) — произошло рекордное отклонение от консенсуса аналитиков. Плохие данные отражают огромную проблему с наймом, что является следствием рекордных фискальных стимулов с прямыми выплатами населению. Действительно, зачем работать, когда стимулы порой превышают заработную плату. Следствием такой тенденции без сомнения станет рост заработных плат (частично мы наблюдали старт этого тренда в вышедшем отчете), что дополнительно добавит масла в огонь разрастающейся инфляции.

Однако есть и позитивные стороны для рынков в краткосрочном периоде. Вероятно, разговоры об ужесточении денежно-кредитной политики сдвигаются: ФРС нужно увидеть устойчивую нормализацию рынка труда, то есть как минимум несколько месяцев хороших отчетов.

На предстоящей неделе самыми важными данными станут:

▪️12 мая в 15:30мск: апрельский отчет по индексу потребительских цен в США («CPI»). Данные об инфляции по прежнему можно списать на низкую базу прошлого года, тем не менее — тенденция на увеличения явная. Консенсус около +0.20% за месяц, что составляет ~3.5% год к году.

▪️14 мая в 15:30мск: данные о розничных продажах в США за апрель («retail sales»). «Сила потребителя» в виде розничных продаж вряд ли повторит рекордные значения за март. Прогноз JPMorgan +1.3%.

Наиболее важные выступления членов ФРС, это Брайнард — вторник 19:00мск и Кларида — среда 16:00мск. Они входят в Совет управляющих центрального банка, именно поэтому на их риторику будет повышенное внимание. Вряд ли они повторят слова Каплана и Йеллен (ястребиные заявления прошлой недели) — запас времени у них ещё есть.

Также продолжается сезон отчётностей. Здесь нужно сказать две вещи. Первая — данные по компаниям выходят «хорошие» (лучше ожиданий, предварительно заниженных аналитиками). Отыгрывать их не стоит — даже на хорошем отчете в среднем компании падают, подробно писали в нашему посте — см. здесь.

Из тактических действий, мы продолжаем ребалансировку портфелей в сторону секторов реальной экономики. Напомним, что рост доходностей по государственным облигациям США (следствие роста инфляционных ожиданий), а также плановое повышение налогов сильнее всего «бьет» по IT-технологическим компаниям.

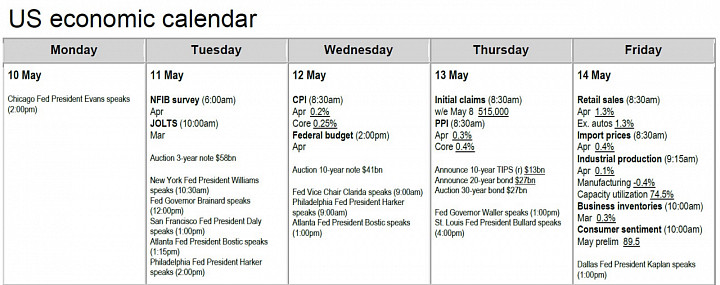

Ниже на картинке — полезный экономический календарь на неделю. Время указано «Eastern Time (ET)», то есть -7 часов к московскому.

Больше информации, обзоров и новостей на нашем Telegram-канале @investorylife.

Александр Сережкин10 мая 2021, 16:09Ой, позорище-то какое! Ни энергоносителей, ни драгметаллов. Ну не понимаете в них и ладненько.0

Александр Сережкин10 мая 2021, 16:09Ой, позорище-то какое! Ни энергоносителей, ни драгметаллов. Ну не понимаете в них и ладненько.0 Александр Сережкин10 мая 2021, 16:47У меня претензий к вам нет, но ваш обзор мне показалось написал сотрудник с низким уровнем образования и отсутствием интереса к своей профессии.0

Александр Сережкин10 мая 2021, 16:47У меня претензий к вам нет, но ваш обзор мне показалось написал сотрудник с низким уровнем образования и отсутствием интереса к своей профессии.0