09 апреля 2021, 15:19

Дивиденды ФосАгро за 4 квартал 2020 года могут составить 50 рублей - Альфа-Банк

Сильные фундаментальные факторы поддерживают инвестиционную привлекательность компании. Акции ФосАгро демонстрировали положительную динамику с конца 2020 г. Рост с начала года составил 27%, а с момента нашего пересмотра рекомендации в конце октября 2020 г они выросли на 45% в долларовом выражении. Мы обновили ожидания по ценам в финансовой модели.

На наш взгляд, цены на DAP сохранятся в диапазоне $490-500/т на среднесрочном горизонте. ФосАгро уверенно движется к достижению рекордно высокого показателя EBITDA в 2021 году. Учитывая отсутствие на горизонте новых мощностей по производству фосфатных удобрений и на фоне благоприятных для сельского хозяйства погодных условий, что подразумевает соблюдение норм внесения удобрений, мы ожидаем, что продовольственная инфляция и рост расходов на сырье будут поддерживать цены на удобрения на высоких уровнях. Дополнительным драйвером роста акций могут стать финальные дивиденды за 2020 г., которые будут объявлены в апреле. Мы ожидаем, что дивиденд на акцию составит минимум 50-60 руб., что предусматривает доходность на уровне 1,2-1,4% (не на годовой основе). После пересмотра модели мы повысили РЦ по акциям компании до $21,4/ГДР, что предполагает потенциал роста 24% с текущих уровней. Акции ФосАгро торгуются с дисконтом 15-30% к международным аналогам по 2021-22П EV/EBITDA, исходя из нашего прогноза. На спотовых ценах EBITDA компании, по нашим расчетам, составляет около $3,2 млрд, что предполагает 2,5х по EV/EBITDA против 6х среднего значения по отрасли. Акции ФосАгро сейчас торгуются более чем с 50%-м дисконтом к среднему на протяжении цикла мультипликатору, если полагать, что текущие цены на удобрения останутся на текущих уровнях.

Необратимость продовольственной инфляции поддержит рентабельность c/х производителей на среднесрочном горизонте: Цены на сельхозпродукцию следуют сезонным трендам, но на более высоком уровне (см Рис. 2-7). Увеличение посевных площадей в мире в сочетании с благоприятными прогнозами погоды поддержит спрос на удобрения в этом году. Посевные площади под сою в США в 2021 г. должны увеличиться на 5% г/г, тогда как под пшеницу – в диапазоне до 1% г/г, по данным Минсельхоза США. Бразилия может увеличить площади под посев кукурузы примерно на 1 млн га в 2021. Предварительные прогнозы Минсельхоза РФ указывают на увеличение посевных площадей на 900 тыс. га.

Что касается предложения: Возникающие время от времени периоды засухи или наводнения в ключевых сельскохозяйственных регионах, перебои в цепочках поставок (например, блокировка Суэцкого канала, остановившая навигацию судов, транспортирующих в том числе насыпные грузы) и пандемия могут способствовать волатильности на локальных спотовых рынках удобрений. Однако отсутствие новых мощностей по производству фосфатных удобрений предполагает конкуренцию за объемы в более долгосрочной перспективе. Несмотря на рост г/г экспорта DAP из Китая в январе-феврале 2021 г. до 400 тыс. т, он все еще остается на 44% ниже уровня 2019, предшествующего пандемии. Очевидно, Китай перенаправляет экспортные поставки удобрений на внутренний рынок, чтобы наращивать производство сельхозпродукции.

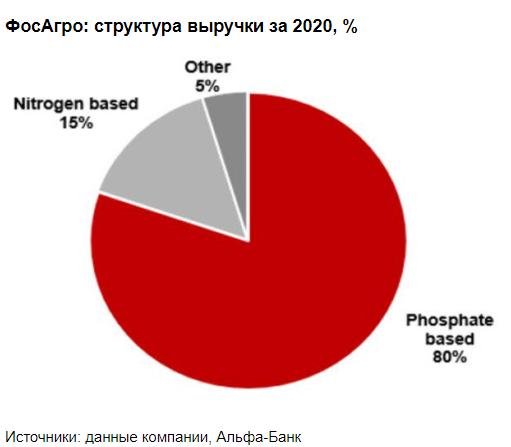

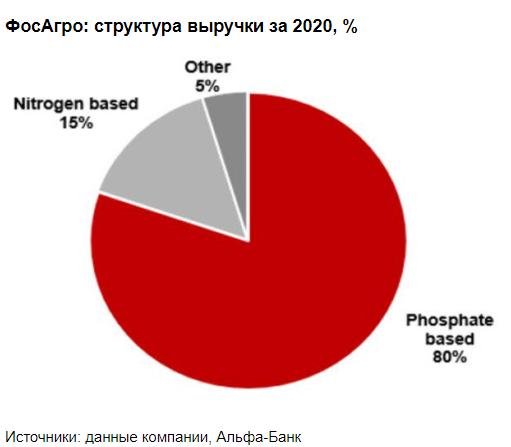

Рентабельность: Мы ожидаем, что рентабельность компании по EBITDA увеличится в 2021 благодаря росту цен, вертикальной интеграции и экспортным продажам, на долю которых приходится примерно 70% совокупных продаж компании. Недавнее сообщение о росте контрактной цены на поташ с Индией на $50/т относительно прежнего уровня, может указывать на снижение ценовой премии NPK к нутриентам, которая была на уровне 15% в 4К20. На закупку калийных удобрений пришлось 35% совокупных затрат на сырье в 2020. Однако потенциальное повышение цен на калий должно иметь ограниченный эффект, так как компания может использовать гибкость своей производственной цепочки. Так как цены на калийные удобрения догоняют цены на фосфорсодержащие и азотные удобрения, это окажет дополнительную поддержку ценам на NPK через рост производственных затрат.

«Альфа-Банк»

Риски: Геополитические и санкционные риски, которые довлели над Россией как Дамоклов меч, судя по всему, снизились, так как напряженность вокруг Украины несколько ослабла. Так как экономические санкции сейчас не стоят на повестке, и Администрация Байдена придерживается более взвешенного подхода, а доходности КО США снижаются, это создает благоприятный фон для рынков ЕМ.

Оценка стоимости. Текущая оценка стоимости основывается на сочетания метода ДДП и прогнозных мультипликаторах EV/EBITDA (5,5x) и 2022 P/E (8x) за 2022 (в отношении 33:33:33), что достаточно консервативнов сравнении со средними на протяжении цикла значениями данных мультипликаторов производителей удобрений.

На наш взгляд, цены на DAP сохранятся в диапазоне $490-500/т на среднесрочном горизонте. ФосАгро уверенно движется к достижению рекордно высокого показателя EBITDA в 2021 году. Учитывая отсутствие на горизонте новых мощностей по производству фосфатных удобрений и на фоне благоприятных для сельского хозяйства погодных условий, что подразумевает соблюдение норм внесения удобрений, мы ожидаем, что продовольственная инфляция и рост расходов на сырье будут поддерживать цены на удобрения на высоких уровнях. Дополнительным драйвером роста акций могут стать финальные дивиденды за 2020 г., которые будут объявлены в апреле. Мы ожидаем, что дивиденд на акцию составит минимум 50-60 руб., что предусматривает доходность на уровне 1,2-1,4% (не на годовой основе). После пересмотра модели мы повысили РЦ по акциям компании до $21,4/ГДР, что предполагает потенциал роста 24% с текущих уровней. Акции ФосАгро торгуются с дисконтом 15-30% к международным аналогам по 2021-22П EV/EBITDA, исходя из нашего прогноза. На спотовых ценах EBITDA компании, по нашим расчетам, составляет около $3,2 млрд, что предполагает 2,5х по EV/EBITDA против 6х среднего значения по отрасли. Акции ФосАгро сейчас торгуются более чем с 50%-м дисконтом к среднему на протяжении цикла мультипликатору, если полагать, что текущие цены на удобрения останутся на текущих уровнях.

Необратимость продовольственной инфляции поддержит рентабельность c/х производителей на среднесрочном горизонте: Цены на сельхозпродукцию следуют сезонным трендам, но на более высоком уровне (см Рис. 2-7). Увеличение посевных площадей в мире в сочетании с благоприятными прогнозами погоды поддержит спрос на удобрения в этом году. Посевные площади под сою в США в 2021 г. должны увеличиться на 5% г/г, тогда как под пшеницу – в диапазоне до 1% г/г, по данным Минсельхоза США. Бразилия может увеличить площади под посев кукурузы примерно на 1 млн га в 2021. Предварительные прогнозы Минсельхоза РФ указывают на увеличение посевных площадей на 900 тыс. га.

Что касается предложения: Возникающие время от времени периоды засухи или наводнения в ключевых сельскохозяйственных регионах, перебои в цепочках поставок (например, блокировка Суэцкого канала, остановившая навигацию судов, транспортирующих в том числе насыпные грузы) и пандемия могут способствовать волатильности на локальных спотовых рынках удобрений. Однако отсутствие новых мощностей по производству фосфатных удобрений предполагает конкуренцию за объемы в более долгосрочной перспективе. Несмотря на рост г/г экспорта DAP из Китая в январе-феврале 2021 г. до 400 тыс. т, он все еще остается на 44% ниже уровня 2019, предшествующего пандемии. Очевидно, Китай перенаправляет экспортные поставки удобрений на внутренний рынок, чтобы наращивать производство сельхозпродукции.

Рентабельность: Мы ожидаем, что рентабельность компании по EBITDA увеличится в 2021 благодаря росту цен, вертикальной интеграции и экспортным продажам, на долю которых приходится примерно 70% совокупных продаж компании. Недавнее сообщение о росте контрактной цены на поташ с Индией на $50/т относительно прежнего уровня, может указывать на снижение ценовой премии NPK к нутриентам, которая была на уровне 15% в 4К20. На закупку калийных удобрений пришлось 35% совокупных затрат на сырье в 2020. Однако потенциальное повышение цен на калий должно иметь ограниченный эффект, так как компания может использовать гибкость своей производственной цепочки. Так как цены на калийные удобрения догоняют цены на фосфорсодержащие и азотные удобрения, это окажет дополнительную поддержку ценам на NPK через рост производственных затрат.

Прогноз по дивидендам: Компания должна в скором времени объявить финальные дивиденды, которые, как мы ожидаем, составят минимум 50% нескорректированной чистой прибыли, или около 6,5 млрд руб. Мы полагаем, что дивиденд на акцию за 4К20 составит примерно 50 руб., что предусматривает дивидендную доходность на уровне 1,2% на квартальной основе. Учитывая текущие цены на удобрения, более высокую рентабельность и курс рубля к доллару, мы ожидаем, что дивидендная доходность на годовой основе будет близка или выше 10% на среднесрочном горизонте, включая 2021 год. Дивидендная доходность за 2021 будет зависеть от того, как компания будет осваивать прогнозные капиталовложения на уровне $530 млн, а также от колебаний валютного курса, на наш взгляд.Красноженов Борис

«Альфа-Банк»

Риски: Геополитические и санкционные риски, которые довлели над Россией как Дамоклов меч, судя по всему, снизились, так как напряженность вокруг Украины несколько ослабла. Так как экономические санкции сейчас не стоят на повестке, и Администрация Байдена придерживается более взвешенного подхода, а доходности КО США снижаются, это создает благоприятный фон для рынков ЕМ.

Оценка стоимости. Текущая оценка стоимости основывается на сочетания метода ДДП и прогнозных мультипликаторах EV/EBITDA (5,5x) и 2022 P/E (8x) за 2022 (в отношении 33:33:33), что достаточно консервативнов сравнении со средними на протяжении цикла значениями данных мультипликаторов производителей удобрений.

0 Комментариев

Читайте на SMART-LAB:

Евро игнорирует хороший ВВП: рынок прайсит риск ускорения роста ИПЦ

Евро четвертую сессию подряд отступает против доллара и во время лондонской сессии держится чуть выше 1.1850, постепенно сдавая важный психологический плацдарм на 1.19. Предварительные...

16:09

Инвестиции без спешки: торгуем в выходные

Рынок часто движется импульсами, и тем важнее оценивать активы без спешки, не отвлекаясь на инфошум. Для этого отлично подходят выходные дни. В конце недели разбираем самые заметные события и...

19:12

📅 Как ведёт себя рынок в зимние месяцы

Декабрь, январь и февраль на российском фондовом рынке традиционно демонстрируют яркую сезонность.

🔹 Декабрь

Один из лучших месяцев для российского рынка. Из 23 последних лет, в...

12:01

Норникель: отчет за 2025 год вселяет оптимизм, хорошо поработали с расходами и отчитались лучше прогноза, впереди рост прибыли и высокие цены на металлы

Норникель сегодня выпустил отчет за 2025 год

Компания заработала 10 рублей чистой прибыли на 1 акцию (за 1-е полугодие 2025 года было 4 рубля). Неплохо!

Сразу сравниваю со своим...

11.02.2026