Ловушка для инвестора - дивиденды

Большинство из нас рассчитывает на то время, когда станет жить на пассивные доходы от своих инвестиций. Однако расставленные ловушки людей «с деньгами», будут постоянно вставлять палки в колёса нашей колеснице, везущей кого-то к раннему выходу на пенсию, кого-то к «пенсионной страховке», а где-то и к наследству своим потомкам…

Обратите свой взор на странице интернета. Куда ни глянь, везде реклама инвестиций в акции, облигации, ETF, ПИФы, хренифы, лохотроны и бизнес. Остановимся, для начала, на дивидендах.

Чем дивиденды отличаются от других «пассивных» инвестиций? Ну, во-первых, по ним могут ничего и не заплатить. С чего мы решили, что их будут платить вечно? Это же не гарантия пенсионных отчислений (аххах), которые вам государство обязуется выплачивать (аххахахаха), по достижению вами определённого возраста. Поэтому нужно ожидать, что произойдёт некий «облом», о котором будет написано ниже.

Даже когда компания не получила прибыль, она все равно может выплатить вам дивиденды. Вот и здорово! — подумаете вы, и побежите покупать новый телефон в кредит. Но задумываетесь ли вы, что эти дивиденды выплачиваются из вашего же лично кармана. Т.е. это будто вы продали спинку от своего стула. Сидеть можно продолжать, но больше не облокотиться. Получается, что компания берёт кредит, чтобы вам выплатить дивиденды, на которые вы что-то купите, как вариант, в кредит.

Однажды просыпаетесь вы утром, поели, помылись, где-то побрились, оделись, поехали на работу… Открываете новости, а там пишут, что компанию БА купила РО, которая говорит, что теперь некогда платить дивиденды, нужно все деньги БА отдавать в беспроцентный долг РО. Т.е. не направлять на дивиденды, не направлять на развитие, не вкладываться куда бы то не было, а просто дать «поносить». Сегодня мы дали 10к рублей, а через 10 лет нам отдали так же 10к рублей. Но сегодня на них можно купить 2 холодильника еды, а через 10 лет только половинку батона и на проезд до магазина и обратно.

А ещё компания может отправлять все деньги на развитие. Каждый год из года в год. Вкладывается, вкладывается, продолжает вкладываться, а потом приходит снежная и морозная зима, где солнечные панели и ветряные электростанции «устают работать». Вчера ваши акции стоили стопицот тыщ и сулили хорошие дивиденды в будущем, но сегодня ими даже нельзя подтереться, так как они сейчас в цифровом виде.

При этом, когда компания выплачивает вам дивиденды, то вы автоматом теряете подоходный налог. Получается компания может 100 рублей направить на развитие, но при выплате вам дивидендов, вы получите не 100 рублей, а 87, где 13% осядет в карманах бюджете государства. Если вы далее реинвестируете дивиденды, то начинаете терять эти 13% каждый год. Получается с этой точки зрения, лучше пусть компании инвестирует сама в себя.

Большая сумма дивидендов ставит под вопрос дальнейшее развитие компании и появления идей в головах руководства.

Кто из нас помнит про инициативу Белоусова? Как вам фраза «изъять деньги у металлургов»? Это вам не отношение ИнтерРАО и Минфина, где отдельные личности могут сотворить такое:

Во-вторых, раз вы читаете эту статью, вы не можете повлиять на решения совета директоров. Нет, способ есть, но он уголовно наказуем, а туда попадать я больше не хочу. Получается каждый раз сюрприз. Поэтому большинству так дороги компании, которые уже много лет не только исправно выплачивают дивиденды, но и периодически увеличивают их. Согласитесь, что вряд ли компания, платящая 50 лет к ряду, захочет одним годом перечеркнуть все усилия, направленные на создание такого авторитета.

Далее немного пофантазируем, как можно себя обогатить, имея контрольный пакет акций? Вооон тот молодой человек в третьем ряду правильно говорит. Можно выводить прибыль через услуги подставных компаний. Очень удобно, мажоры советуют.

Ну не будем голословны. Кину вам в лицо несколько примеров:

Схематоз у ПАО Самараэнерго.

Вроде, начали за здравие, но потом смена собственника и всё куда-то пропало. Мой кот — Мотюня, начал выяснять пропажу средств. Оказывается, деньги то не пропадали, просто все акционеры тратят на «благотворительность», которая увеличилась с 3 млн рублей до 88 млн рублей. А вот ещё оплата аренды недвижимости, равной 10% прибыли компании? Или, например, аренда в 2015 году части здания, выплачивая 36млн. рублей в год. Или 24 млн в год за «консультационные услуги»?

Но нужно отдать должное, у Самараэнерго всё же есть строка экономии, коей являются миноритарные акционеры.

Про Энел одной картинкой:

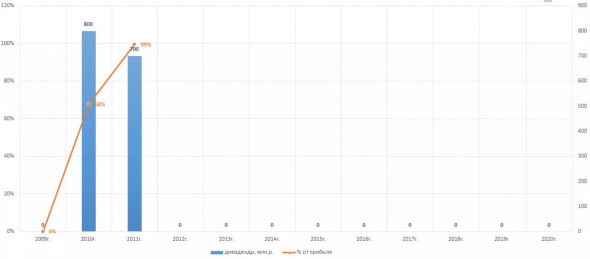

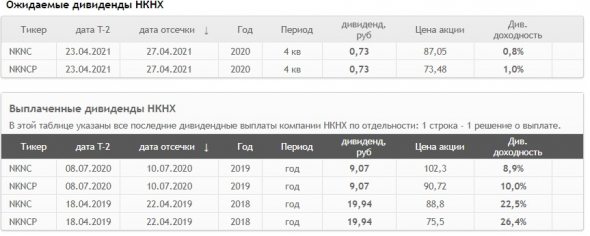

Ну и немножечко НКНХ.

Всеобщее оживление вызвал умопомрачительный размер дивидендов, которую компания захотела выплатить 2019 году. Инвесторы не поверили своим глазам, но купили. Через год счастье было не таким уж и большим, но значимым. Сегодня же миноритарным акционерам придётся вытягивать руку в отделении сдачи крови, чтоб не протянуть ноги.

В идеале, портфель должен быть такой: как только вы вышли на пенсию, все ваши компании в момент должны начать платить дивиденды. Но это красиво только в фантазиях. На практике такого не будет. Безусловно, компания, инвестирующая в саму себя, будет всегда в выигрыше, по сравнению с компанией близнецом при абсолютно одинаковых условиях, которая выплачивает дивиденды. Напоминаю, что компания может вообще не выплачивать дивиденды и тут умрёте либо вы, либо компания.

Компания Баффетта не выплачивает дивиденды. Чтобы получить деньги, нужно продать акции. И тут получается, что-либо вы можете не успеть воспользоваться богатством, либо может не хватить акций, которые сегодня уже стоят 381000 $. Чтобы купить хлебушка, нужно будет продать акцию, а остатки денег улетят очень быстро. Дивиденды же не будут требовать изымать крупную сумму.

Не стоит бежать сломя голову при какой-либо новости. «Акция» может оказаться одноразовой и купив ценную бумагу, можно получить даже убыток. Вам надо? Мне — нет. Но иногда очевидные вещи (как у Энел) оказываются не такой уж правдой. И если уж вы решились на инвестиции, то будьте добры изучать и компании, и сектор, и руководство компании, и обстановку в мире. А Мир — это существо, которое постоянно меняется.

Помните, бизнес — это природа, где вас хотят либо съесть, либо поиметь.

Arsen Shtokman22 марта 2021, 18:21Дивиденды бывают разные, черные, белые, красные. Так же как и компании+2

Arsen Shtokman22 марта 2021, 18:21Дивиденды бывают разные, черные, белые, красные. Так же как и компании+2 GAURANGA22 марта 2021, 18:40Жги брат жги!!!+2

GAURANGA22 марта 2021, 18:40Жги брат жги!!!+2 Вячеслав22 марта 2021, 18:41Эх, Морозова…+2

Вячеслав22 марта 2021, 18:41Эх, Морозова…+2 ЮЛИЯ22 марта 2021, 18:45Чтобы в будущем не было больно, нужно подумать о диверсификации доходов) Ну и плюс нужно понимать, что каждый портфель нуждается в ребалансе время от времени) И, конечно же, не стоит заранее считать ещё не полученную прибыль, что так любят делать многие инвесторы)))+1

ЮЛИЯ22 марта 2021, 18:45Чтобы в будущем не было больно, нужно подумать о диверсификации доходов) Ну и плюс нужно понимать, что каждый портфель нуждается в ребалансе время от времени) И, конечно же, не стоит заранее считать ещё не полученную прибыль, что так любят делать многие инвесторы)))+1