Лукойл. Разбор отчета за 2020 год

Лукойл #LKOH

Вышел отчет компании по итогам 2020 года.

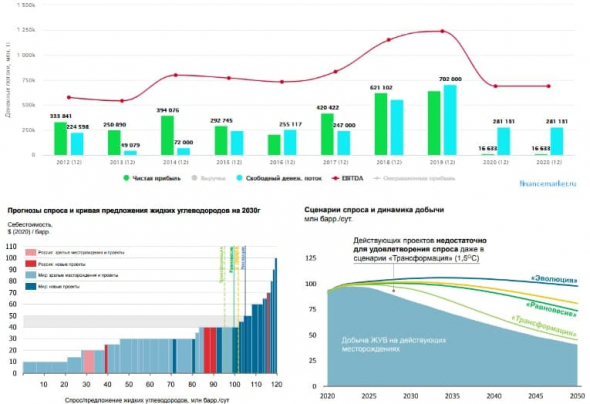

В презентации представлен интересный прогноз развития событий в нефтянке в ближайшие десятилетия. Они рассматривают 3 возможных сценария, сейчас не будем подробно рассматривать каждый. Суть в том, что даже при самом пессимистичном варианте для нефти, пик спроса придется на 2025 год с последующим снижением. В равновесном сценарии пик спроса придется на 2030 год.

Важным моментом является то, что текущие и новые месторождения в мире, которые рентабельны при ценах нефти до $50 смогут покрыть спрос лишь до 100 млн. барр. в сутки. В одном из сценариев аналитики допускают, что в отдельные годы спрос может доходить до 120 млн.барр/сут., для его покрытия потребуется вводить новые месторождения с себестоимостью от $80 до $100, соответственно, цены на нефть должны быть сопоставимы.

Аналитический отчет Лукойла подразумевает то, что компания BP немного торопится хоронить нефтянку и у нее еще лучшие годы могут быть впереди. Но я напомню, это лишь прогнозы, будущего никто не знает, кто окажется прав, Лукойл или ВР покажет только время.

Вернемся к результатам за 2020 год:

Добыча ЖУВ снизилась на (12% г/г) до 2,06 млн. бнэ/сут. Сокращение добычи было связано со сделкой ОПЕК+, но уже начато восстановление.

Выручка упала на (28,1% г/г) до 5,6 трлн. руб.

EBITDA упала на (44,4% г/г) до 687 млрд. руб.

Чистая прибыль упала на (97,6% г/г) до 15,2 млрд. руб.

FCF упал на (60% г/г) до 281,1 млрд. руб.

Результаты ожидаемо слабее, чем годом ранее. На выручку оказали влияние более низкие цены реализации нефти и нефтепродуктов, а также сокращение добычи в рамках соглашения ОПЕК+. На прибыль дополнительное давление оказали курсовые разницы и обесценение активов.

Несмотря не весь негатив на рынке нефти в прошлом году, в 2021 году ситуация исправляется. Котировки Лукойла уже почти вернулись к своим историческим максимумам. Форвардные дивиденды по итогам 2021 года, если цены на нефть будут выше $50, могут оказаться на уровне 600 рублей. Даже если взять консервативно ДД на уровне 7% годовых, то цена акции должна быть более 8500 руб. Исторически ДД Лукойла редко поднималось выше 5% годовых, при таком сценарии цена акции может быть и 12 т.р.

Прикинем сумму на дивиденды по итогам 2020 года по див. политике:

775,5 — 495,5 — 39 — 37 = 204 млрд. руб

или 295 рублей на акцию (46 рублей уже выплатили). Данный сценарий дает ДД на уровне 4,6% годовых. Но может быть и другой сценарий, который мы подробно разбирали здесь.

Я продолжаю удерживать акции компании, на сильных просадках буду добирать. Лукойл одна из немногих частных компаний в РФ, которая значительную часть доходов отдает акционерам, за что ее и любят многие.

⚠️Не является индивидуальной инвестиционной рекомендацией!

@investokrat

Следить за всеми моими обзорами можете здесь: Telegram, Смартлаб, Вконтакте, Instagram

Выручка упала на (28,1% г/г)

EBITDA упала на (44,4% г/г)

Чистая прибыль упала на (97,6% г/г)

FCF упал на (60% г/г)

Тем не менее:

«Котировки Лукойла уже почти вернулись к своим историческим максимумам.»

Звучит как бред какой-то. Я не про автора, а про то что происходит на рынке. По крайней мере я не понимаю в чем смысл траты времени на все это: «Разбор отчета за 2020 год». Это что, имеет какое-то влияние на котировки акций? Из «Разбора..» автора мы видим, что никакого.