IPO Fix Price: монетизация успеха

Мой пост в УК ДоходЪ про IPO Fix Price. Даже строя достаточно оптимистичный прогноз роста сети и чистой прибыли, всё равно дорого...

10 марта 2021 года на Московской бирже в начнут торговаться Глобальные депозитарные расписки (GDR ) ритейлера Fix Price под тикером FIXP.

Fix Price Group Ltd. управляет одноименной сетью магазинов товаров повседневного спроса по нескольким категориям фиксированных низких цен.

Бумаги будут включены в котировальный список первого уровня, торги и расчеты будут осуществляться в рублях. Первичное размещение своих GDR компания Fix Price проводит на Лондонской фондовой бирже. В этой статье мы оцениваем перспективы бумаги после IPO.

История

Первый магазин Fix Price был открыт в 2007 году в Москве. Компания стала пионером рынка фиксированных цен в России. Основателями сети были Сергей Ломакин и Артем Хачатрян. Бессменный руководитель Fix Price – Дмитрий Кирсанов, он вместе с командой топ-менеджеров перешел из предыдущего проекта основателей – сети дискаунтеров «Копейка».

В настоящее время Fix Price объединяет более 4 тыс. магазинов (средней торговой площадью 210 кв. м). Кроме РФ сеть представлена в странах ближнего зарубежья (Белоруссии, Казахстане, Узбекистане, Киргизии, Латвии и Грузии). Компания также использует модель развития по франшизе, чтобы протестировать удаленные или не приоритетные регионы (на конец 2020 года доля франчайзинговых магазинов составляла 12,6% от их общего количества: 425 из 4,167 тыс.).

Fix Price владеет 8 распределительными центрами класса «А» на территории РФ (Казань, Екатеринбург, Воронеж, Санкт-Петербург, Внуково, Краснодар, Новосибирск, Пушкино) общей площадью около 195 тыс. кв. м.

Ассортимент магазинов Fix Price состоит в среднем из 1,8 тыс. товарных наименований примерно в 20 категориях (товары для дома, косметика и гигиена, канцелярские товары и книги, одежда, игрушки, бытовая химия, а также продукты питания длительного хранения и напитки и др.).

Стратегия компании в отношении ассортимента основана на постоянном обновлении предложения. Каждую неделю Fix Price вводит в ассортимент примерно 40-60 новых товаров, многие из которых являются сезонными; примерно 60% товарных позиций в ассортименте обновляются до шести раз за год.

Ритейлер работает по принципу «низкие цены каждый день» и продает товары по нескольким фиксированным ценам. Изначально все товары продавались по 30 рублей, в дальнейшем компания расширила число категорий, увеличивая предложение продуктов питания, а также число ценовых сегментов. На текущий момент предложение товаров сосредоточено всего в семи категориях – нижняя составляет 50 рублей, верхняя – 249 рублей. По данным на конец 2020 года, стоимость около 80% товаров в ассортименте составляла менее 100 рублей.

Стратегия развития

Придерживаясь концепции экономного ритейла и масштабируя её, сейчас Fix Price в своем сегменте рынка захватил практически монопольное положение, выйти на который новым конкурентам затруднительно. По данным обзора Oliver Wyman в 2019 году доля компании Fix Price на рынке товаров по фиксированным низким ценам (variety value retail) в России составила 93%. Кроме того, Fix Price имеет наибольшее количество магазинов среди всех таких сетей. У ближайшего профильного конкурента — Home Market — менее 5% рынка.

Потенциал российского сегмента variety value позволяет вместить еще 11,7 тыс. магазинов такого формата (с учетом уже работающих магазинов Fix Price). В соседних с РФ странах есть пространство для 3,8 тыс. магазинов, сообщил ритейлер в своем проспекте.

В отсутствие крупных профильных игроков конкурентами Fix Price являются продовольственные ритейлеры. Участники исследования Vector market research среди основных конкурентов Fix Price называли магазины «Галамарт» (21%), гипермаркеты «Ашан» (10%), дискаунтеры «Светофор» (10%) и магазины «у дома» «Пятерочка» (8% респондентов). Основным критерием выбора магазинов Fix Price для покупателей стали низкие цены (56%).

Рынок товаров по фиксированным низким ценам, на котором работает Fix Price один из наиболее быстрорастущих сегментов российского ритейла. Ожидается, что к 2027 году этот рынок может вырасти втрое c совокупными темпами годового роста в период 2021-2027 гг. на уровне 16,9%. Хотя за последние пять лет рынок уже вырос более чем в два раза, он по-прежнему отличается низкой базой по сравнению с другими странами, что свидетельствует о существенном потенциале для дальнейшего роста, полагает ритейлер.

Отметим, что Fix Price не стал развивать в полном объеме онлайн-торговлю с доставкой, а ограничился сервисом click & collect (возможность заказать интересующий товар в интернет-магазине сети, а забрать его в территориально удобной офлайн-точке продаж). На это есть объективные причины. Средняя стоимость ассортимента на Wildberries составляет 1 103 руб. , на Ozon - 454 руб. против 88 руб. у Fix Price , говорится в проспекте ритейлера.

IPO

Как сообщил источник «Интерфакса», знакомый с ходом сбора заявок, Fix Price удалось в первый же день объявления ценового диапазона на свои акции (от $8,75 до $9,75 за GDR) покрыть книгу заявок. Позже источники сообщили, что размещение пройдет по верхней границе — $9,75 за GDR. Заявки от потенциальных инвесторов будут приниматься до 4 марта.

Таким образом, капитализация сети может составить $8,3 млрд. При этом ритейлер разместит до 170 млн GDR. В компании заявили, что в ходе IPO планируют привлечь от $1,5 млрд до $1,7 млрд.

Головная структура сети Fix Price — Fix Price Group Ltd. (ранее Meridan Management Ltd .) зарегистрирована на BVI (Виргинские острова, зависимая территория Великобритании).

Изначально были заявлены планы о размещении до 25% капитала компании. Структура сделки предусматривала продажу GDR на акции Fix Price акционерами компании — Luncor Overseas S.A. Артема Хачатряна и LF Group DMCC Сергея Ломакина (основатели сети), Samonico Holdings Ltd (структура Marathon Group Александра Винокурова) и GLQ International Holdings Ltd (принадлежит Goldman Sachs Group).

Также Luncor хотел продать определенное количество GDR в интересах отдельных топ-менеджеров компании и других миноритарных акционеров, чтобы дать им возможность монетизировать часть своих пакетов. Основатели компании сохранят существенную долю в ней после IPO.

В момент размещения акций были заявлены несколько якорных инвесторов – суверенный фонд Катара QIA, а также фонды под управлением BlackRock, GIC и APG, которые должны купить акции по цене размещения на $150 млн, $150 млн, $100 млн и $75 млн соответственно (в сумме — $475 млн).

Организаторами IPO являются BofA Securities, Citigroup, J. P. Morgan, Morgan Stanley и ВТБ Капитал.

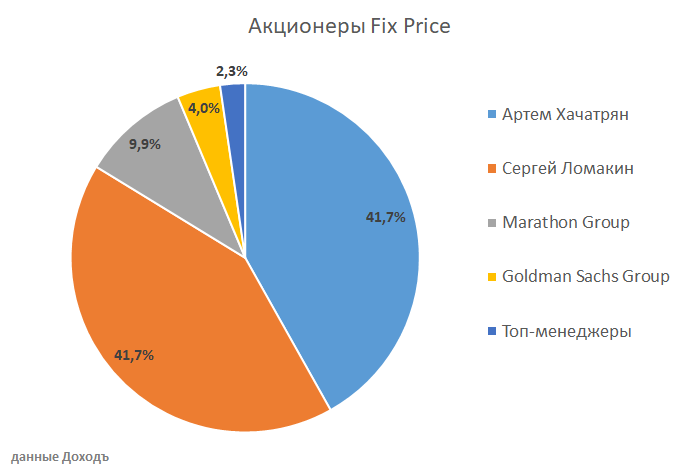

Акционеры

Основатели ритейлера на момент IPO владели по 41,7% его акций: Хачатрян через Luncor Overseas S.A. (41,6%), Ломакин — через LF Group DMCC (15,05%) и SBP Foundation (26,5%) и совместно 0,2% акций через Eristelon Holdings, сообщается в проспекте к IPO Fix Price.

Goldman Sachs Group через GLQ International Holdings Ltd принадлежит 4% акций. Топ-менеджеры Fix Price владеют 2,3% (самый большой пакет — 1,5% — у гендиректора сети Кирсанова).

Структура Marathon Group — Samonico Holdings (ее бенефициарами названы Александр Винокуров, Максим Остапчук, Наталья Соложенцева и Сергей Захаров) — владеет 9,9% акций. Захаров — сооснователь Marathon Group. Информация о Соложенцевой и Остапчуке как о бенефициарах каких-либо структур группы до сих пор не раскрывалась. Соложенцева в прошлом была вице-президентом ВТБ и главой наблюдательного совета кипрского Russian Commercial Bank (RCB), а Остапчук — главой московского представительства RCB.

ВТБ владеет 46,3% акций RCB, в котором размещены средства Fix Price в размере 14,2 млрд рублей, по данным на конец 2020 года.

Marathon Group ранее в числе акционеров ритейлера не упоминалась.

Ее структура купила 9,9% акций Fix Price в 2019 году, продавцами выступили группа ВТБ и основатели сети, сообщается в проспекте (ВТБ владел 6,9% акций, которые он приобрел в 2016 году у основателей ритейлера).

Финансовые результаты

В 2020 году Fix Price, несмотря на пандемию COVID -19, активно продолжила расширение своей сети (+655 магазинов за 2020 г., +571 за 2019 г., +464 за 2018 г.), добилась хорошего роста операционной деятельности и в результате получила рекордную выручку и чистую прибыль в истории компании.

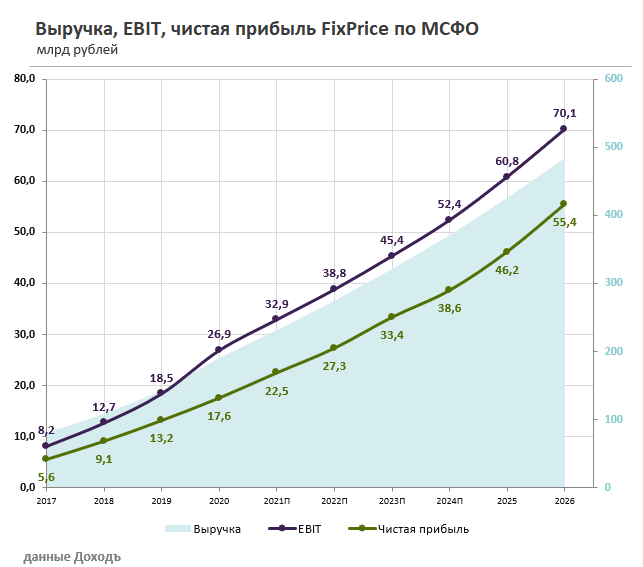

В итоге выручка Fix Price в 2020 году выросла на 33% — до 190 млрд руб. (в 2019 г. +31%, 142,9 млрд руб.), чистая прибыль на 33% — до 17,6 млрд руб. (2019 г., +44%, 13,2 млрд руб.) Факторами увеличения финансовых показателей является как рост сети (+26%), так и рост сопоставимых продаж (+15,8%), в основном из-за роста среднего чека (+17,8%).

В дальнейшем мы ожидаем уменьшение темпов роста, однако они будут оставаться на довольно высоком уровне. В следующие 5 лет, мы прогнозируем, среднегодовой темп роста выручки на уровне 17%, чистой прибыли около 21%.

Долг и свободный денежный поток

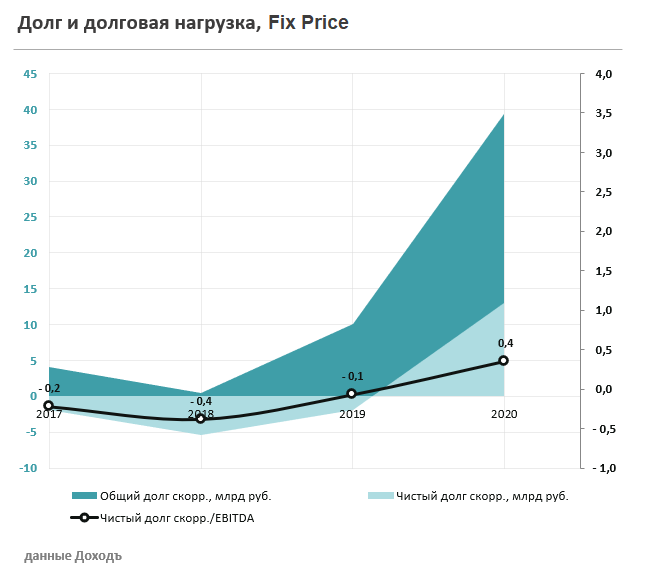

У компании до недавнего времени полностью отсутствовала долговая нагрузка. Скорректированный чистый долг (с учетом задолженности по дивидендам) Fix Price по состоянию на конец 2020 года составил 13 млрд руб. При этом соотношение чистый долг/EBITDA скорр. составило лишь 0,4x.

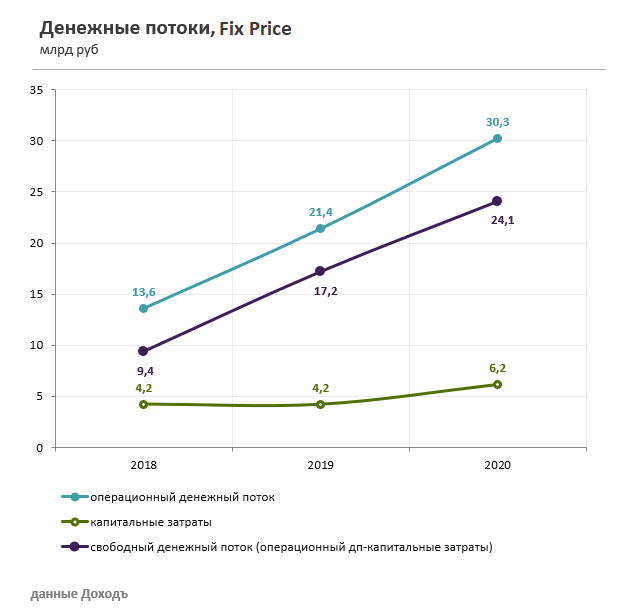

Отметим стремительный рост операционного и свободного денежных потоков в 2018-2020 гг. на фоне менее значительного роста капитальных затрат. Эффективность используемой бизнес-модели (аренда магазинов, быстрая окупаемость инвестиций) позволяет Fix Price стремительно увеличивать сеть без привлечения заемных средств.

Капитальные затраты Fix Price последние три года находились на уровне 4-6 млрд руб. в год. В дальнейшем компания заявляет о планах по открытию новых магазинов: в 2021 году – 700, в 2022 – 750, в 2023-2025 – 800, что предполагает уровень капитальных затрат в диапазоне 7-9 млрд руб. в год.

Дивиденды

Перед IPO собственники Fix Price через дивиденды за последние три года вывели значительные денежные средства на общую сумму 53 млрд руб. (в 2020 году — 32,6 млрд руб., в 2019-м — 13,7 млрд руб., в 2018-м — 6,6 млрд руб.), тем самым доведя собственный капитал до отрицательной величины.

Ритейлер Fix Price планирует платить дивиденды дважды в год. Как было озвучено в проспекте к размещению: целевой коэффициент дивидендных выплат составляет минимум 50% чистой прибыли по МСФО . Компания планирует придерживаться консервативной финансовой политики, ориентируясь на уровень долга ниже 1х (скорректированный чистый долг к EBITDA по стандарту IAS-17) в среднесрочной перспективе, не аккумулируя существенные избыточные средства на балансе.

Исходя из предполагаемой оценки компании на IPO (около $8,3 млрд) согласно нашим прогнозам дивидендов за 2021 год уровень дивидендной доходности будет равен 1,9%.

Оценки и мультипликаторы

Согласно нашему прогнозу, к 2025 году Fix Price достигнет выручки 425 млрд руб. и чистой прибыли 46 млрд руб. (+21% годовых) против 190 млрд руб. и 17,6 млрд руб. в 2020 году. Размер дивиденда на акцию через пять лет вырастет до 27 руб. за GDR (около 3.7% от текущей цены).

Текущая оценка предполагает рост прибыли не менее чем в 30% в год, наши ожидания — 21%. Поэтому, по нашему мнению, заявленная оценка всей компании на IPO около $8 млрд является завышенной.

Исходя из этого IPO компании выглядит как монетизация, вероятно, завышенных ожиданий, основанных, по большей части, на прошлом, успех которого акционеры уже монетизировали через агрессивный вывод дивидендов и частичную продажу своих долей на рынке.

Текущая оценка акций оставляет небольшой потенциал роста инвестиций для новых акционеров и отражает общую более высокую оценку активов иностранными инвесторами в условиях низких процентных ставок (изменение таких условий — долгосрочный риск для оценки акций компании).

По нашему мнению, справедливой оценкой Fix Price на данный момент является уровень $5 млрд. Такая оценка бы позволила заработать новым акционерам требуемый уровень доходности на дальнейшем развитии компании. Текущая оценка во многом подходит для оптимистов.

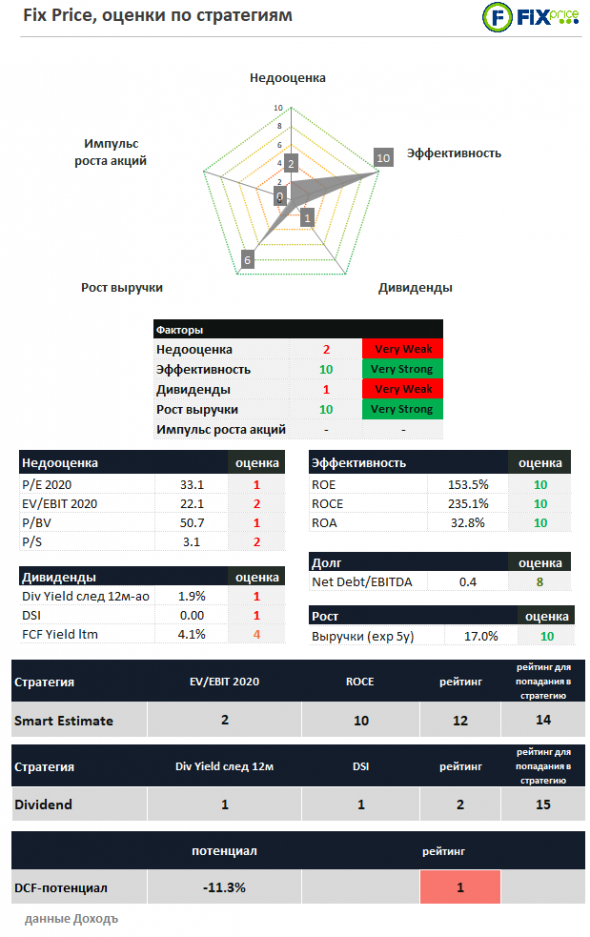

Совокупного рейтинга по стратегиям недостаточно для попадания в наши текущие активные портфели. По модели долгосрочной оценки потенциала роста распискам Fix Price Group Ltd мы даем очень низкий рейтинг – оценка 1 из 20.

Однако в пользу Fix Price играет то, что даже после почти 15 лет мощного развития она всё еще остается компанией роста, и стоимостные критерии оценки по текущим показателям компании перестают работать.

Высокая оценка бизнеса может быть оправданной для инвесторов, которые ожидают более высокие темпы роста прибыли компании. Риски достижения такого роста сделают акцию относительно волатильной, а в целом она будет отнесена к категории «акций роста» (относительно переоцененных бумаг с очень высоким ожидаемым ростом прибыли).

Поэтому потенциально акции компании Fix Price могут попасть в наш портфель акций роста (методологию, которого мы сейчас разрабатываем), который может играть агрессивную роль в больших портфелях, ориентированных на долгосрочный рост капитала. Текущая оценка P/E2021 около 27 может восприниматься рынком адекватно при прогнозе роста чистой прибыли более 30+% в год.

Fix Price в сервисе Анализ акций

Не является индивидуальной инвестиционной рекомендацией.

Тимофей Мартынов05 марта 2021, 11:21Шадрин лайк+1

Тимофей Мартынов05 марта 2021, 11:21Шадрин лайк+1 Сергей Андреев05 марта 2021, 11:33Всё понятно, иксов ждать не стоит, расходимся.+2

Сергей Андреев05 марта 2021, 11:33Всё понятно, иксов ждать не стоит, расходимся.+2 Сергей05 марта 2021, 11:50Цена акции тоже будет фиксированной)+5

Сергей05 марта 2021, 11:50Цена акции тоже будет фиксированной)+5 Vadim A05 марта 2021, 11:51переоценка в 4 раза, обкешивание акционеров в конце фазы активного роста. ожидаю хайповый рост на 20-30% в течении недели и дальнейшее долгое падение+4

Vadim A05 марта 2021, 11:51переоценка в 4 раза, обкешивание акционеров в конце фазы активного роста. ожидаю хайповый рост на 20-30% в течении недели и дальнейшее долгое падение+4