Каждый видит то, что ему хочется. Сложность интерпретации информации в современном мире

В этой статье я хотел бы освятить проблему, с которой каждый из нас непременно сталкивается в процессе оценки текущего состояния рынка и выбора стратегии работы на нем, а именно, проблему выбора данных для принятия решений.

Сегодня, когда дата стала коммодитис, информации, которую мы можем собрать, стало на столько много, что сложно учесть даже малую ее часть. Причем в зависимости от взятой в основу информации, мы можем прийти к диаметрально противоположным выводам. Ниже, я сделал небольшую подборку статистики, наглядно показывающую, что каждый из нас видит то, что ему хочется, в зависимости от первоначальных установок и субъективного мнения.

Что видят быки по рынку

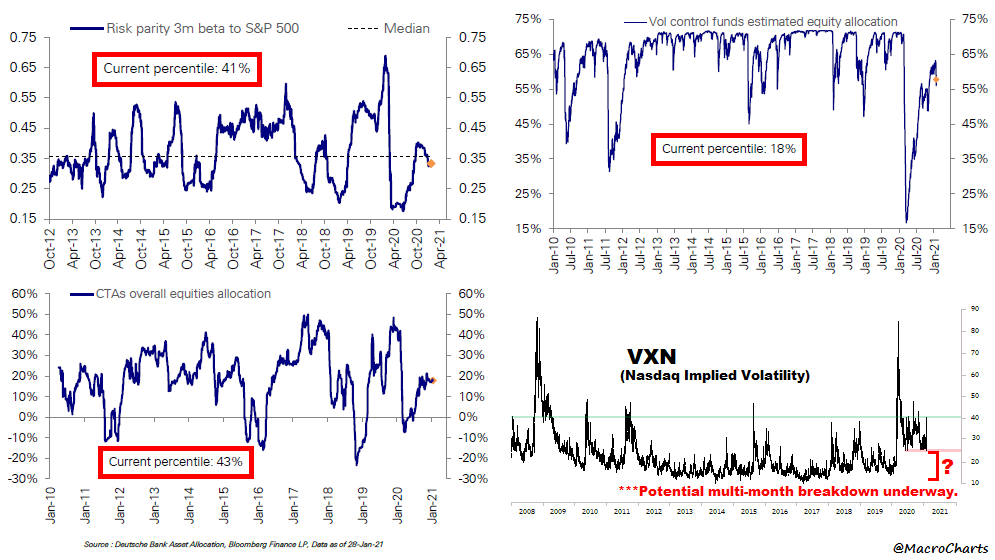

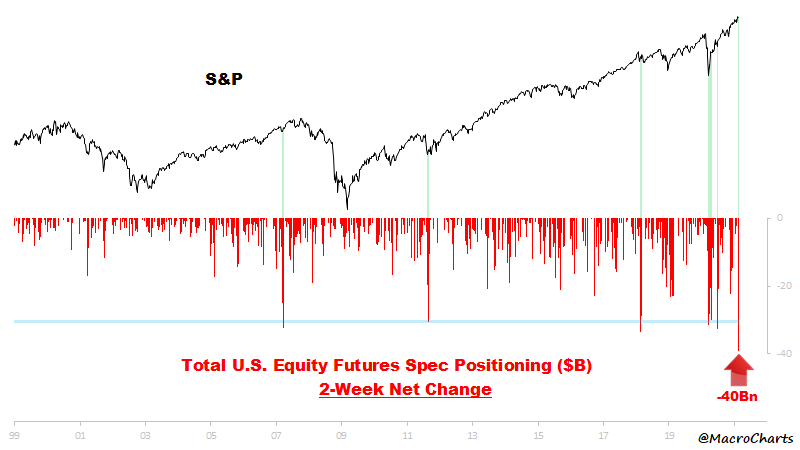

1. На графике ниже мы видим загруженность фондов позициями по акциям, а также фондов, основанных на волатильности. Позиции и первых и вторых далеки от экстремальных значений, а значит, что мы далеки от пика по динамике фондового рынка

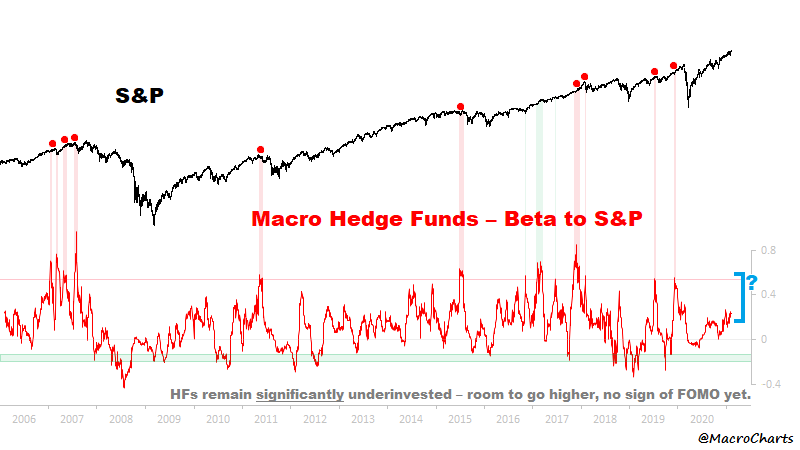

2. Следующий график показывает размер Beta Macro Funds, или если на русский, позицию на фондовый рынок макро фондов. Этот параметр также далек от пиковых значений, что оставляет запас для продолжения роста рынков

3. Динамика денежных потоков в индексные фонды показывает рекордный отток, обычно такое случается вблизи рыночного дна. Почему? Потому что за оттоками следуют притоки, что двигает цены на индексы вверх

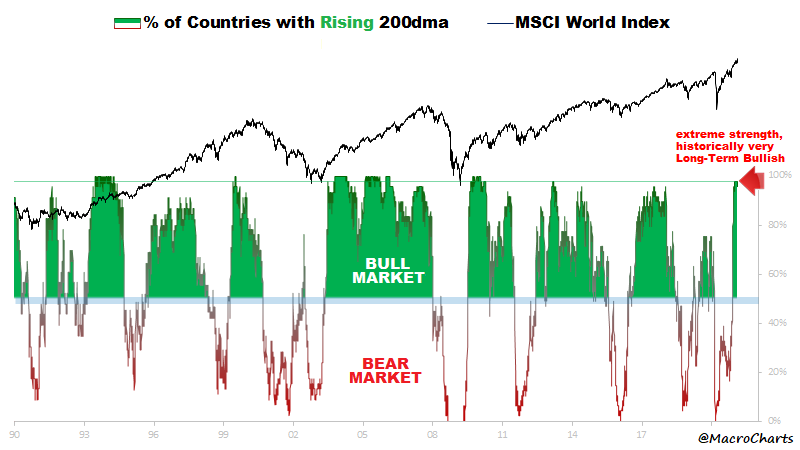

4. Почти все фондовые рынки в мире сейчас вошли в фазу аптренда и находятся выше 200 средней. Исторически, такой сигнал являлся предвестником длительного аптренда

Что видят медведи

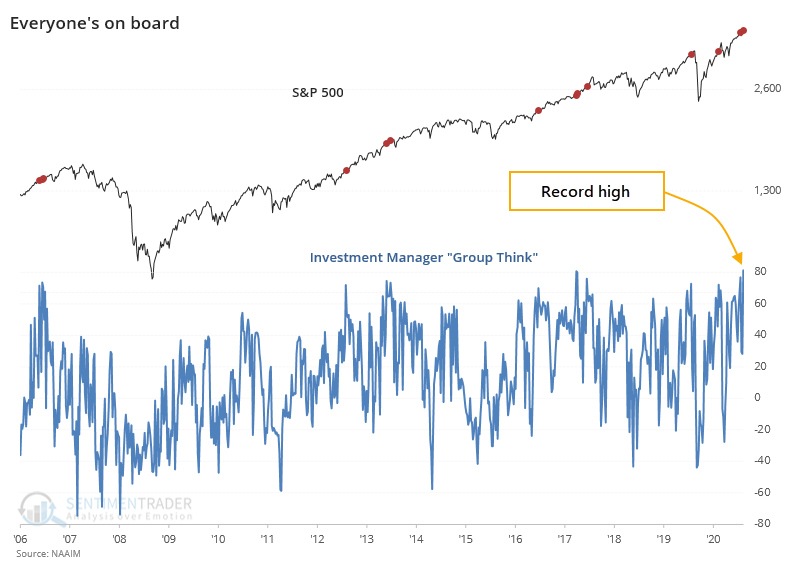

1. Опросы управляющих показывают рекордное плечо в лонг, что по истории указывало на приближающийся пик по рынку

2. График ниже показывает уже фактические значения по размеру левериджа, которые используют менеджеры, и как видно, экстремальные значения всегда предвосхищали рыночный разворот

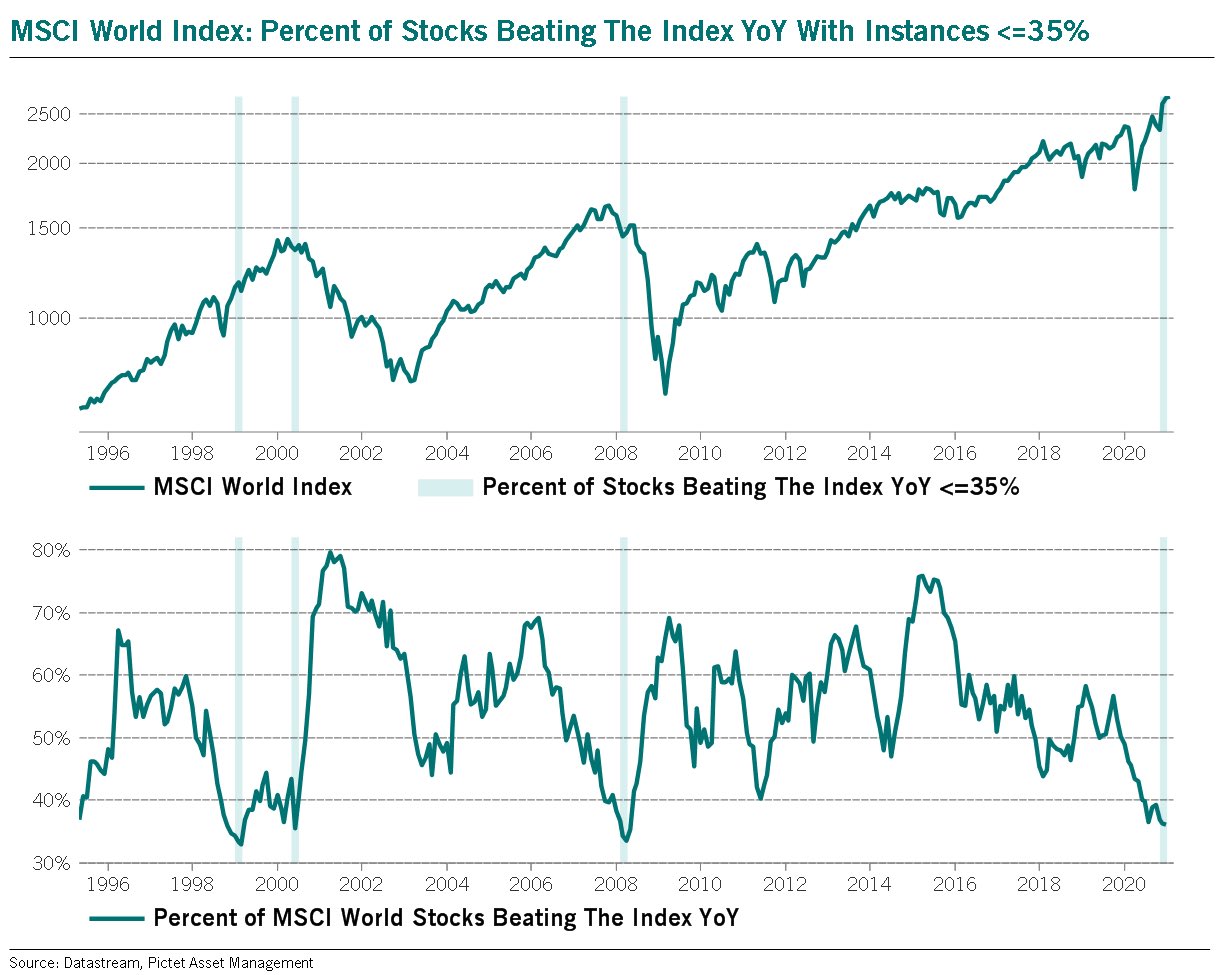

3. Перекосы в динамике различных компаний, на графике ниже показан процент компаний (в мире), чья динамика лучше индекса. Текущие значения вблизи пиков доткома и ипотечного кризиса

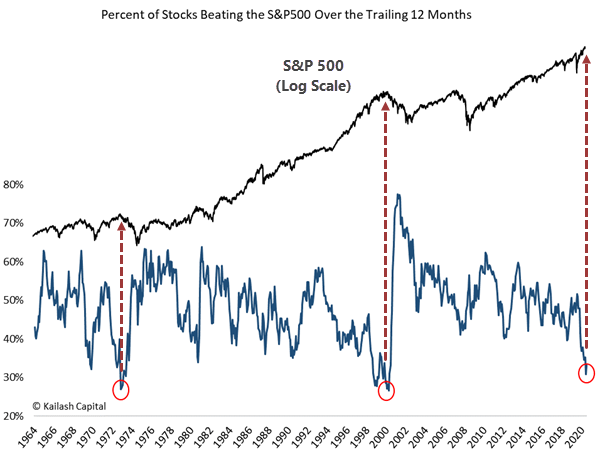

А эти данные для SP500, мы видим, что похожие значения были во время доткомов и Nifty Fifty (еще один пузырь в 70-ых, обязательно почитайте о нем)

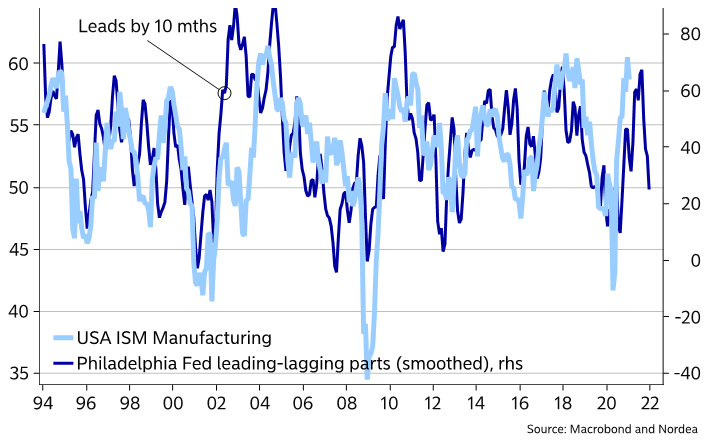

4. Ну и последнее, опережающие индикаторы, которые имеют высокую корреляцию с ISM, показывают снижение экономической активности в ближайшие месяцы

И это лишь маленькая часть того, что можно собрать для подтверждения мнения одной и другой стороны. В итоге, любой прогноз и аналитика по рынку, всегда имеют долю субъективизма, основанного на первоначальных убеждениях своих авторов.

Больше интересных статей, полезной аналитики и инвестиционных идей читайте в моем авторском Telegram канале.

Dangerous Assumption21 февраля 2021, 15:32Святая подача материала!+1

Dangerous Assumption21 февраля 2021, 15:32Святая подача материала!+1 LSV21 февраля 2021, 16:55На воротах БУХЕНВАЛЬДА, так и было написано- КАЖДОМУ СВОЁ.

LSV21 февраля 2021, 16:55На воротах БУХЕНВАЛЬДА, так и было написано- КАЖДОМУ СВОЁ. 0

0 IPbuilder21 февраля 2021, 16:59Рынок будет расти.0

IPbuilder21 февраля 2021, 16:59Рынок будет расти.0 Артур21 февраля 2021, 17:58Всё верно, тут как с погодой на тропическом острове, может пойдёт дождь, а может и не пойдёт. &list=LL&index=40

Артур21 февраля 2021, 17:58Всё верно, тут как с погодой на тропическом острове, может пойдёт дождь, а может и не пойдёт. &list=LL&index=40 wrmngr22 февраля 2021, 13:45говорят один только JP Morgan выпускает около 500 маркет-репортов ЕЖЕДНЕВНО. Можно обосновать любую прогноз с любой точностью :)0

wrmngr22 февраля 2021, 13:45говорят один только JP Morgan выпускает около 500 маркет-репортов ЕЖЕДНЕВНО. Можно обосновать любую прогноз с любой точностью :)0