АФК "Система" (быстрая оценка)

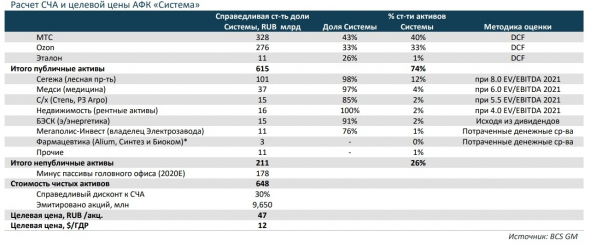

Из нее я возьму две составляющих:

1) Доля самой Системы в активах;

2) Пассивы головного офиса;

3*) «справедливый» дисконт к СЧА.

Разбор на составляющие

Самое главное — Система является управляющей компанией со своими активами, то есть мы можем сами купить данные активы (кроме непубличных) и не платить за это «прослойке» в виде Системы. В данном варианте мы покупаем акции Системы и через них получаем % в других эмитентах.

Поэтому, чтобы оценить саму компанию разделим на составляющие ее активы.

Я не буду смотреть на справедливую стоимость представленную коллегами, т.к. я не знаю какую ставку дисконтирования они применяли и остальные нюансы.

Я сделаю все просто — посмотрю на то, как рынок оценивает их сейчас и какая при этом цена у Системы.

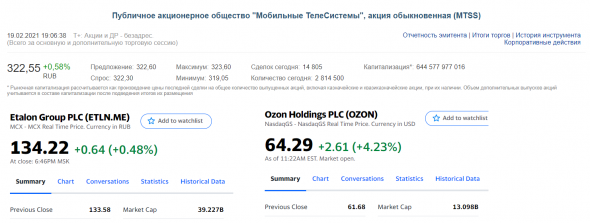

На 19.02.2021 г. мы имеем капитализацию

МТС — 645 577 167 804 руб. (данные с https://www.moex.com/ru/issue.aspx?board=TQBR&code=MTSS&utm_source=www.moex.com&utm_term=%D0%BC%D1%82%D1%81)

OZON — 13 098 000 000$ или 968 073 180 000 руб. (при цене акции на момент 64,49$, данные с https://finance.yahoo.com/quote/OZON?p=OZON&.tsrc=fin-srch)

ETALON — 39 227 000 000 руб. ( данные с https://finance.yahoo.com/quote/ETLN.ME?p=ETLN.ME&.tsrc=fin-srch)

Курс на 19.02.2021 — 73,91 руб. за $

Теперь очень важный момент — я не буду смотреть дальше публичных компании.

Почему?

Ответ тоже очень простой, если компания в текущий момент стоит дешевле, чем ее публичные доли, то ее точно стоит брать, если дороже, то смотреть приблизительную цену непубличных и корректировать оценку самого эмитента. Получаю уровень ниже которого, покупка самого эмитента выгоднее, чем покупка компании в которых присутствует эмитент.

Оценка активов

Теперь возвращаюсь к таблице — у меня есть доли и есть рыночная цена эмитентов.

Получаю следующие оценки:

МТС — 278 млрд. руб. (ниже справедливой);

OZON — 319 млрд. руб. (выше справедливой);

Эталон — 10 млрд. руб. (справедливая).

Совокупно 607 млрд. руб., из которых вычитаем долг 178 млрд. руб. = 429 млрд. руб.

Количество размещенных акции 9 650 000 000.

«Справедливая» цена на текущий момент

Тогда цена одной акции 44,5 руб., что выше текущих, НО это головная компания со своими расходами (офисы, сотрудники и т.д.).

БКС поставили «справедливый» дисконт к СЧА в размере 30% (цена акции при этом 31,15 руб.), очень хотелось бы узнать методику оценки, для себя я выделил дисконт в 20%, т.к. примерно столько уходит на ФОТ и капекс из выручки (очень грубая оценка), тогда для меня приемлемая цена для покупки будет ниже 35,6 руб., (текущая 36,35 руб.) Пессимистичнее, чем у БКС, но я не оценивал непубличные, если доверится информации, то тогда цена получится 46 руб., близко к указанной у БКС, а для меня так вообще почти 53 руб., получается сейчас эмитент торгуется с дисконтом в 45%, хмм.

Приблизительный анализ, я надеюсь, поняли. На самом деле, данный эмитент очень трудоемкий для моделирования, т.к. надо сделать модель оценки для каждой компании в портфеле (непубличные компании качественно и правильно оценить весьма трудно).

В моем же случае — получена цена, ниже которой акции становится привлекательными для покупки! Как вы видите, если вы оцениваете дисконт к УК иначе и он получился меньше моего, то «справедливая» цена стремится вверх.

Из памяти

Я покупал очень большой пакет весной 2020 года. Акции эмитента были у меня и до этого (средняя цена 20 руб.), но когда они упали до 12 руб. сделал некое подобие арбитража, я продал весь свой пакет акции МТС и купил Систему, на тот момент я покупал те же акции МТС с дисконтом + все остальные бизнесы в подарок, ну не чудесно ли?

Если было полезно — лайк, палец вверх, колокольчик, подписка на канал, что-то там еще пишут.

А теперь — нао против.

Диалектически?