Пример противоположной позиции при убытке

Доброго времени суток, зашедшие впервые и уже постоянные читатели нашего блога!

Многие трейдеры как опытные, так и начинающие проходят через определенный этап – пробы новых алгоритмов. А что если открыть шорт по ртс, а по сберу лонг? И закрыть позиции только в том случае, когда они обе дают нам плюс? Подобный пример мы и разберем в сегодняшней статье.

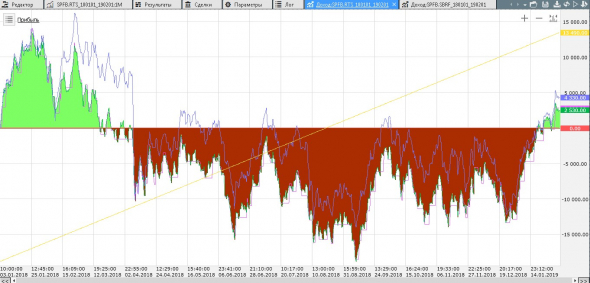

Итак, открываем позицию по РТС в лонг, если текущий бар выше, чем каждый из предыдущих 10 баров (пример без глубокого смысла, берем за отправную точку). Затем ставим тейк профит в размере 2,5% и стоп лосс 1% от цены входа. Логика агоритма достаточно проста и не содержит скрытых смыслов. Но если вы делаете более «умную» точку входа, то, теоритически, улучшаете показатели. Отрезок 2018 года был выбран нами специально, так как он практически весь был в боковике. При этом график дохода предсказуемо плох.

Далее запускаем позицию противоположную – шорт по фьючерсу сбербанка на 6 лотов. Выбранная цифра сама по себе ничего не значит, ее удобнее делить пополам, плюс она ± близка к количеству по стоимости шага цены и динамике инструмента. Не путаем с расчетной цифрой для перекрытия убытков. Закрываем сделки одновременно, но изначально по сберу открываем позицию, только если ртс в убытке 0,1%.

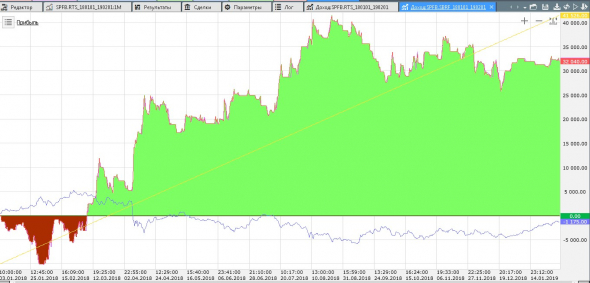

Картина получается следующая

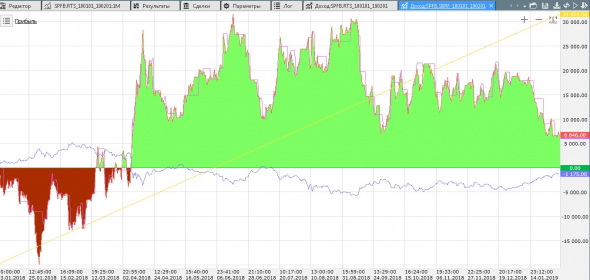

Далее немного добавляем логику. Так, если позиция имеет небольшой убыток — не обязательно что она в итоге закроется в убыток?! Следуя данной теории, открываем позицию в шорт по сберу на 6, но половину закрываем, если по ртс доход получается от 0,1%.

Как видно по графику дохода, такая манипуляция существенно меняет влияние сбера на прибыль. То есть, перекрывается большинство убыточных позиций и значительно уменьшается риск отнять прибыль при доходе. Учитывая, что ртс может просто боковить, следующим нашим шагом будет отслеживание логичности позиции. Если снова будем уходить в убыток – добираем сбер.

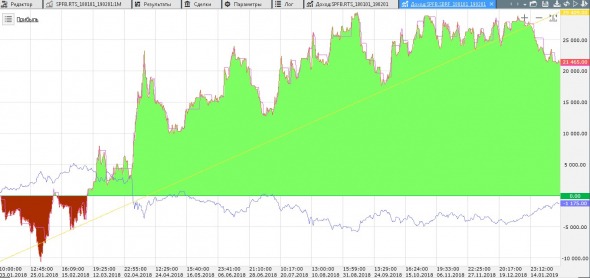

По итогу получаем ухудшение сценария. Но мы считаем, что это необходимое действие и его лучше оставить, так как это обеспечивает безопасность основной идеи.

Делаем последний штрих – закрываем позицию по сберу при ситуации, когда доход по ртс превышает 0,5%. Но при этом фактом остается то, что позиция может снова уйти в убыток, и мы вновь доберем сбер.

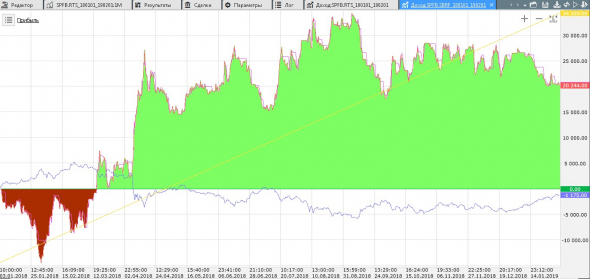

Такой получается итоговая картина.

Также можно обратить внимание на сравнение с эквити ртс, что особенно актуально за последние месяцы. Когда ртс зарабатывает – на сбере мы не теряем, что в целом создает благоприятную картинку.

Вот такой простенький пример попытки перекрывать убыточные сделки второй бумагой.

Поделитесь в комментариях своим опытом подобных операций, и мы соберем отдельный скрипт, чтобы визуально увидеть эффективность вашей логики.

Подписывайтесь на телеграмм канал, скачивайте программу и пользуйтесь нашими наработками)

Вместо теста на ковариантность на R.

Или на худой конец торговли синтетической парой.

Взяли ДОЛЛАРОВЫЙ Фьючерс на индекс ртс.

поделили на рублевый! сбер.

А где у вас третья нога в треугольнике.

Где у вас si?

Этот тест не реальный. потому что за нахождение в фьючересе на индекс RTS будет каждый день считаться вариационнка за изменение цены доллара в том числе.

А в вашем тесте ее ПРОСТО НЕТ!

Потому что tslab считает только изменение самого тикера!

вот и вас так получится… сначала пара небольших плюсов, а потом одни огромные минусы. Причем первый же убыток утянет счет в минус