Василий + ставки = Шьорт побьери* ?

* «Шьорт побьери» — фразеологизм советской эпохи, означающий игру на падение:)

Тема навеяна видео-постом инвестDJ Василия Олейника (см. тут https://smart-lab.ru/blog/676140.php), где он интерпретирует влияние динамики ставок облигаций на рынок акций в США.

Я не особый спец в трежерях, но довольно долго наблюдаю за ними, и мои выводы несколько иные, чем у Василия.

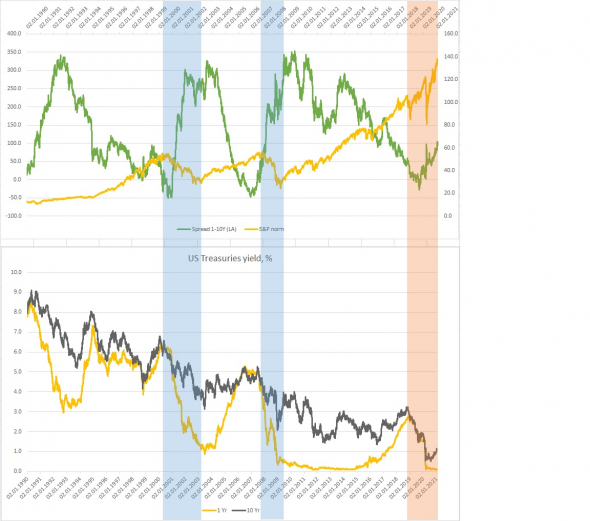

На графиках ниже показаны динамика доходностей 1- и 10-летних облигаций США, спред между ними (разница между доходностями по 10-леткам и 1-леткам), а также динамика S&P500 (нормированная). Все за одинаковый временной интервал с января 1990г. по начало февраля 2021г.

Про инверсию кривой доходностей, когда доходность коротких облигаций становится выше, чем длинных (отрицательные значения на графике спреда), многие уже говорили, ассоциируя это с сигналом о грядущем обвале рынка акций.

Да, глубокая инверсия кривой доходностей (до минус 50бп) в 2000г. и 2007г. предваряла обвалы рынка акций. Доходности коротких и длинных облигаций были тогда на многолетних трендовых максимумах благодаря разогнанной инфляции (=экономике). И это логично – рынок акций начинает падать, когда экономика процентных ставок достигает своего предела.

Далее на рынке облигаций наблюдалось снижение доходностей, причем доходность коротких бумаг падала быстрее доходности длинных, ибо инвесторы уходили от риска в большей степени в квази-кэш. Спред доходностей рос, рынок акций падал.

«Дно» рынка акций пришлось на моменты, когда прекращалось падение доходностей трежерей. К тому времени спред доходностей улетал за +200бп.

А что имеем сейчас?

Трендовые максимумы доходности облигаций были достигнуты в конце 2018г. – начале 2019г. Рынок акций отметил это хорошим шпилем вниз, который, однако, был быстро выкуплен благодаря деньгам ФРС.

Глубокая инверсия кривой доходностей (-30бп) была достигнута в августе 2019г., причем к этому времени доходности облигаций уже основательно снизились. Последующий в феврале-марте 2020г. обвал рынка акций снова прошел острым шпилем и был стремительно выкуплен благодаря деньгам ФРС.

А доходности-то облигаций к тому времени уже уткнулись в дно! Короткие ушли в боковик, длинные с тех пор растут, формируя картину роста спреда (+100бп в моменте). И получается, с одной стороны – спреду еще расти, значит рынку акций падать, а с другой стороны, доходности облигаций прошли дно, значит и рынку акций пора разворачиваться вверх!?

Я сам раньше пытался использовать инверсию доходностей для игры на понижение (торгую только российский рынок). График спреда построил, а его отдельных составляющих – нет. В феврале-марте 2020г. хорошо прокатился на фьючах РТС вниз. А вот потом вся картина прошлых обвалов сломалась. Открытые после обвала лонги позакрывал рано, так как думал, что падение продолжится (ведь спред еще не вырос нормально, да?). Более того, после закрытия лонгов встал снова в шорт по фьючу (акции вроде как не допадали?), и в итоге благополучно слил почти весь доход, полученный ранее на срочке. По итогам года плюс был получен только по доллару и лонгам по акциям. А могло быть лучше, если бы разобрался, за счет каких составляющих менялась динамика спреда и как это накладывалось на график акций.

Собственно, возвращаясь к Василию. Он может оказаться правым в смысле, что рынок акций упадет. Только причинно-следственные связи будут иными. И уж точно не связанными с ростом инфляции при открытии границ после пандемии (вообще, думается, тема пандемии еще надолго).

А возможно, американский рынок акций уже прошел «дно» в марте 2020г.?! Стоит ли делать ставку на шорт в таких условиях? Рост акций в условиях отсутствующих доходных альтернатив может убить все ставки на падение.

Я в своих действиях на рынке акций стараюсь исходить из минимума показателя «потери/прибыль» (ну или максимума «прибыль/потери»). И в моем понимании здесь нет сейчас достаточной уверенности.

Кстати, предложенная вчера «миллиардером Тимофея» версия армагедона мне ближе, так как через нее денежными властями достигается удержание процентных ставок на низах многолетнего тренда. Долговой паровоз США очень трудно сейчас развернуть, загружен донельзя. Так что, можем увидеть еще отрицательные ставки в США!

Лично я сейчас практически полностью в кэше (рубль, короткие ОФЗ, доллар, VTBM (кстати, рекомендую этот etf как альтернативу ОФЗ, особенно клиентам ВТБ-брокера, для них комисс брокера ноль)). Играть в рост на относительных хаях не жажду, но и активно шортить с такой неопределенностью не хочу. Жду.

так сразу и упадем надежный индикатор и провереный.