01 февраля 2021, 19:15

Сезон дивидендных выплат должен послужить катализатором для акций МТС в 1 квартале 2021 года - Газпромбанк

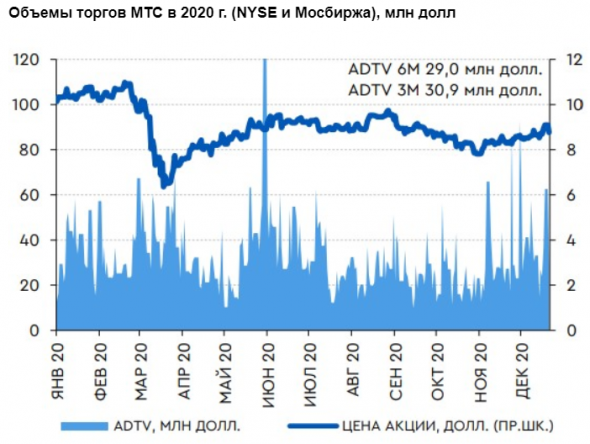

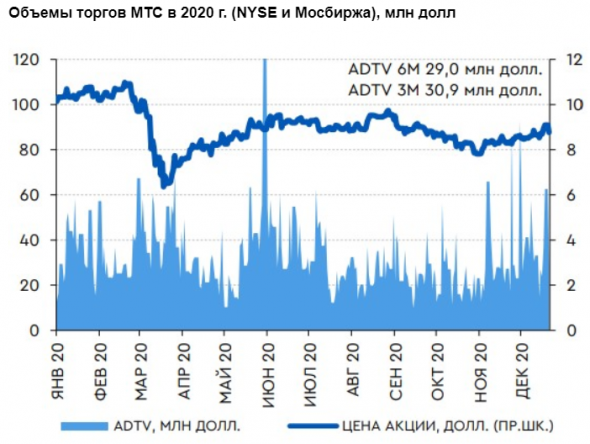

МТС – одна из самых стабильных и защитных бумаг российского рынка акций, годовой рост выручки которой показывает стабильные 3-4%. Компания также предлагает существенный возврат акционерам за счет дивидендных выплат (с доходностью 8-9%) и программ выкупа акций. За прошедший год дивидендные выплаты акционерам могут составить ~49 млрд руб., или ~70% свободного денежного потока (СДП), что делает МТС привлекательным и защитным инвестиционным активом в периоды волатильности рынка. В более долгосрочной перспективе ускорение роста должна обеспечить трансформация компании в диверсифицированного игрока в телекоммуникационной, медиа-, финтех- и цифровой сферах. Однако эта трансформация по-прежнему находится на начальном этапе, и еще слишком рано учитывать ее в финансовых результатах компании.

Степанов Денис

«Газпромбанк»

Стабильный бизнес, «защитный» актив. Бизнес компании по своей сути устойчив к экономическим спадам. По нашим оценкам, за волатильный 2020 г. выручка и OIBDA выросли на 4% и 3% г/г, а в 2021 г. должны вырасти на 5% и 4% г/г на фоне восстановления выручки от роуминга, билетных сервисов и розничного сегмента. Мы оцениваем, что в 2019-2023 гг. совокупные среднегодовые темпы роста (CAGR) для выручки, OIBDA и чистой прибыли составят 5%, 4% и 5% соответственно. Рентабельность по OIBDA ожидается стабильной в диапазоне 43-44%, а соотношение чистого долга и OIBDA в среднесрочной перспективе не превысит 1,5x. Мы также прогнозируем совокупный среднегодовой рост показателя СДП в ближайшие три года на уровне 3%.

Один из лучших показателей дивидендной доходности. Акции МТС – в числе лидеров по дивидендной доходности на российском рынке: 8- 9% годовых. В нашей модели мы исходим из допущения, что компания продолжит ежегодно выплачивать в виде дивидендов не менее 28,0 руб. на акцию, что предполагает коэффициент дивидендных выплат на уровне 70-80% СДП. Совокупная дивидендная доходность за 2020 г. при текущей цене акции может составить ~8,4%, а доходность финальных дивидендов, ожидаемых к выплате в середине 2021 г., будет близка к ~6%.

Новые направления бизнеса обеспечат компании ускоренный рост не ранее 2023 г. С целью стимулирования роста будущих финансовых показателей и дальнейшего развития МТС в 2019 г. запустили стратегию трансформации традиционного телекоммуникационного оператора в игрока в сферах услуг связи, финтеха, медиа, облачных и цифровых сервисов. Учитывая время, необходимое для реализации этой стратегии, высокую долю доходов от традиционного телекоммуникационного бизнеса и отсутствие подробной информации о новом бизнес-подходе, мы не учитываем возможные результаты новой стратегии в нашей модели.

Оценка. Наша оценка, основанная на модели ДДП, предполагает цену обыкновенной акции на уровне 385 руб. По коэффициенту «EV/OIBDA 2021П» бумаги МТС торгуются с дисконтом 16% к акциям аналогичных диверсифицированных компаний (операторов сотовой связи и передачи данных) с развитых и развивающихся рынков, при этом совокупный среднегодовой темп роста OIBDA на 2020-2022 гг. для МТС оценивается в 4% против <1% у аналогов.

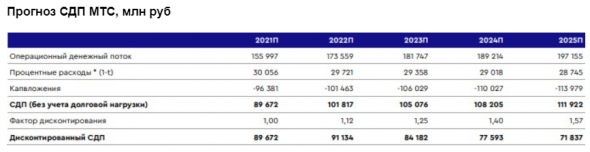

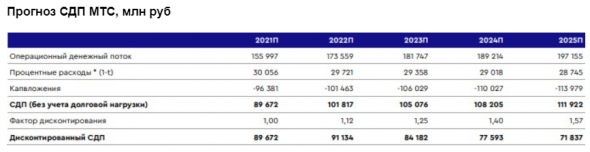

Мы рассчитываем нашу целевую цену для МТС на основе рублевой модели ДДП (DCF) на пятилетний период, исходя из средневзвешенной стоимости капитала (WACC) на уровне 11,7% и постпрогнозного роста на уровне 1,5%.

Снижение или повышение WACC на 10 б.п. приводит к росту или снижению нашей целевой цены обыкновенных акций на ~2%, а ускорение постпрогнозного роста на 10 б.п. отразится в изменении целевой цены на ~1%.

Кроме того, заметное влияние оказывают капвложения, около трети которых привязаны к иностранной валюте. В нашу текущую модель на 2021 г. заложен средний курс USD/RUB в 70,9 руб./долл. Ослабление российской валюты относительно доллара на 1 руб. выльется в повышение годовых капзатрат на 0,5% и снижение целевой цены на ~1 рубль

Мы возобновляем аналитическое покрытие МТС с рекомендацией «ЛУЧШЕ РЫНКА» и с целевой ценой на ближайшие 12 месяцев на уровне 385 руб. за акцию (10,1 долл. за АДР), что предполагает потенциал роста на 15% и 9% соответственно. Мы также считаем, что приближающийся сезон дивидендных выплат должен послужить катализатором для бумаги в 1К21.Куприянова Анна

Степанов Денис

«Газпромбанк»

Стабильный бизнес, «защитный» актив. Бизнес компании по своей сути устойчив к экономическим спадам. По нашим оценкам, за волатильный 2020 г. выручка и OIBDA выросли на 4% и 3% г/г, а в 2021 г. должны вырасти на 5% и 4% г/г на фоне восстановления выручки от роуминга, билетных сервисов и розничного сегмента. Мы оцениваем, что в 2019-2023 гг. совокупные среднегодовые темпы роста (CAGR) для выручки, OIBDA и чистой прибыли составят 5%, 4% и 5% соответственно. Рентабельность по OIBDA ожидается стабильной в диапазоне 43-44%, а соотношение чистого долга и OIBDA в среднесрочной перспективе не превысит 1,5x. Мы также прогнозируем совокупный среднегодовой рост показателя СДП в ближайшие три года на уровне 3%.

Один из лучших показателей дивидендной доходности. Акции МТС – в числе лидеров по дивидендной доходности на российском рынке: 8- 9% годовых. В нашей модели мы исходим из допущения, что компания продолжит ежегодно выплачивать в виде дивидендов не менее 28,0 руб. на акцию, что предполагает коэффициент дивидендных выплат на уровне 70-80% СДП. Совокупная дивидендная доходность за 2020 г. при текущей цене акции может составить ~8,4%, а доходность финальных дивидендов, ожидаемых к выплате в середине 2021 г., будет близка к ~6%.

Новые направления бизнеса обеспечат компании ускоренный рост не ранее 2023 г. С целью стимулирования роста будущих финансовых показателей и дальнейшего развития МТС в 2019 г. запустили стратегию трансформации традиционного телекоммуникационного оператора в игрока в сферах услуг связи, финтеха, медиа, облачных и цифровых сервисов. Учитывая время, необходимое для реализации этой стратегии, высокую долю доходов от традиционного телекоммуникационного бизнеса и отсутствие подробной информации о новом бизнес-подходе, мы не учитываем возможные результаты новой стратегии в нашей модели.

Оценка. Наша оценка, основанная на модели ДДП, предполагает цену обыкновенной акции на уровне 385 руб. По коэффициенту «EV/OIBDA 2021П» бумаги МТС торгуются с дисконтом 16% к акциям аналогичных диверсифицированных компаний (операторов сотовой связи и передачи данных) с развитых и развивающихся рынков, при этом совокупный среднегодовой темп роста OIBDA на 2020-2022 гг. для МТС оценивается в 4% против <1% у аналогов.

Мы рассчитываем нашу целевую цену для МТС на основе рублевой модели ДДП (DCF) на пятилетний период, исходя из средневзвешенной стоимости капитала (WACC) на уровне 11,7% и постпрогнозного роста на уровне 1,5%.

Снижение или повышение WACC на 10 б.п. приводит к росту или снижению нашей целевой цены обыкновенных акций на ~2%, а ускорение постпрогнозного роста на 10 б.п. отразится в изменении целевой цены на ~1%.

Кроме того, заметное влияние оказывают капвложения, около трети которых привязаны к иностранной валюте. В нашу текущую модель на 2021 г. заложен средний курс USD/RUB в 70,9 руб./долл. Ослабление российской валюты относительно доллара на 1 руб. выльется в повышение годовых капзатрат на 0,5% и снижение целевой цены на ~1 рубль

1 Комментарий

КУКЛ02 февраля 2021, 08:19перегрета бумага, на 300 р можно взять0

КУКЛ02 февраля 2021, 08:19перегрета бумага, на 300 р можно взять0