01 февраля 2021, 11:18

Читаем книгу Опционы вместе. Ответ Карлсону про американские опционы

Автор Шелдон Натенберг

ГЛАВА № 13. Хеджирование с помощью опционов.

Подглава. Продажа опционов с покрытием.

Текст:

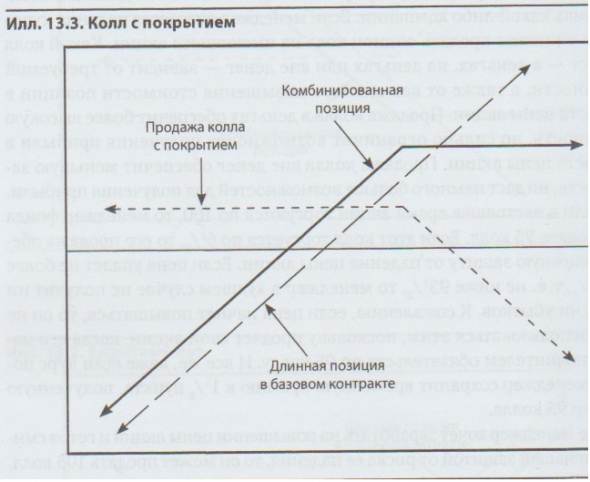

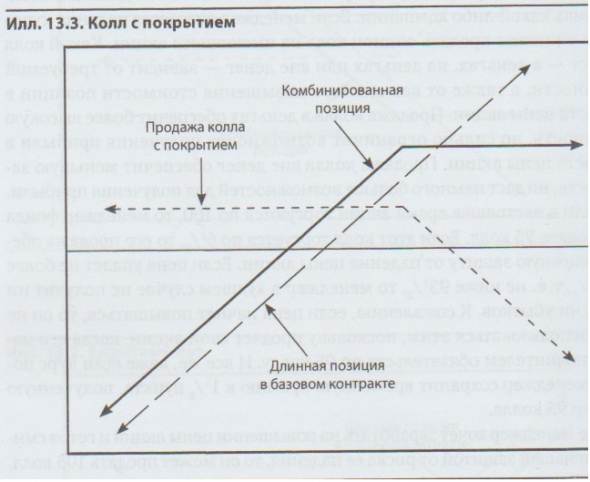

Ну и далее автор приводит детали, включая картинки профиля Колл с покрытием:

Позицию Натенберга наш местный «гура» Карлсон назвал детским садом. Бог ему судья. Либо Карлсон начнёт таки торговать на NYSE и сам со временем поймёт тему, либо опять обнулит свой FORTS-депозит и будет продолжать ходить по около-рыночным кругам.

Уважаемым читателям ещё раз позволю напомнить про мой практический пример по теории Натенберга — ссылкой на смарт-лаб топик "Тактика покупки дивидендных акций с хэджем через опционы. Macerich (MAC)"

Поставьте лайк для мотивации автора!

Я не пытался своим проданным CALL-опционом полностью прикрыть потенциальные убытки от падения котировок акций до нуля.

Я иду на бОльший риск в обмен за полученную премию от продажи опциона. Про недостатки позиции написал.

А тактические цели такие:

Моя позиция:

Позиция:

Даже если цена будет расти к историческим хаям, то дельта позиции будет оставаться положительной. То есть всегда лонг по активу.

Шорт по акциям — это отрицательная дельта. Непокрытый/частично покрытый опцион может иметь отрицательную дельту.

В моей позиции 100%-покрытие акциями.

Уже несколько раз мне задавали вопрос:

— А что если опцион прийдётся исполнять досрочно?

Ответ:

— Я буду только рад если покупатель нажмёт на кнопку «Исполнить опцион», потому что акции есть на счете в полном объеме, я могу исполнить обязательство в полном объеме. За исполнение обязательства продавец моментально получает временную стоимость (не нужно ждать), а покупатель опциона теряет временную стоимость.

— Но что такое временная стоимость?

Ответ:

В рыночной цене опциона (750$) две компоненты:

Исполнение опциона приводит к сделкам:

А после исполнения я могу открыть новую позицию: опять купить 100 акций и опять продать 1 CALL-опцион.

Удачи!

ГЛАВА № 13. Хеджирование с помощью опционов.

Подглава. Продажа опционов с покрытием.

Текст:

Хотя покупка защитного опциона и делает риск ограниченным и известным, бывает, что хеджер готов пойти на больший риск в обмен на те или иные преимущества. Вместо покупки опциона для защиты имеющейся позиции хеджер может продать его, или выписать. В отличие от покупки защитного опциона эта стратегия не ограничивает риск, но зато приносит не затраты, а доходы. Эти доходы обеспечивают определенную, хотя и не полную защиту от неблагоприятных изменений на базовом рынке.

Ну и далее автор приводит детали, включая картинки профиля Колл с покрытием:

Позицию Натенберга наш местный «гура» Карлсон назвал детским садом. Бог ему судья. Либо Карлсон начнёт таки торговать на NYSE и сам со временем поймёт тему, либо опять обнулит свой FORTS-депозит и будет продолжать ходить по около-рыночным кругам.

Уважаемым читателям ещё раз позволю напомнить про мой практический пример по теории Натенберга — ссылкой на смарт-лаб топик "Тактика покупки дивидендных акций с хэджем через опционы. Macerich (MAC)"

Поставьте лайк для мотивации автора!

Я не пытался своим проданным CALL-опционом полностью прикрыть потенциальные убытки от падения котировок акций до нуля.

Я иду на бОльший риск в обмен за полученную премию от продажи опциона. Про недостатки позиции написал.

А тактические цели такие:

- ПОЛУЧАТЬ ДИВИДЕНДЫ

- УЛУЧШИТЬ СРЕДНЮЮ ЦЕНУ ВХОДА в акции

- Частично сократить убытки в случае падения котировок

Моя позиция:

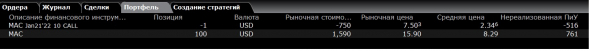

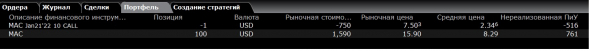

Позиция:

- Куплено 100 акций по цене 8,29$. При котировке 15,9$ прибыль = +761$

- Продан CALL опцион со страйком 10$ и датой экспирации 21 января 2022 г. Текущая цена -750$. Получена премия 234$ Текущий убыток: 234-750=-516$.

Даже если цена будет расти к историческим хаям, то дельта позиции будет оставаться положительной. То есть всегда лонг по активу.

Шорт по акциям — это отрицательная дельта. Непокрытый/частично покрытый опцион может иметь отрицательную дельту.

В моей позиции 100%-покрытие акциями.

Уже несколько раз мне задавали вопрос:

— А что если опцион прийдётся исполнять досрочно?

Ответ:

— Я буду только рад если покупатель нажмёт на кнопку «Исполнить опцион», потому что акции есть на счете в полном объеме, я могу исполнить обязательство в полном объеме. За исполнение обязательства продавец моментально получает временную стоимость (не нужно ждать), а покупатель опциона теряет временную стоимость.

— Но что такое временная стоимость?

Ответ:

В рыночной цене опциона (750$) две компоненты:

- Внутренняя стоимость = разнице между ценой страйка 10$ и текущей ценой акции 15,9$. Она равна: | (10 — 15,9)*100 | = 590$

- Временная стоимость = разница между рыночной стоимостью опциона и внутренней стоимостью. На рынке опцион сейчас котируется по цене 750$. Значит имеем временную стоимость: | 750$-590$ | = 160$

Исполнение опциона приводит к сделкам:

- Продажа 100 акций по 10$. Финансовый результат = 1000 — 829 = +171$

- Экспирация опцион = 0. Учитываем только плюс по премии, полученной при продаже +234$

А после исполнения я могу открыть новую позицию: опять купить 100 акций и опять продать 1 CALL-опцион.

Удачи!

Читайте на SMART-LAB:

Оперативная заметка с полей облигационной конференции для клиентов Mozgovik Research

Доброго дня, уважаемые читатели Mozgovik Research.

Для вас хотел коротко и оперативно поделиться основными идеями, которые успел услышать на нашей конференции по облигациям.

Кого удалось...

17:22

Модуль обновления OsEngine: как обновить терминал в автоматическом режиме

Функция автоматического обновления программы OsEngine предназначена в первую очередь для пользователей, которые хранят своих роботов в папке Custom или пользуются только встроенными роботами....

18:31

Обновление кредитных рейтингов в ВДО и розничных облигациях (ООО «АСПЭК-Домстрой» подтвержден BB-.ru, ООО «ПЗ «Пушкинское» понижен D|ru|, ООО «ЦЕНТР-РЕЗЕРВ» понижен С(RU))

🟢ООО «ФЭС-Агро»

Эксперт РА подтвердил рейтинг кредитоспособности на уровне ruBBB-, прогноз по рейтингу стабильный. ООО «ФЭС-Агро» входит в тройку крупнейших дистрибьюторов семян, средств...

09:15

Если ты купишь сейчас акции по 15,9, то по факту ты купишь их дороже на =1590-829=761 доллар. Учитывая, что ты заработал всего 405, то ты недозаработал 761-405= 356 долларов.

То есть из за своих манипуляций ты уменьшил доходность почти вдвое.

проблема этой стратегии в том, что если ты точно умеешь выбирать акции, которые вырастут, то опционом ты уменьшаешь потенциальную доходность, а если ты не умеешь выбирать акции, то убытки не ограничены (ну ты в принципе об этом ранее и писал).

Но ведь именно в этом основная проблема. Если в 50% случаев купленная акция будет расти, то ты будешь ограничивать заработанное, и если в 50% акция будет падать, то убытки будут неограничены.

Это мусолится на протяжении всего времени, сколько существует РЦБ, и это всегда ведет к сливу на долгосроке