Большая троица металлургов - большой разбор

Разбирая операционные результаты застройщиков, я подготовил для вас статью-сравнение в преддверии финансовых отчетов. Разбирать производственные результаты металлургов в отдельности тоже считаю нецелесообразным. Лучше уж сравнить их друг с другом, дабы выбрать лучших и уже инвестировать в них. В этой статье затронем результаты деятельности за 2020-й год в целом, посмотрим на мультипликаторы и решим, кому же достанется пальма первенства.

Самая оперативная информация в моем Telegram «ИнвестТема»

Северсталь

— Производство стали — 11,3 млн тонн (-4%)

— Производство чугуна — 9,5 млн тонн (+1%)

— Общий объем продаж — 10,7 млн тонн (-4%)

— Цена реализации в 4 квартале выросла на 8%. Компания ожидает положительного влияния на результаты 1 квартала 2021 года.

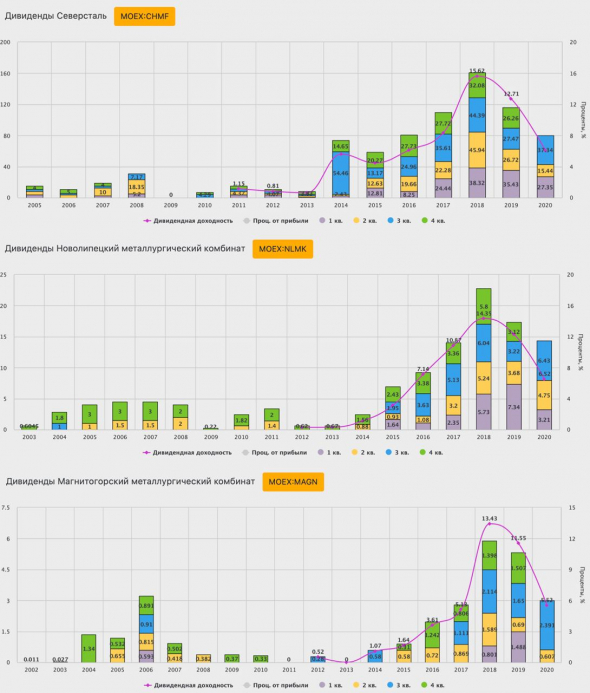

💰 Средняя дивидендная доходность за последние 3 года — 12,2%

НЛМК

— Производство стали — 15,8 млн тонн (+1%)

— Производство чугуна — 1,5 млн тонн (+181%)

— Общий объем продаж — 17,5 млн тонн (+3%)

— Средняя цена реализации продукции выросла во всех ключевых регионах и секторах от 11% до 40%

💰 Средняя дивидендная доходность за последние 3 года — 12,5%

ММК

— Производство стали — 11,6 млн тонн (-7,1%)

— Производство чугуна — 9,3 млн тонн (-6,7%)

— Общий объем продаж — 10,8 млн тонн (-5%)

— К концу года цены реализации продукции достигли многолетних максимумов

💰 Средняя дивидендная доходность за последние 3 года — 10%

Как видно из отчетов, производство даже в условиях кризиса, пандемии и замедления экономик чувствовало себя неплохо. В лидеры по объему производства стали, вырвалась НЛМК, а вот у ММК больше всего отставание. Общие объемы продаж остались на уровне прошлого года. Хоть спрос и упал, но рост цен на стальную продукцию в конце года нивелировал это отставание. 4 квартал принес новые максимумы по некоторым ценам, что позволит завершить финансовый год металлургам на позитивной ноте.

На прошлой неделе ММК опубликовала обзор рынка стали. Взрывной рост цен на продукцию в конце 2020 года позволили котировкам всех крупных компаний переписать исторические максимумы. Тем не менее, ММК ожидает снижения цен на сталь и железную руду в ближайшие три месяца и нормализации рынка. Это может ориентировать нас на коррекцию и в бумагах большой троицы.

Далее, хочу остановиться на мультипликаторах и дивидендах. Мультипликаторы — это базовый инструмент фундаментальных аналитиков. Однако, в 2020 году он показывал насколько в современном мире не работает данный инструмент. Конечно же я утрирую, но некоторые компании с P/E в 1000 говорят об обратном.

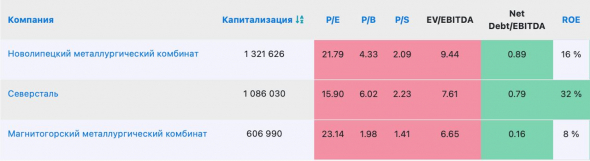

Итак, что по нашим металлургам:

P/E

Северсталь: 15,9

НЛМК: 21,8

ММК: 23,1

P/B

Северсталь: 6,0

НЛМК: 4,3

ММК: 2,0

EV/EBITDA

Северсталь: 7,6

НЛМК: 9,4

ММК: 6,7

Явного лидера среди большой троицы нет. Если сравнивать с другими секторами, то заметна перекупленность активов. Это и не мудрено, ведь весь 4 квартал котировки росли. P/B Северстали вообще на максимумах. ММК менее других показывает перекупленность. Но об этом я говорил ранее, когда указывал на отставание комбината от других компаний. Хотя отставание небольшое.

Что касается дивидендной политики Северстали, то компания выплачивает 100% от свободного денежного потока. Выплаты происходят ежеквартально. За 2018 год компания показала рекордную дивидендную доходность в 15,6%. И даже в условиях пандемии умудряется платить дивиденды близкие к двузначным цифрам.

НЛМК аналогично платит дивиденды от свободного денежного потока, если долговая нагрузка позволяет. Компания является классической дивидендной бумагой. Денежных потоков хватает, чтобы получать приличные дивиденды, а рост капитализации выступает вишенкой на торте.

Дивидендная политика ММК подразумевает, что выплаты должны составлять не менее 50% свободного денежного потока. По факту получается даже больше чем прибыль компании за отчетный период. Последние 2 года ММК выплачивала двузначные дивиденды и эта динамика может продолжиться и далее.

Как итог, дивидендные политики всех металлургов щедры. Компании в ближайшее время будут выплачивать дивиденды выше рынка и пользоваться спросом среди дивидендных инвесторов. Опять же, лидера выделить сложно, да и не надо. Но об этом в более детальных разборах каждой компании после выхода отчетов по МСФО.

*Не является индивидуальной инвестиционной рекомендацией

Кому удобно читать меня в соцсетях, пожалуйста:

Telegram — уже больше 21 тысячи подписчиков

Вконтакте — уже больше 4 тысяч подписчиков

Квоты всем режут жестко.

Хотели квоту у НЛМК на февраль 5000 тонн, а разместили 3000 тонн.

И это при том что там есть свой ЧЕЛОВЕК)

Еще один пример, конкуренты наши с ММК работают, заявляли 3000 тонн, разместили 500 тонн.