12 января 2021, 12:40

Фундаментально акции TCS выглядят дорого, но тактически остаются привлекательными - Газпромбанк

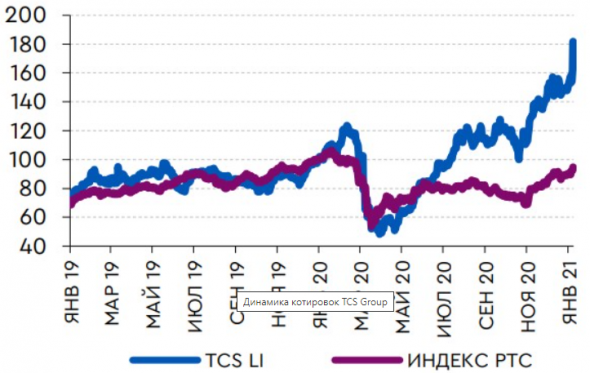

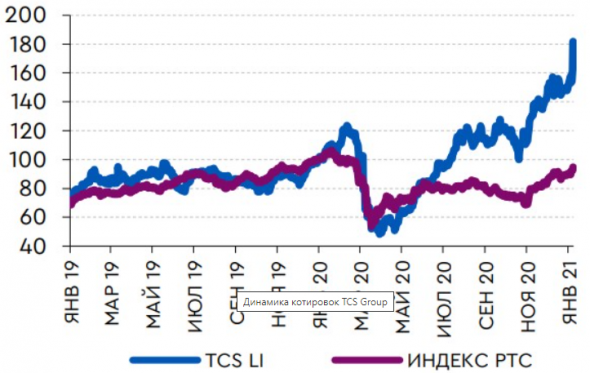

Решение о конвертации акций TCS Group спровоцировало ралли в ГДР группы (+22% с начала года). Этот шаг станет началом по-настоящему публичной истории TCS Group без доминирующего голосующего влияния Олега Тинькова. Сейчас инвесторы сосредоточены только на позитивных моментах (в частности, на укреплении структуры капитала и прозрачности процедур голосования). Однако мы также обращаем внимание на более долгосрочные риски, т. к. история успеха TCS Group до сих пор была тесно связана с личностью Олега Тинькова.

Благодаря недавнему ралли ГДР TCS Group уже отвечают критериям для перехода из индекса MSCI малой капитализации в основной индекс MSCI в феврале, при этом приток пассивного капитала ожидается на сумму 206 млн долл. Чтобы это стало возможным, рыночная капитализация группы должна быть не ниже 6,9 млрд долл. на дату фиксирования цены для целей пересмотра индекса. Мы считаем это вполне реализуемым, учитывая ожидаемо позитивный новостной поток в отношении группы в 1К21 (новые инициативы в сфере корпоративного управления после изменений в структуре голосующих прав, раскрытие новой стратегии группы).

Мы повышаем нашу целевую цену для ГДР TCS Group на 46% до 42,4 долл. после ее экстраполяции на 12-месячный горизонт и понижения ожидаемой стоимости капитала на 70 б.п. до 14,4% на фоне улучшения структуры капитала. Мы сохраняем рекомендацию «ПО РЫНКУ», так как фундаментальный потенциал роста ограничен. При этом на фоне указанных выше краткосрочных триггеров бумага остается тактически интересной.

Конвертация акций упростит структуру капитала и спровоцирует перемены в корпоративном управлении. TCS Group объявила о конвертации акций класса «В», принадлежащих Олегу Тинькову, в акции класса «А»; которая пройдет на паритетных началах. После конвертации каждая акция будет иметь один голос (одна акция класса «В» обладала 10 голосами). Таким образом, объем голосующих прав Олега Тинькова уменьшился с 84% до 35%.

Цель этого шага – упрощение структуры капитала; за ним вскоре последует ряд других инициатив в сфере корпоративного управления. За счет роста голосующего влияния держателей ГДР статус TCS Group как публичной истории должен вырасти.

Резкий рост котировок ГДР должен сделать возможным включение в основной индекс MSCI уже в феврале. ГДР TCS Group отреагировали на новость стремительным ростом котировок (+22% с начала года). Как следствие, рыночная капитализация уже достигла уровня (6,9 млрд долл.), который необходим для перехода бумаг из индекса MSCI компаний малой капитализации в основной индекс MSCI по итогам его ближайшего пересмотра в феврале (цена будет зафиксирована в один из 10 последних рабочих дней января). Если бумаги TCS Group войдут в состав основного индекса, их вес, по нашим оценкам, может составить 2,7%, при этом приток пассивного капитала ожидается на уровне 206 млн долл. (это в 15,7 раз больше среднедневного оборота торгов за последние три месяца). Приток активного капитала может удвоить этот показатель.

На данный момент TCS Group входит в расчетную базу индекса малой капитализации MSCI, при этом при расчете индикатора FIF (доли акций в свободном обращении, доступной иностранным инвесторам), равного 100%, учитываются только акции класса «А». После того как индексный провайдер MSCI признает итоги конвертации, значение индикатора FIF, скорее всего, будет уменьшено со 100% до 65%, но это будет компенсировано ростом рыночной капитализации.

«Газпромбанк»

По сравнению с аналогами TCS Group выглядит также относительно дорогой. Мультипликатор P/BV 2021о (3,5x) в 3,2 раза выше, чем у Сбербанка (1,1x), тогда как ROAE 2021о у TCS Group (37,8%) будет лишь в 2,2 раза выше, чем у Сбербанка (16,5%), по нашим прогнозам. Нефинансовые метрики TCS Group и Сбербанка представляются сбалансированными, т. к. более быстрый рост бизнеса TCS Group (среднегодовой рост кредитного портфеля на горизонте 2020-2023 гг. оценивается в 17% против 7% у Сбербанка) балансируется более цикличной франшизой и более низкой ликвидностью бумаг.

Благодаря недавнему ралли ГДР TCS Group уже отвечают критериям для перехода из индекса MSCI малой капитализации в основной индекс MSCI в феврале, при этом приток пассивного капитала ожидается на сумму 206 млн долл. Чтобы это стало возможным, рыночная капитализация группы должна быть не ниже 6,9 млрд долл. на дату фиксирования цены для целей пересмотра индекса. Мы считаем это вполне реализуемым, учитывая ожидаемо позитивный новостной поток в отношении группы в 1К21 (новые инициативы в сфере корпоративного управления после изменений в структуре голосующих прав, раскрытие новой стратегии группы).

Мы повышаем нашу целевую цену для ГДР TCS Group на 46% до 42,4 долл. после ее экстраполяции на 12-месячный горизонт и понижения ожидаемой стоимости капитала на 70 б.п. до 14,4% на фоне улучшения структуры капитала. Мы сохраняем рекомендацию «ПО РЫНКУ», так как фундаментальный потенциал роста ограничен. При этом на фоне указанных выше краткосрочных триггеров бумага остается тактически интересной.

Конвертация акций упростит структуру капитала и спровоцирует перемены в корпоративном управлении. TCS Group объявила о конвертации акций класса «В», принадлежащих Олегу Тинькову, в акции класса «А»; которая пройдет на паритетных началах. После конвертации каждая акция будет иметь один голос (одна акция класса «В» обладала 10 голосами). Таким образом, объем голосующих прав Олега Тинькова уменьшился с 84% до 35%.

Цель этого шага – упрощение структуры капитала; за ним вскоре последует ряд других инициатив в сфере корпоративного управления. За счет роста голосующего влияния держателей ГДР статус TCS Group как публичной истории должен вырасти.

Резкий рост котировок ГДР должен сделать возможным включение в основной индекс MSCI уже в феврале. ГДР TCS Group отреагировали на новость стремительным ростом котировок (+22% с начала года). Как следствие, рыночная капитализация уже достигла уровня (6,9 млрд долл.), который необходим для перехода бумаг из индекса MSCI компаний малой капитализации в основной индекс MSCI по итогам его ближайшего пересмотра в феврале (цена будет зафиксирована в один из 10 последних рабочих дней января). Если бумаги TCS Group войдут в состав основного индекса, их вес, по нашим оценкам, может составить 2,7%, при этом приток пассивного капитала ожидается на уровне 206 млн долл. (это в 15,7 раз больше среднедневного оборота торгов за последние три месяца). Приток активного капитала может удвоить этот показатель.

На данный момент TCS Group входит в расчетную базу индекса малой капитализации MSCI, при этом при расчете индикатора FIF (доли акций в свободном обращении, доступной иностранным инвесторам), равного 100%, учитываются только акции класса «А». После того как индексный провайдер MSCI признает итоги конвертации, значение индикатора FIF, скорее всего, будет уменьшено со 100% до 65%, но это будет компенсировано ростом рыночной капитализации.

Фундаментально бумага выглядит дорогой, но тактически остается привлекательной. После ралли ГДР TCS Group приблизились к нашей новой 12-месячной целевой цене, равной 42,4 долл. Мы признаем, что в 2020 г. TCS Group систематически превосходила наши оценки. Однако текущая совокупность факторов выглядит непросто (сокращение процентной маржи и ужесточение конкуренции как в традиционных банковских продуктах, так и в бизнес-направлениях эко-системы). Наши текущие оценки по TCS Group представляются нам адекватными: рентабельность собственного капитала (ROAE) на горизонте 2021-2023 гг. оценивается в среднем на уровне 34% (против 38% в 2020 г.), а среднегодовой темп роста чистой прибыли на тот же период – в 18% (+26% г/г в 2020 г.).Клапко Андрей

«Газпромбанк»

По сравнению с аналогами TCS Group выглядит также относительно дорогой. Мультипликатор P/BV 2021о (3,5x) в 3,2 раза выше, чем у Сбербанка (1,1x), тогда как ROAE 2021о у TCS Group (37,8%) будет лишь в 2,2 раза выше, чем у Сбербанка (16,5%), по нашим прогнозам. Нефинансовые метрики TCS Group и Сбербанка представляются сбалансированными, т. к. более быстрый рост бизнеса TCS Group (среднегодовой рост кредитного портфеля на горизонте 2020-2023 гг. оценивается в 17% против 7% у Сбербанка) балансируется более цикличной франшизой и более низкой ликвидностью бумаг.

0 Комментариев

Читайте на SMART-LAB:

Инвестиции без спешки: торгуем в выходные

Рынок часто движется импульсами, тем важнее оценивать активы без спешки, не отвлекаясь на инфошум. Для этого отлично подходят выходные дни. В конце недели разбираем самые заметные события и...

06.03.2026

«Ренессанс страхование» запускает сервис проверки юридической чистоты сделок с недвижимостью с гарантией выплаты компенсации

«Ренессанс страхование» вывел на рынок сервис, объединяющий юридическую экспертизу документов при покупке недвижимости и страховую защиту покупателя от потери права собственности на купленную...

06.03.2026

Итоги первичных размещений ВДО и некоторых розничных выпусков на 6 марта 2026 г.

Следите за нашими новостями в удобном формате: Telegram , Youtube , RuTube, Smart-lab , ВКонтакте , Сайт

06.03.2026

Нефтяной срез: выпуск №8. Перекрытие Ормузского пролива + рост цен на нефть против слабых отчетов за 4-й квартал 2025 и 1-й квартал 2026? Ищем лучших в все еще слабом секторе

Продолжаю выпускать рубрику — Нефтяной срез. Цель: отслеживать важные бенчмарки в нефтяной отрасли, чтобы понимать куда дует ветер. Прошлый пост: smart-lab.ru/mobile/topic/1229385/

Почему...

05.03.2026