PRObondsмонитор. Высокодоходные облигации (ВДО). Кто рискнул - выиграл. Стоит ли рисковать дальше?

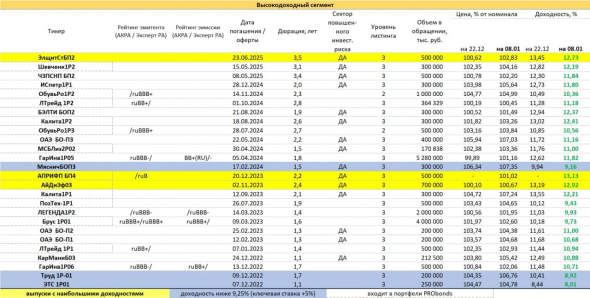

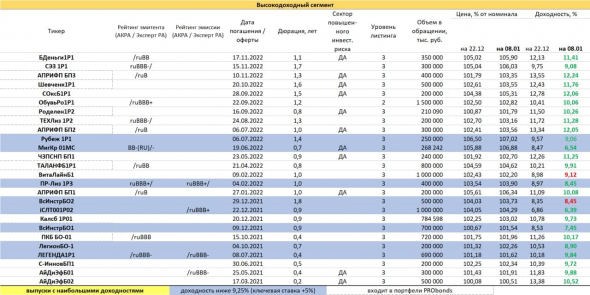

Тем, кто рискнул, улыбнулась удача. Высокодоходный сегмент облигаций не только сохраняет наиболее высокие купонные платежи, но и заметно вырос в цене. Для приведенной выборки (выпуски объемом от 200 млн. р. с наибольшей ликвидностью) средний прирост тела за истекшие 2 недели – 0,9%. Прирост предыдущих 2 недель был скромнее, 0,4%, но тоже был.

Вариантов вложений с высоким потенциальным доходом становится меньше, что естественным образом расширяет базу покупателей ВДО, вовлекая в нее и более консервативную, и менее посвященную и разборчивую аудиторию.

Наш портфель ВДО – PRObonds #1 – уже преодолел в годовых 14%. Замечу, мы оперируем нижним диапазоном купонов. При инвестициях в широкий спектр высокодоходных бумаг, заработать было можно на 3-5% годовых больше.

Говорит это только об одном – высока спекулятивная премия в сегменте высокодоходных облигаций.

Но рынок ценных бумаг цикличен. Спекулятивная премия обязательно превратится в спекулятивный дисконт. Сейчас я эту премию оцениваю в 2-4% годовых. Дисконт будет аналогичным. И в перспективе 2021 года дисконт вполне способен реализоваться. Ни как локальная коррекция, даже глубокая, а как долговременный фактор давления. В этом случае доходность сегмента ВДО вполне может скатиться к 8-10%. Если участь дефолты и драматичные падения котировок отдельных облигаций, которых в этом году будет больше, чем в прошлом, то широкий портфель ВДО, возможно, будет конкурировать по доходности не с рынком акций, как сейчас, а с рынком гособлигаций. И исход конкурентной борьбы не очевиден.

К чему я всё это пишу? К тому, что в рискованных классах инструментов, куда относится сегмент высокодоходных облигаций, слепая диверсификация не убережет ваших вложений.

Продуктивна в таких играх выборочная стратегия. Как минимум, предлагаю избегать компаний, генерирующих убыток, новых компаний, компаний, в кредитных портфелях которых нет или почти нет банков (основа фондирования – облигации и/или займы).

А если не способны этого оценить, просто не несите сюда денег.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

websamson09 января 2021, 08:50Держу в портфеле не более 3% ВДО. Из эмитентов стараюсь выбирать наиболее надежных, пусть и с более низкой доходностью. Не очень понятна стратегия портфеля целиком из ВДО. К примеру, возьмем портфель из 10 эмитентов равными долями с доходностью 15% годовых. Дефолт хотя бы одного из них сводит на нет все усилия.0

websamson09 января 2021, 08:50Держу в портфеле не более 3% ВДО. Из эмитентов стараюсь выбирать наиболее надежных, пусть и с более низкой доходностью. Не очень понятна стратегия портфеля целиком из ВДО. К примеру, возьмем портфель из 10 эмитентов равными долями с доходностью 15% годовых. Дефолт хотя бы одного из них сводит на нет все усилия.0 Sam Smith09 января 2021, 12:49Ага, на смартлабе самый популярный форум про Дэникол. Выигрыш всё обсуждают.0

Sam Smith09 января 2021, 12:49Ага, на смартлабе самый популярный форум про Дэникол. Выигрыш всё обсуждают.0 honest_John09 января 2021, 18:52Спасибо за пост. Спасибо за то, что выделили жирным особо важные мысли специально для тех, кто читает только выводы. А по факту — считаю 2 последние мысли архиважными, хотя и не считаю себя специалистом в ВДО.+1

honest_John09 января 2021, 18:52Спасибо за пост. Спасибо за то, что выделили жирным особо важные мысли специально для тех, кто читает только выводы. А по факту — считаю 2 последние мысли архиважными, хотя и не считаю себя специалистом в ВДО.+1 Mezantrop10 января 2021, 10:50Самый сокрушительный удар по ВДО, как водится, наносит государство в лице ЦБ. Если запретят покупать ВДО неквалам — вот тут и начнется самое интересное…+1

Mezantrop10 января 2021, 10:50Самый сокрушительный удар по ВДО, как водится, наносит государство в лице ЦБ. Если запретят покупать ВДО неквалам — вот тут и начнется самое интересное…+1