Нет гиперинфляции? Во всём виноваты пенсионеры в 35 )))

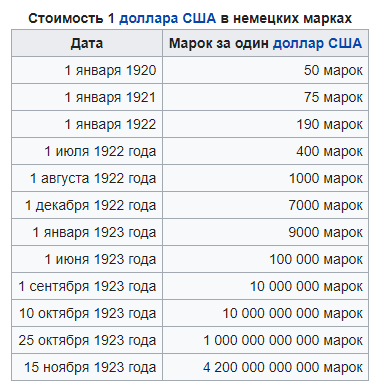

Картинка выше, это гиперинфляция в Германии в 20-е годы 20-го столетия. Многие задаются вопросом, почему влитые триллионы в поддержку экономики США и ЕС разными способами пока не «отстрелили» гиперком.

Львиная доля этих денег не пошла напрямую в экономику, которая эхом бы аукнула гиперинфляцию, а эти деньги ринулись в фондовый и другие рынки.

Купи и держи. Вот он лозунг сегодняшнего дня. Откладывай с з/п докупай и держи. Дивы + рост стоимости акций. Есть масса успешных примеров. И

«Баффетт неоднократно выступал в поддержку долгосрочных инвестиций и призывал держать акции Berkshire всю жизнь.»

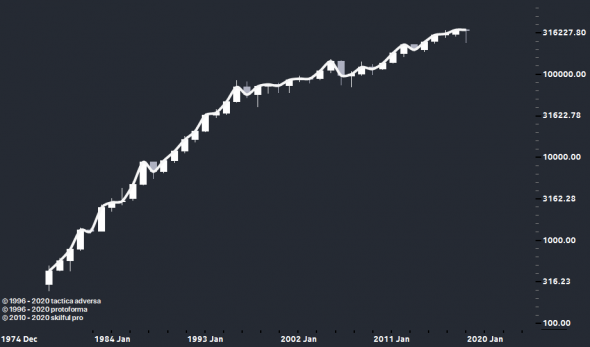

И он безусловно прав. Berkshire Hathaway Inc (BRK-A.US) годовой план:

А сейчас с «неба» вливаются деньги, и при виде таких графиков, они куда пойдут при практически нулевой доходности облигаций? В акции.

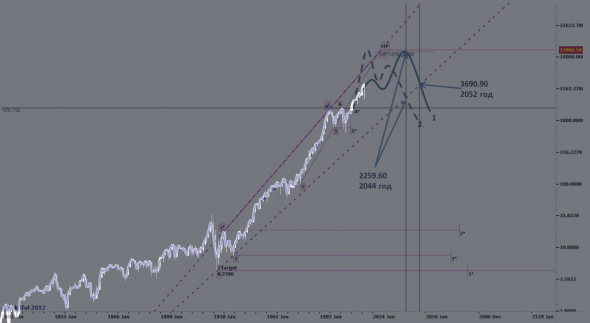

Что будет когда дивидендная доходность акций начнёт падать, а рост остановится на какое-то время? Осознание что шарик надут воздухом и не мешает его спустить, наш коллега писал об этом ещё в 2012 году, пока всё по плану, наслаждаемся ралли:

При подготовке топика использовались данные с сайта protoforma.pro

Расчёты моделей производились с использованием программного комплекса Skilful Pro .

Коллега из 2012-ого то ошибся, к 2018-ому слив ждал ниже 1000 пунктов, что нереально

Но как известно музыка не будет вечной)))

Почему вы так считаете? У простых американцев и малого бизнеса деньги девать некуда из-за кризиса, кроме как на биржу?