21 декабря 2020, 20:27

Лукойл: низкий долг, хорошая диверсификация выручки - Финам

ПАО «ЛУКОЙЛ» — одна из крупнейших публичных вертикально интегрированных нефтегазовых компаний в мире по объему доказанных запасов и добычи углеводородов.

Финам

* У компании очень низкий долг, что позволяет не сомневаться в ее финансовой стабильности.

* Хорошая структура добычи и снижение операционных расходов позволит ЛУКОЙЛу быть одной из немногих нефтегазовых компаний, которая закончит 2020 г. с чистой прибылью.

* Компания стабильно возвращает нераспределенную прибыль акционерам через выкупы акций и выплату дивидендов.

Факторы привлекательности

Нефтехимия. Компания генерирует большую часть выручки от реализации конечных продуктов разложения нефти. Ведущие аналитики обращают внимание на то, что рынок нефтехимической продукции будет опережать в 2 раза общемировые темпы роста, что составляет 4% в год. Регуляторная база в России также способствует развитию нефтепереработки. Президент России на внеочередном заседании с Правительством РФ поставил задачу увеличения на 70% выпуска химической продукции, что соответствует среднегодовому росту на 6% до 2030 г.

Географическая диверсификация. ЛУКОЙЛ имеет производственные мощности за границей, что позволяет наращивать производство и поставлять продукцию на рынки с наибольшей маржинальностью, что делает компанию более гибкой и позволяет комфортно переживать кризисные фазы рынка.

Низкая долговая нагрузка. Чистый долг ЛУКОЙЛа по состоянию на конец 2019 г. составил 37,21 млрд руб., на 12,3% меньше, чем годом ранее. Отношение чистого долга к EBITDA у компании одно из самых низких в отрасли и стремится к нулю. На презентации результатов за первый квартал первый президент по экономике и финансам ЛУКОЙЛа Александр Матыцын в ходе телеконференции говорил, что в случае осуществления обратного выкупа акций компания будет использовать заемные средства, это позволит не уменьшать дивиденды. Очень оправданное решение, особенно в условиях низких ставок. У ЛУКОЙЛа соотношение долга к собственному капиталу (D/E) равно примерно 0,19. Для сравнения: у «Роснефти» это соотношение 1,16, а у Газпрома — 0,37. Крупнейшие российские нефтегазовые компании имеют долю долга в своем капитале значительно выше, то есть решение топ-менеджмента ЛУКОЙЛа скажется позитивно на стоимости акций.

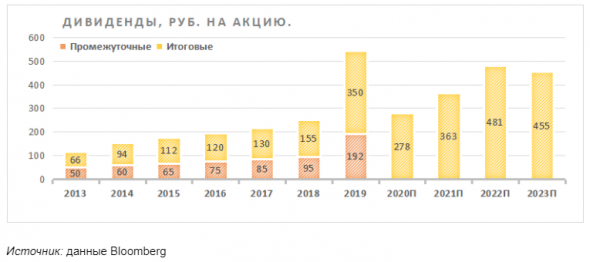

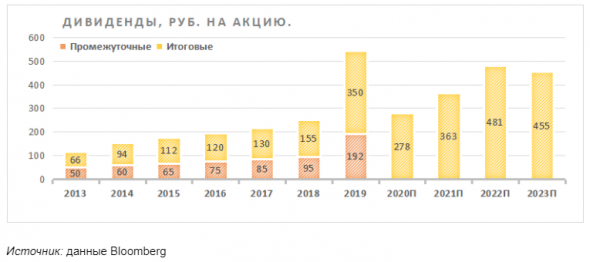

Высокие дивиденды. В декабре 2019 г. компания изменила дивидендную политику. По новым условиям общая сумма дивидендов по размещенным акциям компании (за вычетом акций, принадлежащих организациям группы «ЛУКОЙЛ») будет составлять не менее 100% свободного денежного потока, скорректированного на величину капитальных затрат и расходов на выкуп акций. Дивиденд на одну обыкновенную акцию округляется до цифры, кратной одному российскому рублю. Дивиденды будут выплачиваться дважды в год — за 6 и 12 месяцев. В прошлом году по результатам 9 мес. акционеры получили по 192 руб. на акцию. В середине мая совет директоров утвердил итоговые дивиденды на уровне 350 руб. на акцию, с учетом ранее выплаченных суммарный размер дивидендов за 2019 г. составил 542 руб. на акцию.

Мы видим, что у компании очень хорошая диверсификация выручки. Компания не только продает сырую нефть и газ на рынок, но и участвует в ее переработке, поставляя большое количество светлых нефтепродуктов (77% выручка от нефтепереработки в 2020 г.). НПЗ компании располагаются как в России, так и за рубежом, что помогает увеличивать поставки там, где ЛУКОЙЛ может получить наибольшую выгоду.Семченков Иван

Финам

* У компании очень низкий долг, что позволяет не сомневаться в ее финансовой стабильности.

* Хорошая структура добычи и снижение операционных расходов позволит ЛУКОЙЛу быть одной из немногих нефтегазовых компаний, которая закончит 2020 г. с чистой прибылью.

* Компания стабильно возвращает нераспределенную прибыль акционерам через выкупы акций и выплату дивидендов.

Факторы привлекательности

Нефтехимия. Компания генерирует большую часть выручки от реализации конечных продуктов разложения нефти. Ведущие аналитики обращают внимание на то, что рынок нефтехимической продукции будет опережать в 2 раза общемировые темпы роста, что составляет 4% в год. Регуляторная база в России также способствует развитию нефтепереработки. Президент России на внеочередном заседании с Правительством РФ поставил задачу увеличения на 70% выпуска химической продукции, что соответствует среднегодовому росту на 6% до 2030 г.

Географическая диверсификация. ЛУКОЙЛ имеет производственные мощности за границей, что позволяет наращивать производство и поставлять продукцию на рынки с наибольшей маржинальностью, что делает компанию более гибкой и позволяет комфортно переживать кризисные фазы рынка.

Низкая долговая нагрузка. Чистый долг ЛУКОЙЛа по состоянию на конец 2019 г. составил 37,21 млрд руб., на 12,3% меньше, чем годом ранее. Отношение чистого долга к EBITDA у компании одно из самых низких в отрасли и стремится к нулю. На презентации результатов за первый квартал первый президент по экономике и финансам ЛУКОЙЛа Александр Матыцын в ходе телеконференции говорил, что в случае осуществления обратного выкупа акций компания будет использовать заемные средства, это позволит не уменьшать дивиденды. Очень оправданное решение, особенно в условиях низких ставок. У ЛУКОЙЛа соотношение долга к собственному капиталу (D/E) равно примерно 0,19. Для сравнения: у «Роснефти» это соотношение 1,16, а у Газпрома — 0,37. Крупнейшие российские нефтегазовые компании имеют долю долга в своем капитале значительно выше, то есть решение топ-менеджмента ЛУКОЙЛа скажется позитивно на стоимости акций.

Высокие дивиденды. В декабре 2019 г. компания изменила дивидендную политику. По новым условиям общая сумма дивидендов по размещенным акциям компании (за вычетом акций, принадлежащих организациям группы «ЛУКОЙЛ») будет составлять не менее 100% свободного денежного потока, скорректированного на величину капитальных затрат и расходов на выкуп акций. Дивиденд на одну обыкновенную акцию округляется до цифры, кратной одному российскому рублю. Дивиденды будут выплачиваться дважды в год — за 6 и 12 месяцев. В прошлом году по результатам 9 мес. акционеры получили по 192 руб. на акцию. В середине мая совет директоров утвердил итоговые дивиденды на уровне 350 руб. на акцию, с учетом ранее выплаченных суммарный размер дивидендов за 2019 г. составил 542 руб. на акцию.

0 Комментариев

Читайте на SMART-LAB:

⚡️ Развиваем синергию внутри Группы Займер

Важнейшим эффектом сделок по покупке «Таксиагрегатор» и IntellectMoney будет развитие синергических связей между компаниями Группы. 🟢 Займер будет предоставлять займы водителям, подключенным к...

13.02.2026

Как прошла экскурсия на лазерное производство

На прошлой неделе мы организовали поездку для представителей медиа и финансового сообщества на завод лазерной дочки SOFL — VPG LaserONE (входит в наш кластер «СФ Тех»). В экскурсии приняли участие...

12.02.2026