Мир погряз в переговорах. Обзор на предстоящую неделю от 20.12.2020

По ФА…

Заседание ФРС

ФРС приняла решение о сохранении текущего ежемесячного размера программы QE в размере 120 млрд. долларов «до тех пор, пока не будет достигнут существенный дальнейший прогресс в достижении целей по максимальной занятости и стабильности цен».

Состав покупок активов также остался неизменным, ФРС продолжит ежемесячно покупать ГКО США на 80 млрд. долларов с прежней длительностью погашения, а ипотечные бонды на 40 млрд. долларов.

Экономические прогнозы по росту инфляции и ВВП США были существенно пересмотрены на повышение, прогнозы по уровню безработицы U3 были пересмотрены на снижение.

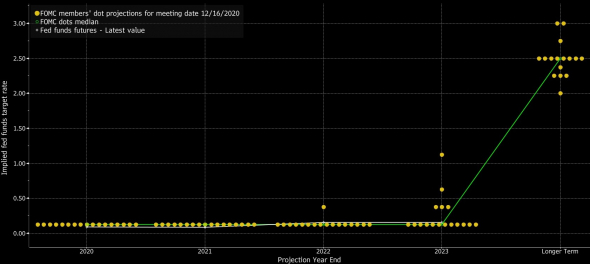

Точечные прогнозы членов ФРС по ставкам остались практически неизменными, члены ФРС в большинстве не ожидают повышения ставки на всем прогнозируемом горизонте:

Решение ФРС было более ястребиным, нежели ожидали участники рынка.

ФРС запустила «традиционную» программу QE, но, вопреки обсуждению в протоколе от ноябрьского заседания, не перешла на покупку более долгосрочных ГКО США, т.е. вторично отказалась от контроля кривой доходности ГКО США даже в более неявной форме.

Вопреки намерениям, ФРС оставила пространные указания в отношении будущих шагов по уменьшению размера и сворачивания программы QE, не привязав покупку активов к каким-либо уровням инфляции/безработицы, что дает ФРС полную свободу действий в любой момент времени без каких-либо гарантий инвесторам.

Доходности ГКО США резко выросли после публикации решения ФРС, что привело к росту доллара, реакция фондового рынка была сдержанной в ожидании родов пакета фискальных стимулов Конгрессом США.

Пресс-конференция главы ФРС Пауэлла была забавной.

Пауэлл отметил, что восстановление экономики происходило быстрее ожиданий ФРС, поэтому прогнозы были пересмотрены вверх, но неопределенность остается высокой, а ближайшие 4-6 месяцев станут решающими для перспектив.

Более половины членов ФРС считает сбалансированными риски в отношении перспектив.

Первый вопрос Джею был на основании прогнозов ФРС на 2021 год, при которых уровень инфляции достигнет 1,8%гг, а уровень безработицы упадет до 5,0%, вопрошающий хотел узнать является ли это достаточным прогрессом для корректировки/завершения программы QE.

Пауэлл заявил, что он не хочет говорить о конкретных цифрах, время для этого не пришло, ФРС будет продолжаться ультрамягкую политику долго, в любом случае сначала будет уменьшен размер QE, резкого сворачивания покупки активов не будет, ФРС предупредит рынки задолго до этого момента о своих намерениях.

Пауэлл отметил, что считает текущую политику подходящей и планов по покупке долгосрочных ГКО с одновременным уменьшением размера в стиле ВоС нет, ибо такая тактика вызвала разногласие в рядах членов ФРС.

Джей отказался представить ситуацию, в которой потребовалось бы увеличить размер программы QE, заявил, что ФРС сейчас делает очень много, но при необходимости возможно увеличение размера покупок активов или покупка более долгосрочных ГКО, но это не значит, что ФРС будет делать данные шаги, ибо монетарная политика действует с временным лагом и логично ожидать сильное восстановление экономики во второй половине года.

Пауэлл заявил, что он не разговаривал с Йеллен о политике ФРС, только поздравил её с выдвижением на пост минфина, встреча будет после того, как её кандидатуру подтвердит Сенат.

Пресс-конференция Пауэлла успокоили рынки, доходности ГКО США и доллар снизились, но особого повода для этого нет, если рассуждать логически.

Согласно прогнозам, ФРС достигнет целей двойного мандата по инфляции 2,0% и максимальной занятости в 4,0% в 2023 году, т.е. повышение ставки становится возможным если не в 2023 году, но в начале 2024 года, согласно «руководству вперед ФРС» и риторике Пауэлла лично.

Согласно истории, ФРС прекращает реинвестиции в рамках программы QE за год до первого повышения ставки, а покупки новых активов по программе QE заканчиваются за год до окончания реинвестиций.

Данная логика означает, что ФРС должна завершить программу QE в конце 2021 года с уменьшением размера покупок активов в июне или сентябре 2021 года.

Эта логика подтверждается прогнозами членов ФРС по инфляции и уровню безработицы на конец 2021 года, т.е. первый вопрос СМИ был идеально правильным и, невзирая на отказ Пауэлла отвечать на него, инвесторам пора готовить планы по выходу из рисковых активов, ибо пузыри на финансовых рынках поддерживаются только политикой ФРС.

Вывод по заседанию ФРС:

Решение ФРС было ястребиным по сравнению с ожиданиями участников рынка.

ФРС не стал ограничивать рост доходностей ГКО США, что приведет к росту доходностей 10-летних ГКО США выше 1,0% при первых сильных экономических данных США с ростом инфляции, что спровоцирует закрытие шортов доллара в стиле карточного домика.

Анализ экономических прогнозов членов ФРС с упоминанием Пауэллом важности предстоящих 4-6 месяцев свидетельствует в пользу уменьшения размера программы QE в июне или сентябре в зависимости от развития истории с мутациями коронавируса.

В отличии от ЕЦБ, ФРС не стал привязывать программу QE к финансовым условиям, что говорит о том, что сворачивание монетарных стимулов ФРС ожидается раньше, чем ЕЦБ.

Тем не менее, необходимо дождаться встречи Пауэлла с Йеллен после назначения её минфином США, дабы убедиться в неизменности намерений ФРС по отсутствию монетизации госдолга США через запуск кривой доходности ГКО США.

На предстоящей неделе:

1. Brexit

На момент вечера воскресенья соглашения по Брексит нет.

Главный переговорщик от ЕС по Брексит Барнье заявил в 18.00мск, что переговоры продолжаются, что, по всей видимости, сохраняет возможность достижения компромисса.

Министр Кабмина Британии Гоув заявил, что при отсутствии соглашения по Брексит до конца декабря, ЕС и Британия могут договориться о серии «мини-сделок», которые помогут снизить уровень хаоса с 1 января 2021 года.

Главной проблемой остается вопрос рыболовства.

ЕС пошел на уступки, предложив отдать Британии 25% улова рыбы против предложения в 18% ранее, Британия готова согласиться на 60% против предложения 80% ранее, но разрыв для достижения компромисса все ещё велик.

Кроме того, ЕС хочет, чтобы переходной период по доступу судов ЕС в воды Британии составлял 6-7 лет, а Британия согласна только на 3 года.

Другие вопросы, в частности госсубсидии, также остаются нерешенными, но они не являются препятствиями для достижения соглашения согласно источникам обеих сторон.

Лидеры основных партий Европарламента заявили, что если соглашения по Брексит сегодня достигнуто не будет, то его невозможно будет ратифицировать в этом году, а значит нужно готовиться к периоду отсутствия соглашения с Британией с начала года и начать согласование чрезвычайных мер с правительством Джонсона.

Тем не менее, законы ЕС позволяют вступить соглашению по Брексит в силу без немедленной ратификации Европарламентом, если соглашение будет признано временным.

Евроскептики партии тори также выступают против голосования в парламенте Британии по экстренной/упрощенной процедуре без тщательного изучения соглашения, ибо опасаются, что их обманут.

Премьер Британии Джонсон и глава Еврокомиссии Урсула фон дер Ляйен должны были в воскресенье подбить итоги переговоров по Брексит и либо объявить о достижении соглашения, либо о провале переговоров, но на текущий момент обе стороны утверждают, что телефонных переговоров нет в планах.

2. Трампомания

Лидеры Конгресса США достигли компромисса по пакету стимулов, направленного на ликвидацию последствий пандемии коронавируса.

Поздним вечером субботы по местному времени было преодолено крайнее препятствие для заключения сделки через ликвидацию четырех кредитных программ ФРС, включая программу кредитования Мэйн-стрит, и невозможностью их возобновления без повторного разрешения Конгресса США, однако с сохранением возможности перезапуска программы TALF ФРС в будущем.

Пакет фискальных стимулов будет включать в себя расширенное пособие по безработице на 300 долларов в неделю, прямые выплаты американцам на 600 долларов, помощь малому бизнесу и затраты на тестирование от коронавируса.

Ожидается, что обе палаты Конгресса США проголосуют за законопроект, который будет включать финансирование расходов правительства на 1,4 трлн. долларов и пакет стимулов на 900 млрд. долларов, до конца воскресенья по местному времени.

3. Экономические данные

На предстоящей неделе главными данными США станут инфляция потребительских расходов, дюраблы, личные расходы и доходы, исследование настроений потребителей по версии СВ и Мичигана, недельные заявки по безработице, ВВП США за 3 квартал в финальном чтении.

По Еврозоне следует отследить индекс доверия потребителей Еврозоны.

Динамика фунта продолжит находиться в полной зависимости от исхода переговоров по Брексит.

Из экономических отчетов нужно обратить внимание на ВВП Британии за 3 квартал в финальном чтении с публикацией во вторник.

Важных экономических отчетов Китая не запланировано.

— США:

Вторник: ВВП США за 3 квартал, продажи жилья на вторичном рынке, исследование настроений потребителей по версии СВ;

Среда: дюраблы, инфляция потребительских расходов, личные расходы и доходы, недельные заявки по безработице, продажи жилья на первичном рынке, исследование настроений потребителей по версии Мичигана.

— Еврозона:

Понедельник: индекс доверия потребителей;

Вторник: индекс доверия потребителей Германии.

4. Выступления членов ЦБ

Важных выступлений членов ФРС не ожидается.

Все отделения ФРС будут закрыты с 24 декабря до 28 декабря.

ЕЦБ не планирует важных посланий, рабочие дни идентичны ФРС.

------------------------------------------

По ТА…

Более вероятно, что евродоллар развернется на нисходящий среднесрочный тренд после ещё одной волны роста:

Но при признании провала переговоров по Брексит разворот вниз ожидается с текущих уровней.

------------------------------------------

Рубль

Отчеты по запасам нефти вышли разноплановыми, Baker Hughes сообщил о росте количества активных нефтяных вышек до 263 против 258 неделей ранее.

Принятие Конгрессом пакета фискальных стимулов могло бы привести к ещё одной волне роста нефти, но появление нового штамма коронавируса нивелирует позитив.

Пробитие поддержки скажет об окончании роста нефти и приведет к значительной нисходящей коррекции:

ЦБ РФ принял решение сохранить ставку неизменной, но не исключил снижение ставки на ближайших заседаниях.

Долларрубль готов к росту в диапазон 77-79, пробитие синего сопротивления станет сигналом о том, что лоу оформлен:

------------------------------------------

Выводы:

Участники рынка ожидали завершения переговоров по Брексит и по пакету стимулов Конгресса США в эти выходные.

Достижение соглашения по Брексит и пакету стимулов Конгресса США открыло бы дверь к истинному рождественскому ралли на фондовом рынке с финальной волной падения доллара, провал переговоров дал бы старт на уход от риска с немедленным разворотом индекса доллара в рост.

Реальность, как обычно, далека от ожиданий, обе палаты Конгресса США, вероятно, успеют ратифицировать соглашение по пакету фискальных стимулов и финансирования правительства до начала сессии Европы, но соглашение по Брексит по-прежнему не достигнуто, что оставляет рынки в неопределенности.

Мутация штамма коронавируса в Британии станет джокером на открытии недели, страны ЕС закрывают сообщение с Британией как минимум на 24 часа для выяснения ситуации с реагированием вакцин на данный штамм, который считается более заразным, но, вероятно, не более смертоносным.

Тем не менее, мутация коронавируса может внести кардинальные изменения в ожидания по темпам восстановления мировой экономики в то время, как рынки учитывают в котировках вертикальный рост экономики со второго полугодия 2021 года и пересмотр ожиданий обрушит фондовые рынки на фоне роста доллара.

Уровни разворота индекса доллара вверх/евродоллара вниз определит исход переговоров по Брексит.

При достижении соглашения ожидается ещё одна волна падения доллара перед разворотом, отсутствие достижения соглашения развернет индекс доллара в рост немедленно.

Дедлайнов по Брексит, за исключением 31 декабря, больше не существует.

На нашем форуме события и их последствия анализируются в режиме реального времени, присоединяйтесь при желании всегда быть в курсе событий нон-стоп.

-------------------------------------------

Моя тактика по евродоллару:

На выходные ушла в шортах евродоллара от 1,1848.

Планируется доливка шортов в соответствии с ФА и ТА.

vaarem20 декабря 2020, 23:26Я так понимаю, вы уже больше месяца сидите в жёсткой просадке. Почему лося не режете?+1

vaarem20 декабря 2020, 23:26Я так понимаю, вы уже больше месяца сидите в жёсткой просадке. Почему лося не режете?+1 Fandor77720 декабря 2020, 23:35Спасибо за обзор, все как всегда очень грамотно и логично! Профитов!+3

Fandor77720 декабря 2020, 23:35Спасибо за обзор, все как всегда очень грамотно и логично! Профитов!+3 Fandor77720 декабря 2020, 23:36Шорт по 1,1848 три недели подряд— это не опечатка?+1

Fandor77720 декабря 2020, 23:36Шорт по 1,1848 три недели подряд— это не опечатка?+1 Fandor77720 декабря 2020, 23:38Вы, не знаете почему отменили заявление о причастности русских хакеров в пятницу? И как это можно трактовать на будущее?+1

Fandor77720 декабря 2020, 23:38Вы, не знаете почему отменили заявление о причастности русских хакеров в пятницу? И как это можно трактовать на будущее?+1