16 декабря 2020, 14:44

Базовый сценарий заседания ФРС. Краткосрочный расклад по индексу доллара.

Падение доллара ускорилось в среду перед решением ФРС, т.к. консенсус, что ЦБ США предложит рынку дополнительное смягчение кредитных условий, укрепляется. В понедельник мы обсуждали возможные формы этого смягчения — увеличение дюрации портфеля Трежерис, либо увеличение QE в чистом виде (что менее вероятно). QE - это когда центральный банк пытается корректировать базовые рыночные ставки — доходность государственных облигаций, посредством гарантированных месячных покупок их в некотором объеме. Скорректировав безрисковые ставки, ФРС ожидает, что другие процентные ставки (в том числе ставки кредитования) также подстроятся. Увеличение дюрации — это когда центральный банк решает покупать больше долгосрочных облигаций, чем краткосрочных, чтобы снизить именно долгосрочные ставки.

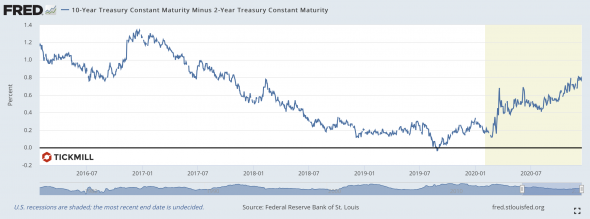

Необходимость увеличить покупки долгосрочных облигаций выражена следующим графиком:

Это “несколько позабытый” график спреда (разницы) между доходностями 10-летних и 2-летних казначейских облигаций — «предвестник» рецессий и подъемов. Кто в теме по крайней мере с середины 2019 года вероятно помнит, что чарт был популярной «рабочей лошадкой» пессимистов в прогнозах. Говоря в очень общих чертах, когда спред на минимуме рынок ожидает стагнацию или рецессию, и наоборот, когда спред растет — ожидает подъем. Удивительно, но индикатор не ошибся и по поводу последней рецессии, несмотря на ее совершенно неочевидное и внезапное происхождение.

Сейчас график показывает, что популярность вложений в длинные бонды правительства относительно коротких бондов, быстро падает. Другими словами, ближняя перспектива в получении доходности на капитал более выгодная, чем дальняя. По крайней мере, так полагает рынок. Из-за этого растут долгосрочные ставки, так как рынок требует все более высокую доходность чтобы вкладываться на «менее популярный», долгий отрезок времени. ФРС может вмешаться, если посчитает что такой рост долгосрочных ставок не является комфортным для долгосрочных заемщиков и тормозит восстановление экономики. Увеличение QE для этой цели наверно перегиб, поэтому более вероятно изменений композиции покупок в рамках текущего объема — что и пытается учесть американская фонда и доллар:

По индексу доллара, несколько тестов 90.50 завершились пробоем диапазона (90.50-91.10), что по моему представлению есть четкий сигнал возобновления продаж. При этом сегодня движение вниз вывело цену за краткосрочный нисходящий канал, что в перспективе дает тест нижней границы канала на старшем таймфрейме (89.75) и уже затем сколь — нибудь значимую коррекцию (к 90.50).

Понравилась статья и считаете данный материал полезным? Вы можете отблагодарить меня нажав лайк или сделав репост. Спасибо!

Возможно, вас также заинтересует:

$500 на счет за точный прогноз по NFP

Лучший трейдер месяца и его сделки

0 Комментариев

Читайте на SMART-LAB:

USD/CAD: канадец оказался зажат в тисках экономики и геополитики

Канадский доллар в целом разнонаправленно колебался в узком диапазоне, лишь изредка показывая вялые всплески в ответ на происходящие события. Причина в том, что на пару воздействовали...

04.03.2026

Tickmill подводит итоги рекордного 2025 года

Tickmill закрыл 2025 год как один из самых успешных в своей истории, достигнув рекордных показателей по торговой активности, росту клиентской базы и расширению международной команды....

06.03.2026