Сбербанк. Обзор финансовых показателей по РСБУ за ноябрь 2020 года

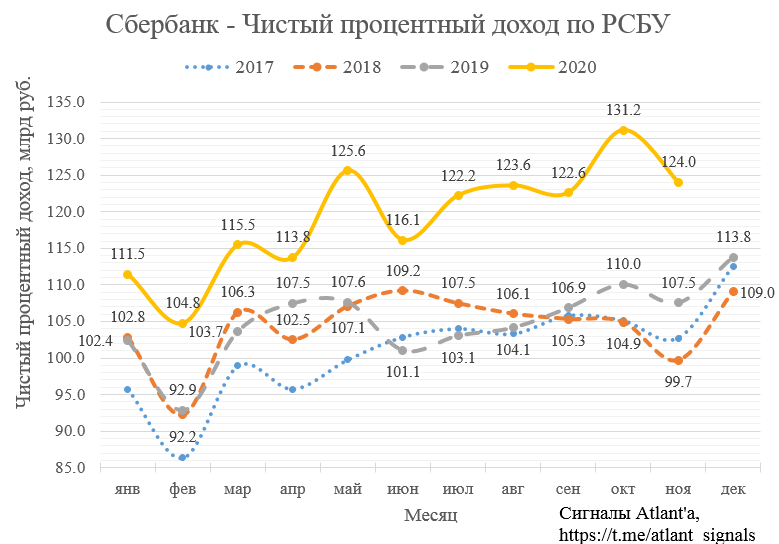

Чистый процентный доход в ноябре составил 124,0 млрд рублей, что на 15,3% выше, чем в прошлом году, и на 5,4% ниже прошлого месяца. Рост чистого процентного дохода в ноябре превысил 15% г/г благодаря высоким темпам кредитования и понижению регулятором ставки взноса в фонд обязательного страхования вкладов. Одновременно с этим, эффект от снижения стоимости фондирования становится менее значимым при продолжающейся переоценке кредитного портфеля.

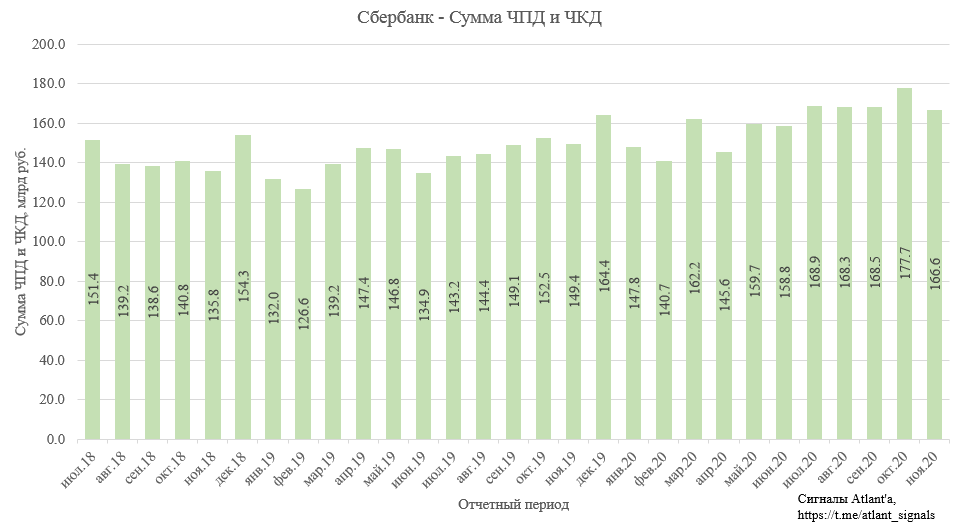

Чистые комиссионные доходы в ноябре составили 42,6 млрд рублей, что на 1,7% выше, чем годом ранее, и на 8,6% ниже, чем в прошлом месяце. В ноябре чистый комиссионный доход замедлил рост на фоне общего снижения потребительской активности в связи с пандемией.

После рывка в предыдущем месяце в ноябре операционные доходы от 2-х основных статей откатились на июля-сентября.

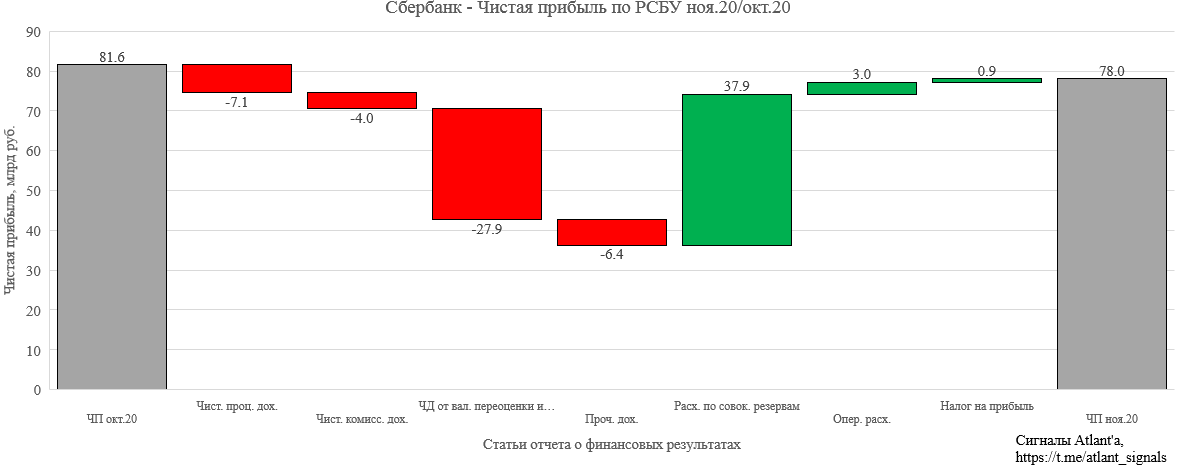

В ноябре был получен убыток от валютной переоценки в размере 21 млрд рублей. Частично он был компенсирован восстановлением резервов в размере 10,1 млрд рублей. Роспуск резервов возник в результате переоценки кредитов, оцениваемых по справедливой стоимости, и обусловлен укреплением рубля по отношению к основным валютам. Без учета валютной переоценки можно сказать, что расходы по резервам приблизились к доковидным уровням.

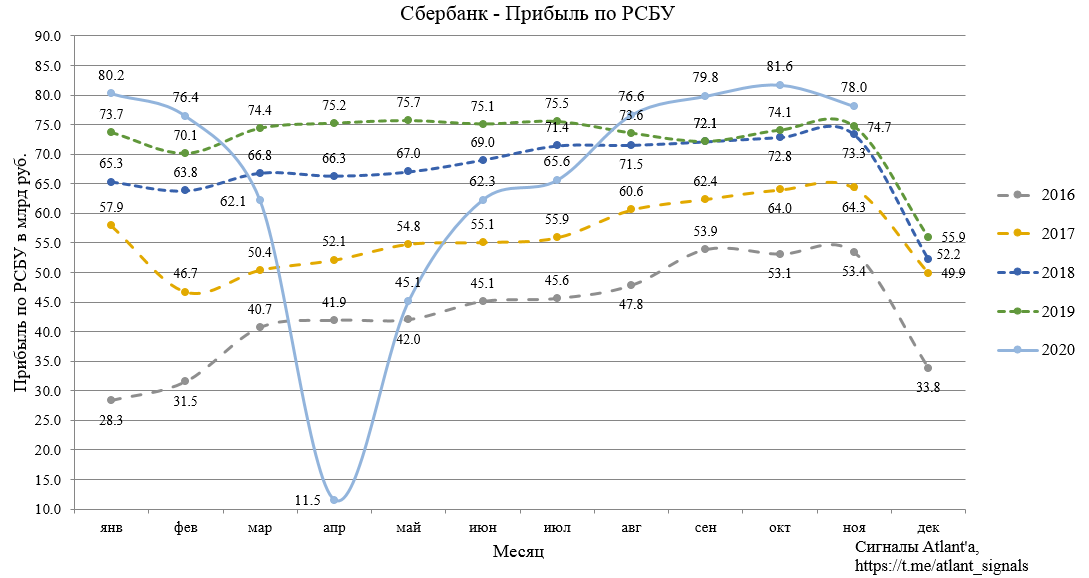

В итоге чистая прибыль в ноябре составила 78,0 млрд рублей, что на 4,5% больше, чем годом ранее, и на 4,4% ниже, чем в прошлом месяце. Для повторения результата, полученного в октябре, не хватило выпавших комиссионных доходов, вызванных 2-й волной ковида.

На каскадной диаграмме видно, что основное влияние на показатель ноября 2020 года относительно ноября 2019 года оказывают рост доходных статей, которые частично компенсируются ростом убытка от валютной переоценки.

Для справки сравнение с октябрем 2020 года.

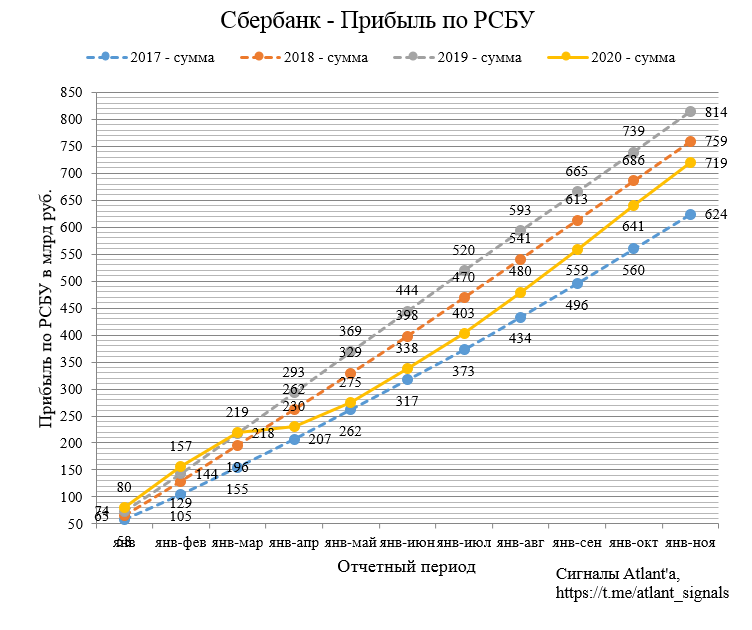

Суммарная прибыль за 11 месяцев составила 719 млрд рублей, что на 11,67% ниже, чем в прошлом году.

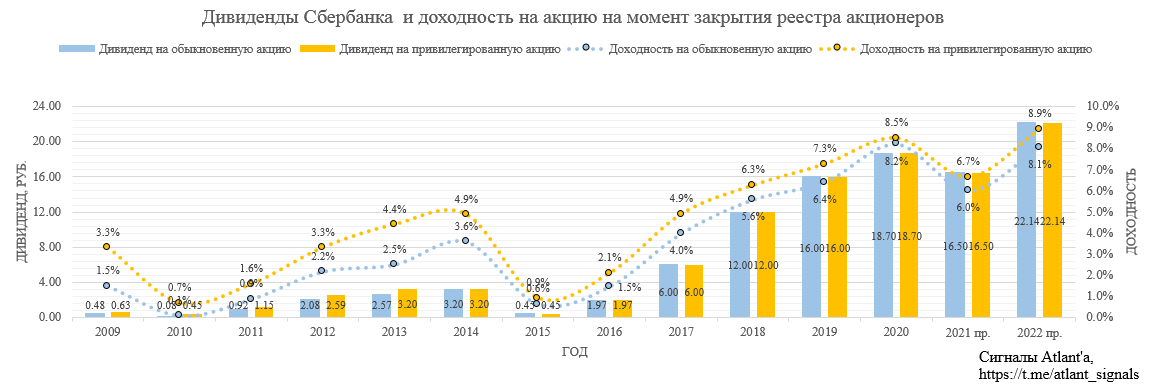

На днях Герман Греф заявил, что прибыль по итогам 2020 года будет на 12-13% ниже, чем годом ранее. В таком случае прибыль составит 744 млрд рублей, что дает дивиден 16,5 руб. на акцию. Дивидендная доходность от текущих котировок в таком случае будет составлять 6,0% и 6,5% на обыкновенную и привилегированную акцию соответственно. Доходность не высокая, но на фоне ключевой ставки в размере 4,25% выглядит достойно. При этом есть вероятность, что банк получит 1 трлн рублей прибыли за 2021 год. Тогда форвардный дивиденд будет 22,14, а дивидендная доходность от текущих котировок в таком случае будет составлять 8,1% и 8,9% на обыкновенную и привилегированную акцию соответственно.

Продолжаю держать привилегированные акции компании.

Всем удачи и успехов!

P. S. Еще больше обзоров компаний вы можете найти в моем Telegram-канале