Verizon, разбор отчета и сравнение с МТС

В качестве валютной диверсификации нашего телеком сектора я держу AT&T и Verizon.

Коротко бизнес AT&T мы уже разбирали, сегодня я хотел бы остановиться на втором крупном телекоме из США.

Для начала давайте глянем, что творит девальвация на долгосроке, рассмотрим график цены акций Verizon и МТС в пересчете в рубли без учета дивидендов:

В принципе, дальше уже можно ничего не писать, я думаю, но мы все-таки разберем основные направления бизнеса.

Такое ощущение, что мир помешался на ESG (Environmental, social, and governance), у каждой второй компании из разных секторов стоит такая «метка». Verizon не стала исключением, они планируют к 2025 году перейти на 50% на ВИЭ (возобновляемые источники энергии), а к 2035 году добиться нулевых выбросов углекислого газа. У меня встает вопрос, чем через 30 лет будут питаться растения? У них тоже сейчас экологическая катастрофа и им нужно за 30 лет перестроиться на потребление других газов, ибо углекислого газа всем не хватит.

Ладно, отбросим иронию, вернемся к бизнесу компании, который можно разделить на 3 крупных сегмента:

Потребительский сектор — услуги и продукты для конечных частных пользователей, куда входит мобильная связь, проводная связь по оптике, беспроводное оборудование и прочее. Доля в выручке — 69%.

Решения для бизнеса — продукты и услуги мобильного и беспроводного доступа, сетевые решения, конференц связь, защита и управление сетевыми сервисами и прочее. Доля выручки — 24%.

Прочее — сюда входит все, что не вошло в первые 2 сегмента, медиа, страхование, пенсионные программы и прочие корпоративные направления. Доля выручки — 7%.

По структуре выручки компания представляет собой стандартный, привычный нам телеком. Основная часть доходов идет от беспроводного сегмента, включающего мобильную связь.

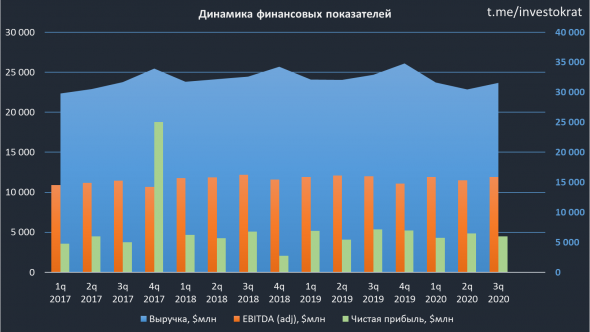

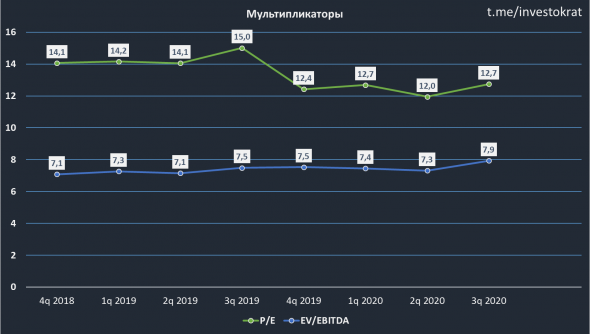

Результаты 3 квартала слабенькие, но пока в пределах диапазона стагнации, назовем это так. Компания уже давно не показывает роста финансовых показателей, но и сильно падения тоже не наблюдается, своего рода американский МТС.

Выручка снизилась на (4,1% г/г) до $31,5 млрд.

EBITDA(adj) снизилась на (1,4% г/г) до $11,9 млрд.

EPS(adj) не упала, но и не выросла, составила $1,25.

Стагнация наблюдает в обоих сегментах, как пользовательском, так и для бизнеса, где-то абоненты прибавились, где-то убавились, в среднем остались примерно на том же уровне, как и годом ранее.

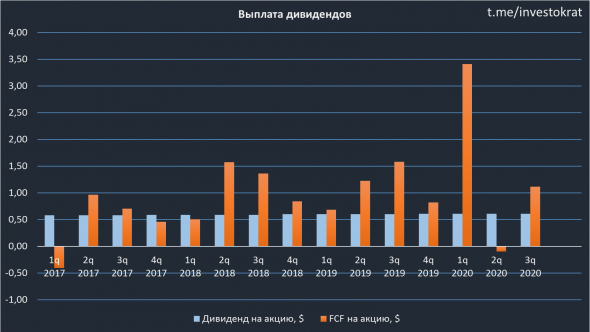

За счет изменения оборотных активов компания в этом году показала неплохой денежный поток, FCF за 9 месяцев составил $18,3 млрд. Одновременно с этим немного подрос долг, до $115,6 млрд.

ND/EBITDA = 2,1 — пока в пределах нормы.

Главным фактором, который манит инвесторов, являются дивиденды. Мы уже выяснили, что бизнес не растущий, но он генерирует стабильный денежный поток, основная часть которого распределяется акционерам. По итогам 2020 года суммарно выплатят около $2,5 годовых дивидендов, что к текущей цене дает 4,1% годовых, что неплохо, учитывая, что компания является квазиоблигацией. Еще одним плюсом является тот факт, что дивиденды ежегодно растут.

Я прикупил данную компанию, правда доля пока не очень большая, средняя цена около $57, буду еще докупать ее ниже. История показывает, что минимум 1 раз в год акции касаются $50, там и буду их ловить. Данная компания хорошо подойдет для консервативного доходного портфеля (вроде моего), как представитель телеком сектора с защитой от девальвации для РФ и защитой от кризисов.

⚠️ Не является индивидуальной инвестиционной рекомендацией!

Следить за всеми моими обзорами можете здесь: Telegram, Смартлаб, Вконтакте

Спасибо за обзор.

С таким подходом можно дальше ничего и не читать. У МТС-а сейчас вся прибыль выводится дивидендами. И с дивидендами радикально другая картина.