Юнипро, все готово к запуску Березы, нужен только кривой ключ

Вышел отчет компании за 9 месяцев. Перед тем, как переходить к анализу результатов, нужно отметить один важный и долгожданный момент. В этот раз новых сдвигов сроков ввода 3 блока БГРЭС не произошло и планируется запуск уже во 2 квартале 2021 года. Подробнее познакомиться с бизнесом компании можно здесь.

Пандемия и теплая зима в 1 полугодии оказали негативное влияние на спрос на электроэнергию, в следствие чего упала выработка э/э и снизились тарифы. Одновременно с этим, снижение ключевой ставки повлекло снижение доходности ОФЗ, к которой привязана ставка по ДПМ, из-за чего тарифы ДПМ в текущем году оказались ниже, чем годом ранее.

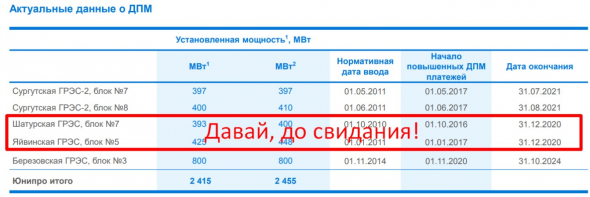

С 2021 года вырастут тарифы КОМ (конкурентный отбор мощности), которые должны поддержать финансовые показатели всех компаний, но у Юнипро сейчас заканчивается срок двух ДПМ объектов (Яйвинская ГРЭС 8блок и Шатурская ГРЭС 7блок), которые генерируют хороший денежный поток. Главная ставка делается на запуск 3 энергоблока БГРЭС, который должен перекрыть выпадающие доходы и следующие 3 года позволит компании не снижать финансовых результатов.

Одновременно с этим, в 2022 году планируется запуск 1 блока Сургутской ГРЭС-2, который строится в рамках ДПМ-2 и тоже начнет генерировать денежный поток, правда уже не в таких масштабах, как по ДПМ-1.

Вернемся к результатам 9 месяцев:

Выручка снизилась на (7,4% г/г) до 54,8 млрд. руб, причины мы уже разобрали чуть выше, тут и пандемия, и теплая зима и высокая водность...

EBITDA снизилась на (10,8% г/г) до 19,2 млрд. руб.

Чистая прибыль снизилась на (22,7% г/г) до 10,8 млрд. руб.

В текущем году сложились все негативные факторы для сектора генерации, тем не менее, Юнипро удалось справиться с ситуацией. Показатели могли бы быть и хуже.

Теперь о позитивном, по прогнозам компании, если не произойдет никаких непредвиденных событий вновь, то уже за 2021 год можно ожидать выплату 20 млрд. руб на дивиденды или около 0,32 рубля на акцию. По итогам 2020 года размер дивиденда останется прежним — 0,222 рубля на акцию, что тоже весьма неплохо при текущих ставках.

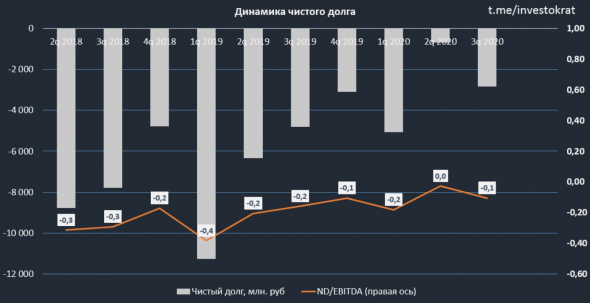

Чистый долг у компании отрицательный, несмотря на все капексы, потраченные на ремонт, которые превысили размер страхового возмещения.

Главным драйвером роста акций могут стать более высокие дивиденды. Исторически ДД составляла около 8,3% годовых, но в те годы и ставка в стране была повыше, если закладывать даже такой консервативный сценарий, то при переходе на выплату 0,32 рубля на акцию, цена должна вырасти до 3,85 руб или апсайд составляет около 43%.

Я продолжаю удерживать акции компании, в марте удалось немного увеличить позицию. Понятная консервативная идея, аналог облигаций. Ниже 2,7 рубля стараюсь докупать. Ходят разговоры еще про возможный выкуп компании со стороны ИРАО, но это скорее позитив, чем негатив для акционеров. 83% Юнипро принадлежат Uniper, которая дешево такой актив не продаст, а если учесть, что сейчас акционером Uniper стал финский Fortum, то они точно не продешевят, им деньги сейчас очень нужны. Если посмотреть рентабельность капитала и учесть отсутствие долга, то минимальный апсайд видится также около 40-50% к текущей цене.

⚠️ Не является индивидуальной инвестиционной рекомендацией!

Следить за всеми моими обзорами можете здесь: Telegram, Смартлаб, Вконтакте

Спасибо Георгий!

Хоть прояснил что там у них по ДПМам в будущем