09 ноября 2020, 11:11

Фьючерсы и опционы, чем и когда выгодно страховать свои позиции?

Я часто в интервью говорю, что страхую (правильно говорить на рынке – хеджирую) свои позиции и позиции клиентов с помощью фьючерсов и опционов. Как я определяю, чем лучше хеджирвать сейчас? Конечно, факторов немало. В этой стате я покажу один из них на простом примере. Кроме того я постараюсь немного развернуть свой ответ, чтобы принцип могли понять не только те, кто понимают что такое фьючерсы и опционы. Прежде всего несколько оговорок и пояснений:

1. Я не считаю себя профессионалом в опционной торговле. Поэтому на текущий момент работаю с опционами исключительно от покупки, хотя в среде профессионалов опционщиков говорят так: «При низкой волатильности мы работаем от покупки, при высокой – от продажи». Ещё один совет, которые дают профессионалы начинающим: «Если Вы только начинаете, не продавайте опционы». После двух лет экспериментов с опционами я четко следовал второму принципу, поэтому я сравниваю свои потенциальные страховки только для случаев где осуществляется покупка опционов.

2. Я немного упрощу пример и не буду учитывать в расчетах ставку без риска. Это допустимо если мы будем считать, что движение цены базового актива может быть существенным в том периоде, на который покупается страховка. Мне хотелось бы, чтобы данная статья была понятна не только тем, кто в теме, но и тем, кто интересуется ей и только начинает свой путь в инвестициях и излишние усложнение только помешает.

Итак, пример. Я буду рассматривать страховку рублевой позиции от роста курса USD/RUB, или иными словами от обесценения рубля. Все тоже самое можно сделать с точностью до наоборот, и если кому интересно – пусть он считает это домашним заданием. Рублевую позицию я буду опять же для простоты рассматривать просто как рубли, хотя суть не меняется если это рублевые ценные бумаги, депозиты и другие рублевые активы. Просто в этом случае в расчет добавляются некоторые динамические составляющие, но это не меняет сам принцип. Начальные условия у нас будут такими: есть капитал 78500+9000=87 500 рублей, который мы хотим застраховать от обесценения рубля. Он специально представлен таким образом, чтобы дальше было легче показать суть некоторых шагов.

Для начала немного ликбеза о том, как ведут себя фьючерс и опцион (на дату эспирации — погашения), для тех кто не знаком со срочными контрактами.

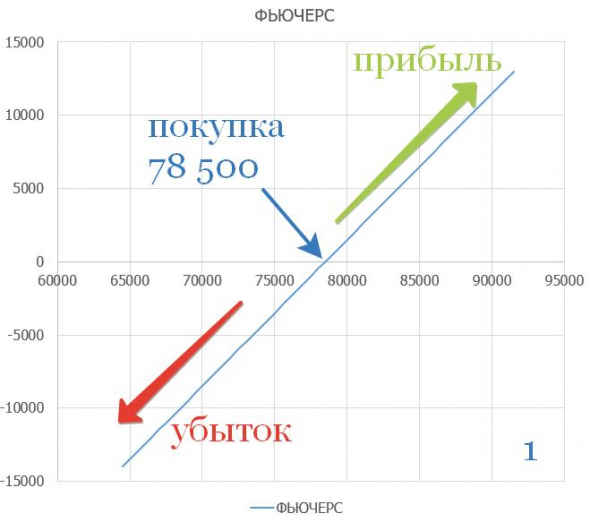

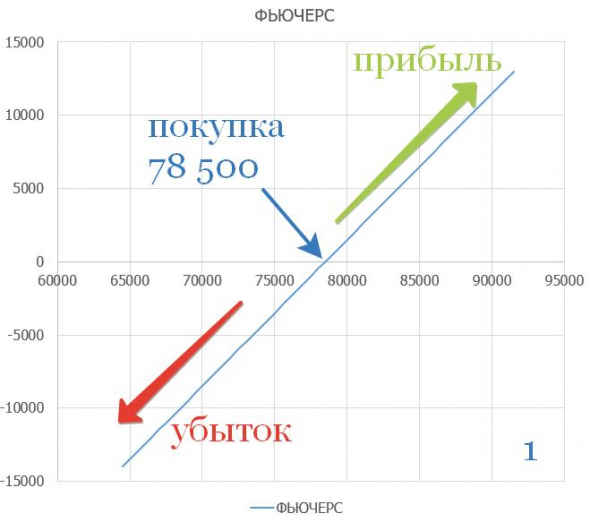

1. Чтобы застраховать себя от обесценения рубля мы можем купить фьючерсный контракт. Продемонстрировать суть его работы можно на графике Profit/Loss (PL – доход/убыток). По Оси х отложено изменения курса USDRUB в расчете на 1000 долларов, по оси Y прибыль или убыток в рублях. То есть, если курс вырастет до 85 рублей за доллар, то на одном фьючерсном контракте мы заработаем 6500 рублей (так в одном контракте 1000 долларов США).

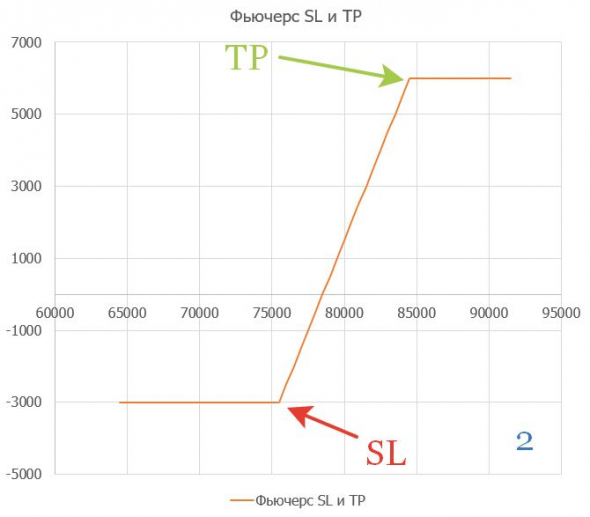

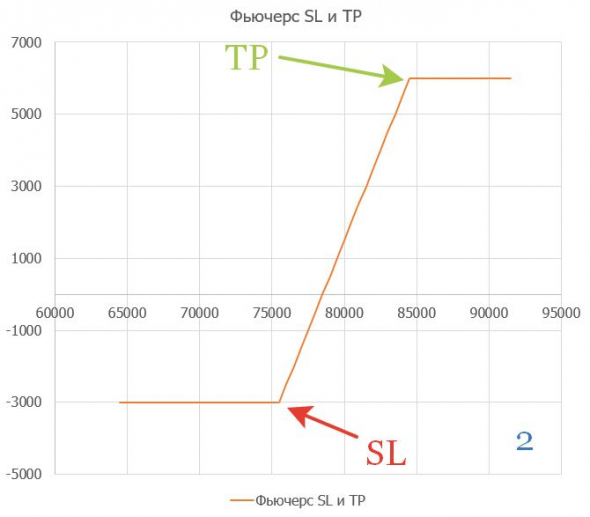

2. Очень часто, чтобы ограничить свои возможные потери по фьючерсной позиции ставят приказ STOP LOSS (ограничитель потерь). Пусть в нашем случае такой приказ будет на 75,5 рублей. Так же зачастую, могут выставить приказ Take Profit (забрать прибыль), если инвестор слабо верит, что доллар сможет вырасти скажем выше 84,5 рублей. Тогда наш график PL трансформируется. Из него хорошо видно, что, поставив такие приказы мы перестаем участвовать в росте прибыли если цена уйдет выше 84,5 и фиксируем прибыль в 6000, а также ограничиваем свои потери на уровне 3000 если цена уйдет ниже 75,5 рублей.

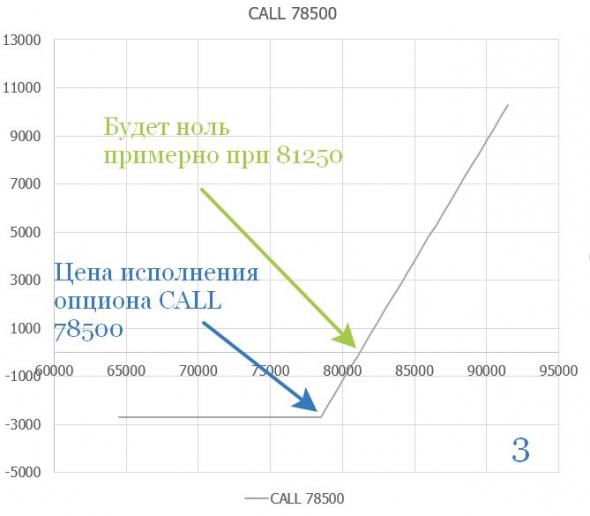

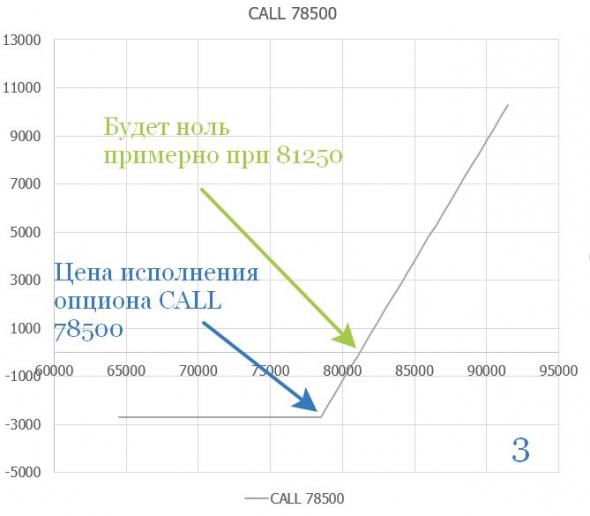

3. Страхуем опционом. В отличие от фьючерса, опционы работают иначе. Поскольку я выступаю на стороне покупателя опциона, то его продавцу я обязан уплатить премию. Опцион намного больше по своей природе похож на покупку страховки. По сути премия по опциону – это максимальный убыток, который мы можем понести. Для моего примера нам необходимо купить опцион CALL. Когда я готовился написать эту статью опциона CALL c ценой исполнения 78500 стоил 2700 рублей. На графике опциона PL прекрасно видно, что наш максимально возможный убыток, как я написал чуть выше — составляет 2700 рублей, если курс пойдет ниже цены исполнения 78500 она никак не измениться. Если курс начнет расти, то мы начнем зарабатывать. Приблизительно при курсе 81,25 наш опцион выйдет в ноль, а если будет расти дальше, то опционная позиция будет прибыльной.

4. Мы видим, что премия достаточно критично влияет на результат, а она в свою очередь сильно зависит от волатильности (колебаний) на рынке. Чтобы уменьшить размер уплачиваемой премии хеджер (страхователь) зачастую прибегают к такой опционной конструкции как вертикальный спред. Для этого к купленному опциону CALL 78500 он продает опцион CALL c большей ценой исполнения. То есть своего рода он покупает страховку по текущему курсу и выступает продавцом страховки по большему. Такая конструкция считается безопасной у опционщиков, позволяет снизить размер уплаченной премии, правда ограничивает потенциальную прибыль. В моем примере продан опцион CALL с ценой исполнения 84500. На графике PL опционного CALL SPRED хорошо видно, что теперь максимальный убыток не превышает 1700 рублей (против 2700 в чистой покупке) и нас не волнует никакие движения ниже курса 78,5 рублей за доллар. Конечно, у меня поднялась точка безубыточности, теперь будет достаточно курсу подняться примерно до 80,25 чтобы спред вышел в ноль. Если курс уйдет выше 84,5 нам придется довольствоваться максимальной прибылью в 4300 рублей. Я мог продать и более дальний опцион, чтобы, например, сравнять потенциальную прибыль с 6000, которые я фиксировал по фьючерсу, выставив TP на 84,5. Но такой опцион стоил бы дешевле, а значит и наш максимальный убыток был бы больше. А прибыль в 6000 я бы получил при курсе уже выше 84,5.

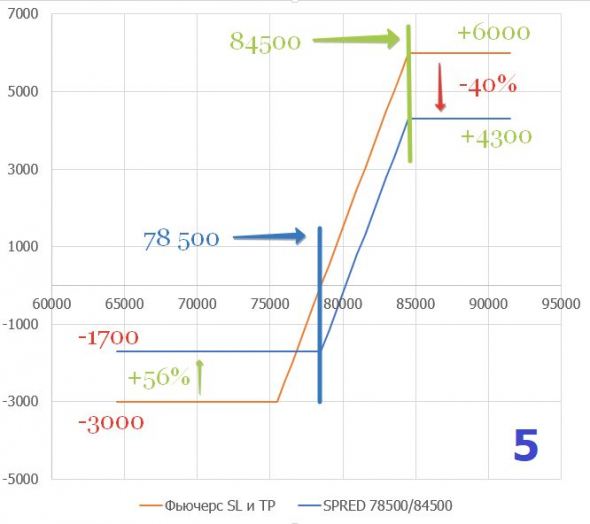

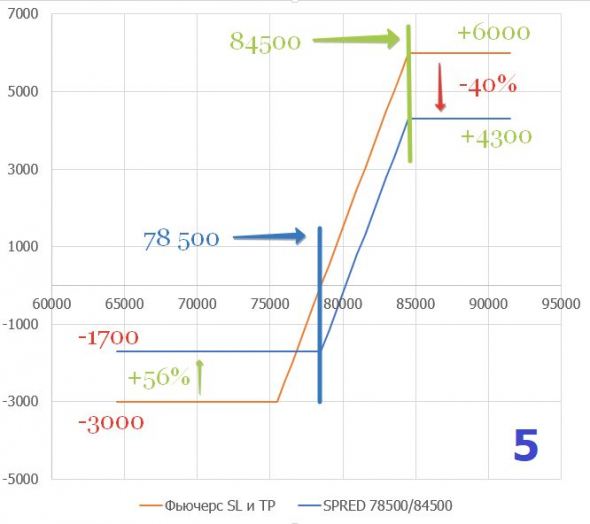

5. Теперь я построю два графика PL вместе. Один для фьючерса с TP и SL, другой для CALL SPRED. Базовые предпосылки у меня были одинаковые – курс, от которого я начал страховать позицию — 78,5, прибыль я фиксировал на 84,5. Из графика хорошо видно, что при фьючерсе мы страхуемся сразу от 78,5 и покрываем все движение от 75,5 до 84,5, опционый спред же страхует движение частично, в ноль выходит только на 80,25 и «проигрывает» примерно 40% в случае прибыльного закрытия, но при этом максимальные потери по нему на 56% процентов ниже чем у фьючерса. Конечно, по фьючерсу я мог бы выставить приказ SL ближе, скажем на 76,75, и тогда убыток в обоих случаях у нас был бы примерно одинаковым. Но тут есть очень серьёзный нюанс. Если цена будет сильно колебаться и приказ исполниться, то я выйду из фьючерсной позиции и мне придется искать новую точку входа, при условии, что я буду продолжать считать, что она может вернуться к дате погашения на уровень выше первоначального хеджа от 78,5 – а это не простая и не очевидная задача, в то время как опционный спред будет существовать в таком виде до дня эспирации, и не потребует от меня дополнительных действий в 99% процентов случаев. Данная картинка наглядно демонстрирует плюсы и минусы обоих конструкций, и конечно они могут быть «подогнаны друг к другу» за счет изменения SL и TP, а также разных цен исполнения опционов CALL.

На этом этапе я подошел к концу с ликбезом по фьючерсам и опционам, необходимом для решения моей задачи хеджирования.Кто заинтересовался – советую промоделировать поведение фьючерсов и опционов, например, на http://options.moex-school.com/ для разных случаев, с разными ценами исполнения и т.п. Одна проблема, там не удастся их построить вместе на одном графике.

Оговорка. Конечно, читатель должен понять, что это модельные картинки и там хватает нюансов. Но я хочу ещё раз подчеркнуть, что статья написана для тех, кто хочет разобраться в вопросе и понять суть. Практика использования — это уже дело опыта и более точных расчетов.

Вот я и подобрался к решению задачи хеджирования, и к конечному ответу на вопрос, что же выбрать опцион или фьючерс. Давайте еще раз вспомним задачу: Есть капитал 78500+9000=87 500 рублей, который мы хотим застраховать от обесценения рубля. Ликбез я проводил на примере:

Чтобы решить задачу, осталось дать только одно пояснение, почему я взял капитал именно в таком виде. Дело вот в чем, когда мы совершаем сделки со срочными контрактами на бирже, нам не нужно иметь всю сумму средств. Несмотря на то, что стоимость фьючерсного контракта 78500 рублей за 1000 долларов США, чтобы его заключить (купить) нам достаточно иметь Гарантийное Обеспечение (ГО), которое устанавливается биржей. Обычно оно составляет около 10%, но там есть нюансы, о которых я здесь рассказывать не буду. Главное помнить, что в периоды высокой волатильности (колебания цен) или если предстоят длинные выходные, биржа может поднять требования по ГО, и тогда, чтобы позицию не закрыл брокер, придется довносить денежные средства. Для простоты понимания я рассмотрю случай, когда ГО не меняется. Для фьючерса на момент подготовки данной статьи ГО было чуть меньше 6000 рублей и опять же для простоты будем считать эту круглую цифру константой ГО.

Таким образом капитал 78500+9000 — это базовый актив – 78500 и 9000 на срочном рынке в качестве депозита, необходимого для совершения сделки с фьючерсом. Как видно, мой депозит больше, чем требуемое ГО, связано это с тем, что мой приказ SL стоит на 75500, если доллар будет падать по отношению к рублю до данного приказа и ниже, мои максимальные потери составят 3000, а мой депозит уменьшится до минимально возможного уровня ГО – 6000. Если у меня денег на срочном рынке меньше, чем 9000 рублей, то мою позицию брокер может закрыть автоматически, не дожидаясь пока курс дойдет до 75500, так как я не выполняю требование по ГО.

1. Рассмотрим первый случай, что я могу сделать со своим капиталом. Так как я ожидаю укрепление доллара, то в моем примере я могу просто сконвертировать весь капитал в доллары (так как сам капитал – это просто рубли) и дальше ничего не делать. Считая, что все издержки по конвертации равны 0, мои 87500 рублей это 1 114,65 USD по курсу 78,5. Понятно, что мой долларовый капитал остается постоянным вне зависимости от дальнейшего изменения курса.

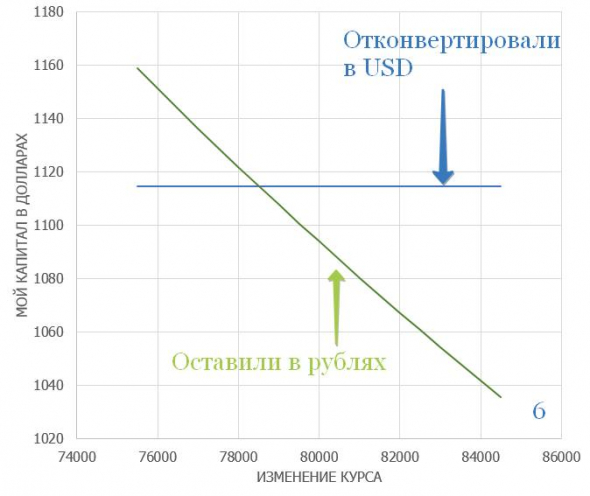

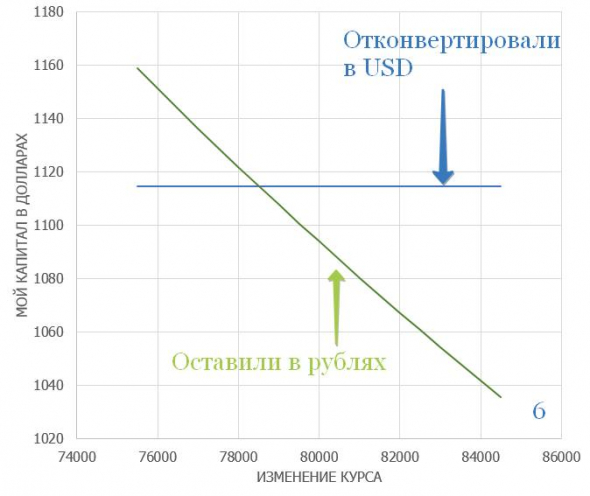

2. Второй простой случай. Для сравнения, я могу ничего не делать и остаться в рублях. Тогда долларовая переоценка будет напрямую и линейно связана с изменением курса USDRUB. Посмотрите, как эти два предельных простых случая выглядят на графике PL, где по оси Х отложено изменение курса в пересчете на 1000 долларов США, а по оси Y мой капитал, выраженный в долларах США (график 6).

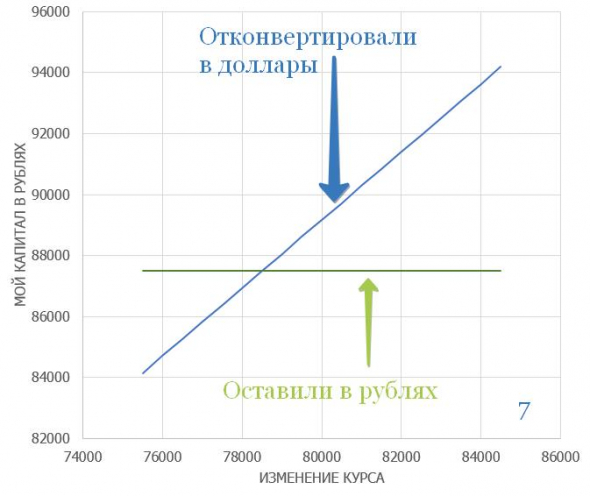

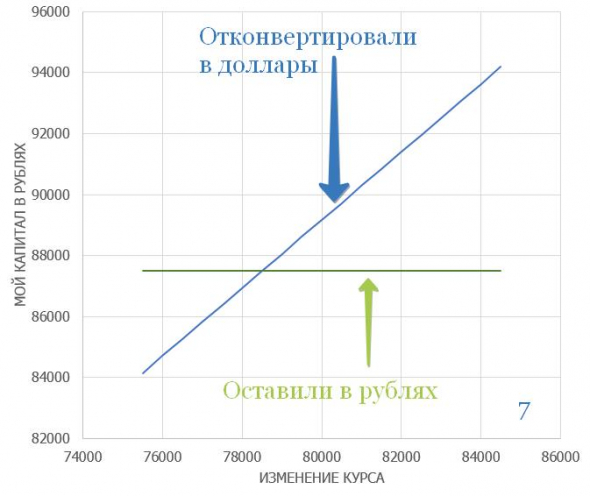

Логично, что если построить график PL, где по оси Y будет отложен мой капитал в рублях, то при конвертации его в доллар по 78,5, его график будет растущим, а если его оставить, то он будет выглядеть как прямая линия (график 7).

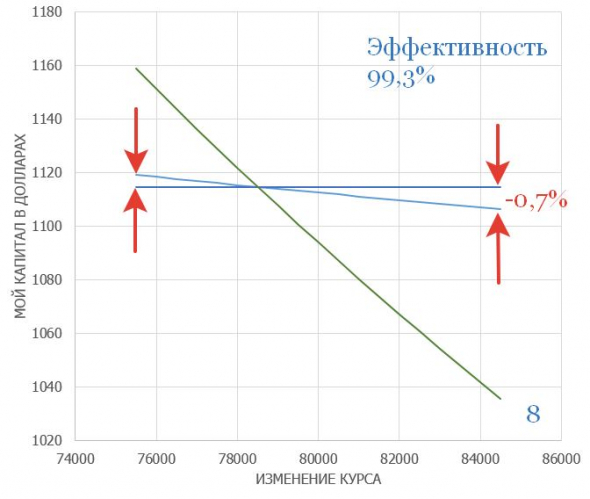

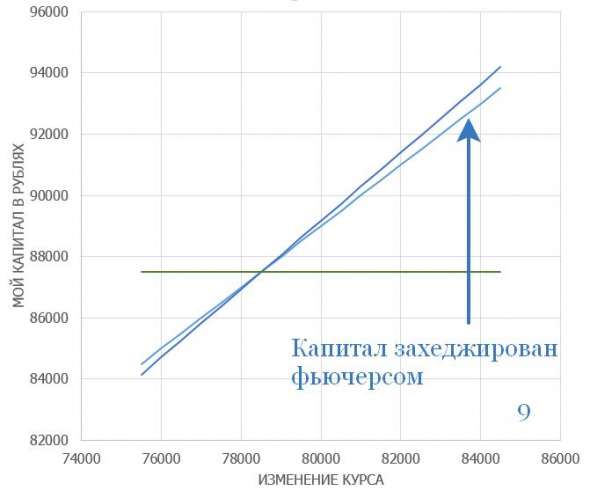

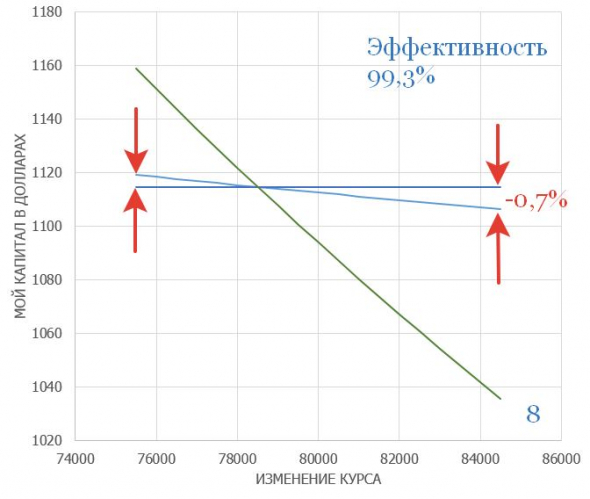

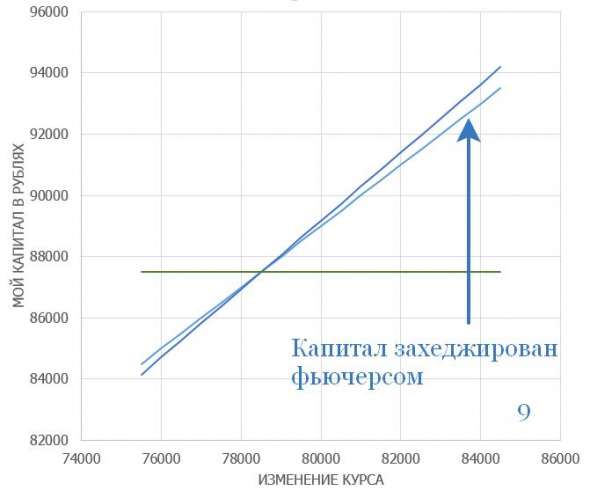

3. Теперь посмотрим, как будет выглядеть график PL при покупке фьючерса для моего капитала (график 8). Поскольку при покупке фьючерса, мы страхуем только 1000 долларов, а те деньги, которые у нас находятся в качестве депозита под ГО так и остаются в рублях, то они, конечно, переоцениваются по текущему курсу. Из-за этого появляется угол наклона к графику, где мы конвертировали всю сумму в доллары. Если курс дорастет до 84500 где стоял приказ TP, то итоговая оценка моего капитала после хеджирования будет — 1106.51 USD, что на 0,7% ниже чем при простой конвертации всего капитала в доллары. Таким образом, эффективность хеджа можно оценить в 99,3% — хороший результат, и явно лучше, чем все оставить в рублях. На Графике 9, та же самая картина, только наш капитал пересчитывается в рублях.

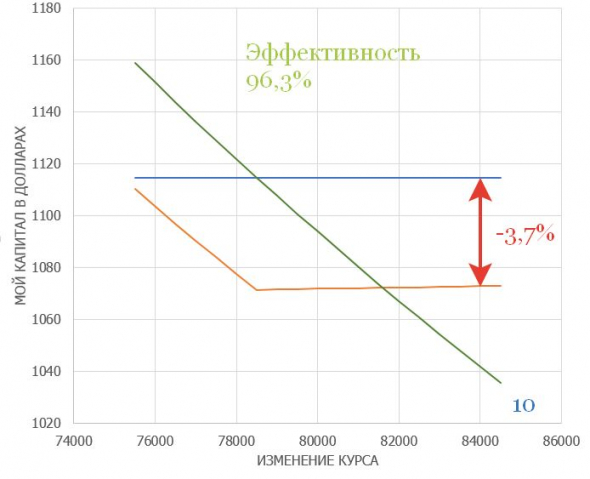

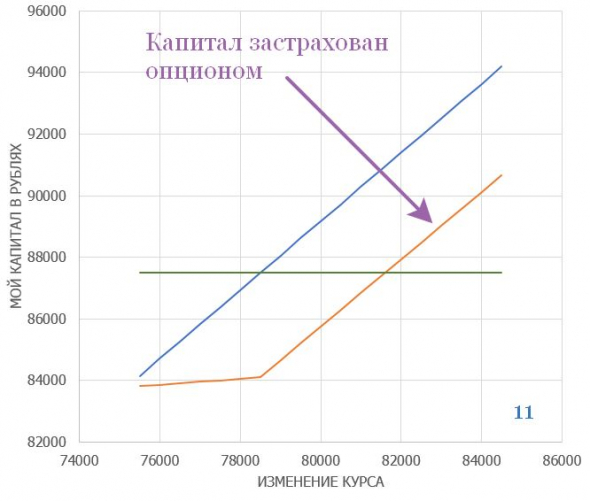

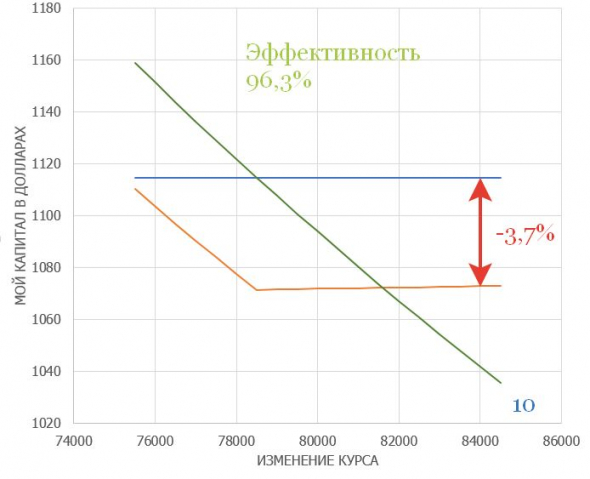

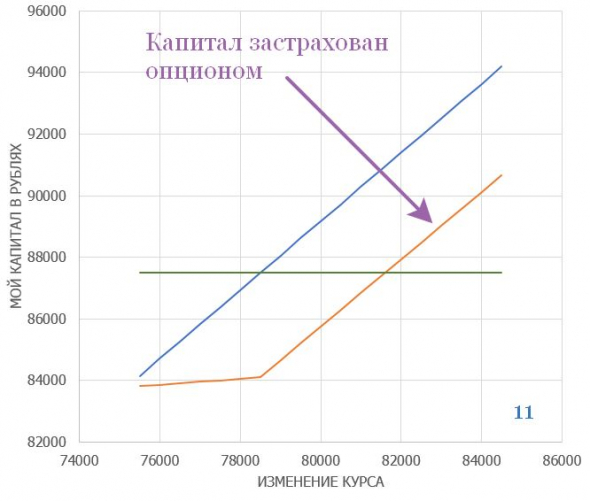

4. В отличие от фьючерса, на опционах ГО меньше, в идеале оно должно равняться премии, которые я заплатил за спред. Напомню, что в примере ликбеза она составляла 1700 рублей. На самом деле она может быть немного больше или меньше, и связано это с особенностью расчета ГО биржей и маржинальной торговлей. Но для простоты будем считать, что наше ГО, также как для фьючерса – величина постоянная и равна премии. В этом случае, у меня есть 78500 рублей, которые я страхую покупкой спреда, и еще 7300 от депозита, которые я конвертирую в доллары по курсу 78,5 – 93 USD, так как они остались свободными, а раз я ставлю на рост доллара, то есть логика свободные деньги перевести именно в доллар. На графике 10 хорошо видно, что эффективность моего хеджа с помощью опционного спрэда хуже, чем при хедже фьючерсом, несмотря на то, что мне потребовалось существенно меньшее ГО. Итоговая эффективность 96,3%. На графике 11, все тоже самое, только оценка капитала представлена в рублях.

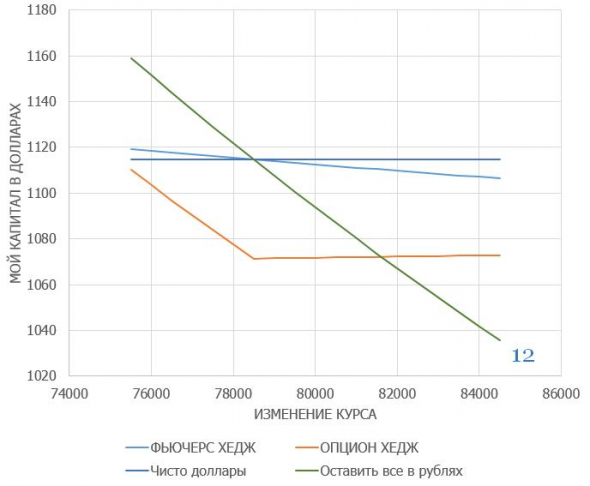

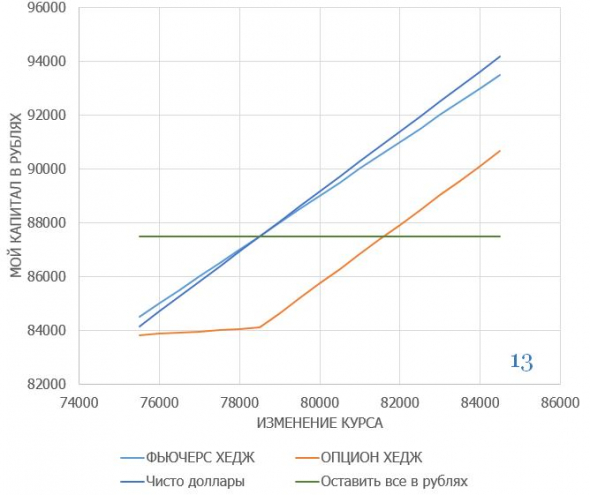

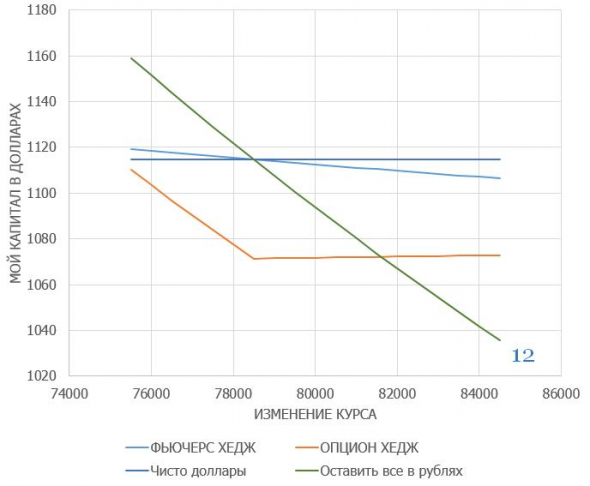

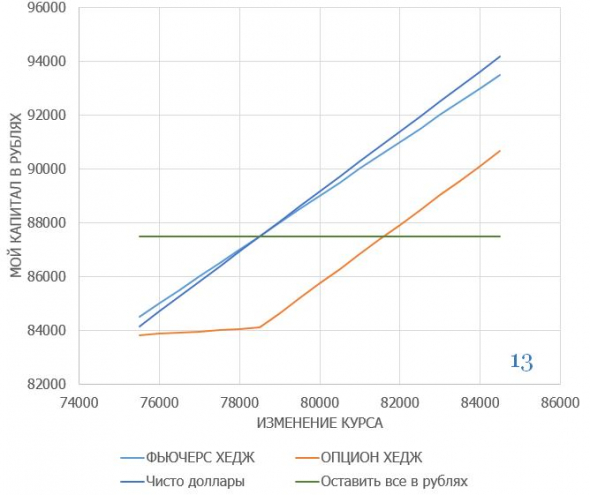

5. На графиках 12 и 13 представлены все случаи, которые наглядно демонстрируют преимущества и недостатки разных вариантов. Для конкретного примера, вывод однозначен: выгодней страховать позицию фьючерсом, чем опционом. Но всегда ли так? Конечно, нет! Например, в периоды более низкой волатильности, или если страховать только сильные отклонения цен, то ситуация может кардинально измениться в пользу опционов. Или скажем, в портфеле инвестора очень мало свободных денежных средств, чтобы использовать их в качестве ГО под фьючерсы и тогда, несмотря на то, что эффективность хеджа опционами меньше, чем у фьючерса, то опционный спред все равно лучше, чем полное отсутствие страховки.

Построение и расчет таких графиков, позволяет оценить и выбрать то решение, которое наилучшим образом отвечает задачам инвестора. Только в реальных расчетах необходимо учитывать, как минимум ставку без риска, налог на сделки с производными, закладывать большое ГО на случай его изменения, и комиссии, которые берет брокер.

На этом, всё. Спасибо, что дочитали до конца. Надеюсь было полезно и познавательно.

1. Я не считаю себя профессионалом в опционной торговле. Поэтому на текущий момент работаю с опционами исключительно от покупки, хотя в среде профессионалов опционщиков говорят так: «При низкой волатильности мы работаем от покупки, при высокой – от продажи». Ещё один совет, которые дают профессионалы начинающим: «Если Вы только начинаете, не продавайте опционы». После двух лет экспериментов с опционами я четко следовал второму принципу, поэтому я сравниваю свои потенциальные страховки только для случаев где осуществляется покупка опционов.

2. Я немного упрощу пример и не буду учитывать в расчетах ставку без риска. Это допустимо если мы будем считать, что движение цены базового актива может быть существенным в том периоде, на который покупается страховка. Мне хотелось бы, чтобы данная статья была понятна не только тем, кто в теме, но и тем, кто интересуется ей и только начинает свой путь в инвестициях и излишние усложнение только помешает.

Итак, пример. Я буду рассматривать страховку рублевой позиции от роста курса USD/RUB, или иными словами от обесценения рубля. Все тоже самое можно сделать с точностью до наоборот, и если кому интересно – пусть он считает это домашним заданием. Рублевую позицию я буду опять же для простоты рассматривать просто как рубли, хотя суть не меняется если это рублевые ценные бумаги, депозиты и другие рублевые активы. Просто в этом случае в расчет добавляются некоторые динамические составляющие, но это не меняет сам принцип. Начальные условия у нас будут такими: есть капитал 78500+9000=87 500 рублей, который мы хотим застраховать от обесценения рубля. Он специально представлен таким образом, чтобы дальше было легче показать суть некоторых шагов.

Для начала немного ликбеза о том, как ведут себя фьючерс и опцион (на дату эспирации — погашения), для тех кто не знаком со срочными контрактами.

1. Чтобы застраховать себя от обесценения рубля мы можем купить фьючерсный контракт. Продемонстрировать суть его работы можно на графике Profit/Loss (PL – доход/убыток). По Оси х отложено изменения курса USDRUB в расчете на 1000 долларов, по оси Y прибыль или убыток в рублях. То есть, если курс вырастет до 85 рублей за доллар, то на одном фьючерсном контракте мы заработаем 6500 рублей (так в одном контракте 1000 долларов США).

2. Очень часто, чтобы ограничить свои возможные потери по фьючерсной позиции ставят приказ STOP LOSS (ограничитель потерь). Пусть в нашем случае такой приказ будет на 75,5 рублей. Так же зачастую, могут выставить приказ Take Profit (забрать прибыль), если инвестор слабо верит, что доллар сможет вырасти скажем выше 84,5 рублей. Тогда наш график PL трансформируется. Из него хорошо видно, что, поставив такие приказы мы перестаем участвовать в росте прибыли если цена уйдет выше 84,5 и фиксируем прибыль в 6000, а также ограничиваем свои потери на уровне 3000 если цена уйдет ниже 75,5 рублей.

3. Страхуем опционом. В отличие от фьючерса, опционы работают иначе. Поскольку я выступаю на стороне покупателя опциона, то его продавцу я обязан уплатить премию. Опцион намного больше по своей природе похож на покупку страховки. По сути премия по опциону – это максимальный убыток, который мы можем понести. Для моего примера нам необходимо купить опцион CALL. Когда я готовился написать эту статью опциона CALL c ценой исполнения 78500 стоил 2700 рублей. На графике опциона PL прекрасно видно, что наш максимально возможный убыток, как я написал чуть выше — составляет 2700 рублей, если курс пойдет ниже цены исполнения 78500 она никак не измениться. Если курс начнет расти, то мы начнем зарабатывать. Приблизительно при курсе 81,25 наш опцион выйдет в ноль, а если будет расти дальше, то опционная позиция будет прибыльной.

4. Мы видим, что премия достаточно критично влияет на результат, а она в свою очередь сильно зависит от волатильности (колебаний) на рынке. Чтобы уменьшить размер уплачиваемой премии хеджер (страхователь) зачастую прибегают к такой опционной конструкции как вертикальный спред. Для этого к купленному опциону CALL 78500 он продает опцион CALL c большей ценой исполнения. То есть своего рода он покупает страховку по текущему курсу и выступает продавцом страховки по большему. Такая конструкция считается безопасной у опционщиков, позволяет снизить размер уплаченной премии, правда ограничивает потенциальную прибыль. В моем примере продан опцион CALL с ценой исполнения 84500. На графике PL опционного CALL SPRED хорошо видно, что теперь максимальный убыток не превышает 1700 рублей (против 2700 в чистой покупке) и нас не волнует никакие движения ниже курса 78,5 рублей за доллар. Конечно, у меня поднялась точка безубыточности, теперь будет достаточно курсу подняться примерно до 80,25 чтобы спред вышел в ноль. Если курс уйдет выше 84,5 нам придется довольствоваться максимальной прибылью в 4300 рублей. Я мог продать и более дальний опцион, чтобы, например, сравнять потенциальную прибыль с 6000, которые я фиксировал по фьючерсу, выставив TP на 84,5. Но такой опцион стоил бы дешевле, а значит и наш максимальный убыток был бы больше. А прибыль в 6000 я бы получил при курсе уже выше 84,5.

5. Теперь я построю два графика PL вместе. Один для фьючерса с TP и SL, другой для CALL SPRED. Базовые предпосылки у меня были одинаковые – курс, от которого я начал страховать позицию — 78,5, прибыль я фиксировал на 84,5. Из графика хорошо видно, что при фьючерсе мы страхуемся сразу от 78,5 и покрываем все движение от 75,5 до 84,5, опционый спред же страхует движение частично, в ноль выходит только на 80,25 и «проигрывает» примерно 40% в случае прибыльного закрытия, но при этом максимальные потери по нему на 56% процентов ниже чем у фьючерса. Конечно, по фьючерсу я мог бы выставить приказ SL ближе, скажем на 76,75, и тогда убыток в обоих случаях у нас был бы примерно одинаковым. Но тут есть очень серьёзный нюанс. Если цена будет сильно колебаться и приказ исполниться, то я выйду из фьючерсной позиции и мне придется искать новую точку входа, при условии, что я буду продолжать считать, что она может вернуться к дате погашения на уровень выше первоначального хеджа от 78,5 – а это не простая и не очевидная задача, в то время как опционный спред будет существовать в таком виде до дня эспирации, и не потребует от меня дополнительных действий в 99% процентов случаев. Данная картинка наглядно демонстрирует плюсы и минусы обоих конструкций, и конечно они могут быть «подогнаны друг к другу» за счет изменения SL и TP, а также разных цен исполнения опционов CALL.

На этом этапе я подошел к концу с ликбезом по фьючерсам и опционам, необходимом для решения моей задачи хеджирования.Кто заинтересовался – советую промоделировать поведение фьючерсов и опционов, например, на http://options.moex-school.com/ для разных случаев, с разными ценами исполнения и т.п. Одна проблема, там не удастся их построить вместе на одном графике.

Оговорка. Конечно, читатель должен понять, что это модельные картинки и там хватает нюансов. Но я хочу ещё раз подчеркнуть, что статья написана для тех, кто хочет разобраться в вопросе и понять суть. Практика использования — это уже дело опыта и более точных расчетов.

Вот я и подобрался к решению задачи хеджирования, и к конечному ответу на вопрос, что же выбрать опцион или фьючерс. Давайте еще раз вспомним задачу: Есть капитал 78500+9000=87 500 рублей, который мы хотим застраховать от обесценения рубля. Ликбез я проводил на примере:

- текущий курс USDRUB 78.5

- безрисковая ставка равна нулю

- показал покупку фьючерса 78500 и как выглядит график PL для данного фьючерса c приказами TP 84500 и SL 75500

- рассматривал опционный спред CALL78500/84500

Чтобы решить задачу, осталось дать только одно пояснение, почему я взял капитал именно в таком виде. Дело вот в чем, когда мы совершаем сделки со срочными контрактами на бирже, нам не нужно иметь всю сумму средств. Несмотря на то, что стоимость фьючерсного контракта 78500 рублей за 1000 долларов США, чтобы его заключить (купить) нам достаточно иметь Гарантийное Обеспечение (ГО), которое устанавливается биржей. Обычно оно составляет около 10%, но там есть нюансы, о которых я здесь рассказывать не буду. Главное помнить, что в периоды высокой волатильности (колебания цен) или если предстоят длинные выходные, биржа может поднять требования по ГО, и тогда, чтобы позицию не закрыл брокер, придется довносить денежные средства. Для простоты понимания я рассмотрю случай, когда ГО не меняется. Для фьючерса на момент подготовки данной статьи ГО было чуть меньше 6000 рублей и опять же для простоты будем считать эту круглую цифру константой ГО.

Таким образом капитал 78500+9000 — это базовый актив – 78500 и 9000 на срочном рынке в качестве депозита, необходимого для совершения сделки с фьючерсом. Как видно, мой депозит больше, чем требуемое ГО, связано это с тем, что мой приказ SL стоит на 75500, если доллар будет падать по отношению к рублю до данного приказа и ниже, мои максимальные потери составят 3000, а мой депозит уменьшится до минимально возможного уровня ГО – 6000. Если у меня денег на срочном рынке меньше, чем 9000 рублей, то мою позицию брокер может закрыть автоматически, не дожидаясь пока курс дойдет до 75500, так как я не выполняю требование по ГО.

1. Рассмотрим первый случай, что я могу сделать со своим капиталом. Так как я ожидаю укрепление доллара, то в моем примере я могу просто сконвертировать весь капитал в доллары (так как сам капитал – это просто рубли) и дальше ничего не делать. Считая, что все издержки по конвертации равны 0, мои 87500 рублей это 1 114,65 USD по курсу 78,5. Понятно, что мой долларовый капитал остается постоянным вне зависимости от дальнейшего изменения курса.

2. Второй простой случай. Для сравнения, я могу ничего не делать и остаться в рублях. Тогда долларовая переоценка будет напрямую и линейно связана с изменением курса USDRUB. Посмотрите, как эти два предельных простых случая выглядят на графике PL, где по оси Х отложено изменение курса в пересчете на 1000 долларов США, а по оси Y мой капитал, выраженный в долларах США (график 6).

Логично, что если построить график PL, где по оси Y будет отложен мой капитал в рублях, то при конвертации его в доллар по 78,5, его график будет растущим, а если его оставить, то он будет выглядеть как прямая линия (график 7).

3. Теперь посмотрим, как будет выглядеть график PL при покупке фьючерса для моего капитала (график 8). Поскольку при покупке фьючерса, мы страхуем только 1000 долларов, а те деньги, которые у нас находятся в качестве депозита под ГО так и остаются в рублях, то они, конечно, переоцениваются по текущему курсу. Из-за этого появляется угол наклона к графику, где мы конвертировали всю сумму в доллары. Если курс дорастет до 84500 где стоял приказ TP, то итоговая оценка моего капитала после хеджирования будет — 1106.51 USD, что на 0,7% ниже чем при простой конвертации всего капитала в доллары. Таким образом, эффективность хеджа можно оценить в 99,3% — хороший результат, и явно лучше, чем все оставить в рублях. На Графике 9, та же самая картина, только наш капитал пересчитывается в рублях.

4. В отличие от фьючерса, на опционах ГО меньше, в идеале оно должно равняться премии, которые я заплатил за спред. Напомню, что в примере ликбеза она составляла 1700 рублей. На самом деле она может быть немного больше или меньше, и связано это с особенностью расчета ГО биржей и маржинальной торговлей. Но для простоты будем считать, что наше ГО, также как для фьючерса – величина постоянная и равна премии. В этом случае, у меня есть 78500 рублей, которые я страхую покупкой спреда, и еще 7300 от депозита, которые я конвертирую в доллары по курсу 78,5 – 93 USD, так как они остались свободными, а раз я ставлю на рост доллара, то есть логика свободные деньги перевести именно в доллар. На графике 10 хорошо видно, что эффективность моего хеджа с помощью опционного спрэда хуже, чем при хедже фьючерсом, несмотря на то, что мне потребовалось существенно меньшее ГО. Итоговая эффективность 96,3%. На графике 11, все тоже самое, только оценка капитала представлена в рублях.

5. На графиках 12 и 13 представлены все случаи, которые наглядно демонстрируют преимущества и недостатки разных вариантов. Для конкретного примера, вывод однозначен: выгодней страховать позицию фьючерсом, чем опционом. Но всегда ли так? Конечно, нет! Например, в периоды более низкой волатильности, или если страховать только сильные отклонения цен, то ситуация может кардинально измениться в пользу опционов. Или скажем, в портфеле инвестора очень мало свободных денежных средств, чтобы использовать их в качестве ГО под фьючерсы и тогда, несмотря на то, что эффективность хеджа опционами меньше, чем у фьючерса, то опционный спред все равно лучше, чем полное отсутствие страховки.

Построение и расчет таких графиков, позволяет оценить и выбрать то решение, которое наилучшим образом отвечает задачам инвестора. Только в реальных расчетах необходимо учитывать, как минимум ставку без риска, налог на сделки с производными, закладывать большое ГО на случай его изменения, и комиссии, которые берет брокер.

На этом, всё. Спасибо, что дочитали до конца. Надеюсь было полезно и познавательно.

Читайте на SMART-LAB:

✅ ПАО «МГКЛ» завершило размещение второго выпуска облигаций на СПБ Бирже

ПАО «МГКЛ» успешно завершило размещение биржевых облигаций серии 001PS-02 на СПБ Бирже объёмом 1 млрд рублей. Выпуск был размещён в полном объёме. 📌 Итоговые параметры выпуска:

🟠 ставка...

06.03.2026

Женский инвестпортфель. Как россиянки зарабатывают на фондовом рынке в 2026 году?

Главное: В 2025 году самыми успешными инвесторами на российском рынке стали женщины По сравнению с мужчинами женщины обычно более консервативны и реинвестируют дивидендные и купонные...

06.03.2026

«ТвояПривилегия» — лучший жилой комплекс УФО по версии «ТОП ЖК – 2026»

«ТвояПривилегия» — лучший жилой комплекс УФО по версии «ТОП ЖК – 2026»

Проекты ПАО «АПРИ» получили сразу две награды ежегодного конкурса «ТОП ЖК – 2026». 💼 ЖК «ТвояПривилегия» в...

06.03.2026

Нефтяной срез: выпуск №8. Перекрытие Ормузского пролива + рост цен на нефть против слабых отчетов за 4-й квартал 2025 и 1-й квартал 2026? Ищем лучших в все еще слабом секторе

Продолжаю выпускать рубрику — Нефтяной срез. Цель: отслеживать важные бенчмарки в нефтяной отрасли, чтобы понимать куда дует ветер. Прошлый пост: smart-lab.ru/mobile/topic/1229385/

Почему...

05.03.2026

Это все тоже игры. Те же стопы, тейки, направление, куда вставать. Надо тоже считать риск/доходность. В общем все те же игры, только с другими инструментами.