03 ноября 2020, 01:09

AT&T, отчет за 3 кв. и перспективы

Вышел отчет компании за 3 квартал, одновременно с этим, акции компании торгуются вблизи своих минимумов с начала 2011 года. Давайте разбираться, действительно ли все так плохо у них.

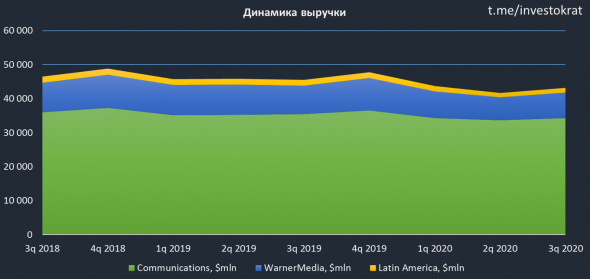

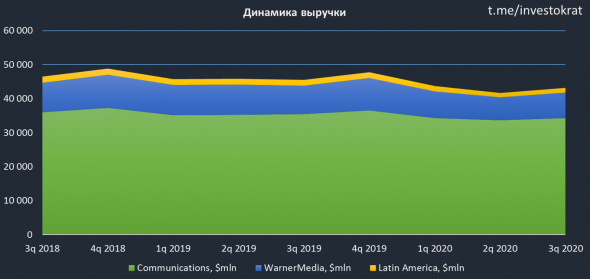

Напомню, бизнес компании делится на 3 крупных сегмента:

Communications (связь) – обеспечивает беспроводные и проводные телекоммуникационные, видео и широкополосные услуги для потребителей, расположенных в США и в некоторых других странах. Доля выручки — 80%.

WarnerMedia – разрабатывает, производит и распространяет художественные фильмы, телевидение, игры и другой контент в различных физических и цифровых форматах по всему миру. Доля выручки — 17%.

Latin America – обеспечивает развлекательные и беспроводные услуги, реализует оборудование и спутниковые технологии в Латинской Америке и Мексике. Доля выручки — 3%.

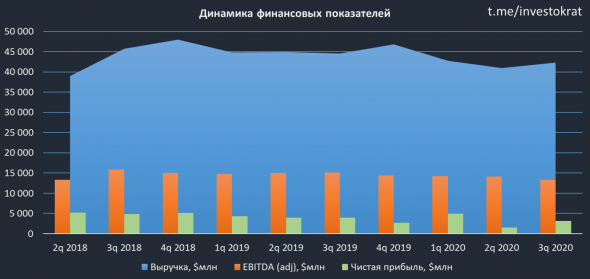

Результаты 3 квартала:

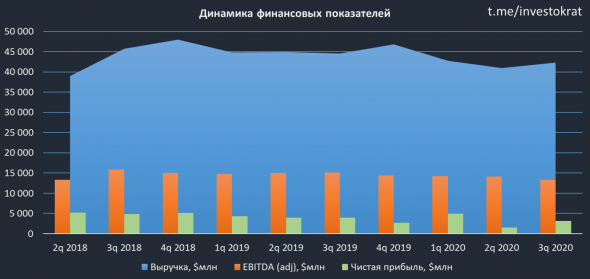

Выручка снизилась на (5,1% г/г) до $42,3 млрд.

EBITDA снизилась на (11,8% г/г) до $13,3 млрд.

EPS снизилась на (20% г/г) до $0,76.

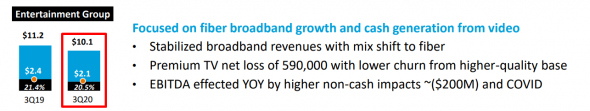

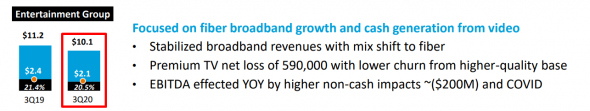

В сегменте Communication мобильные сервисы и беспроводная связь чувствуют себя неплохо, результаты примерно сопоставимы с прошлогодними, а вот развлекательные сервисы (Premium TV) потеряли ($1,1 млрд) выручки, негативная динамика и операционных показателей, пользователи отказываются от услуг платного ТВ. Подписчики этого направления уходят ежемесячно сотнями тысяч на протяжении последних пары лет, а доля сегмента в общей выручке, составляет около 25%, что прискорбно.

Вторым «антидрайвером» в этом году стал сегмент WarnerMedia, выручка которого снизилась на ($1,6 млрд), EBITDA на ($1,1 млрд). Главным фактором снижения показателей в данном сегменте менеджмент считает Covid-19.

Пока компании не везет с ее развлекательными направлениями, не лучшие времена сейчас, учитывая то, что Time Warner купили совсем недавно и за него компания отвалила более $100 млрд. Бизнес перспективный, спору нет, просто не то время и не то место, как говорится. Если представить, что ситуация через год-два наладится, появится вакцина и о локдаунах все забудут, то это может вернуть интерес инвесторов к этому стагнирующему динозавру.

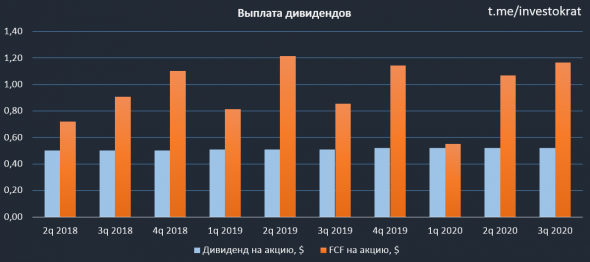

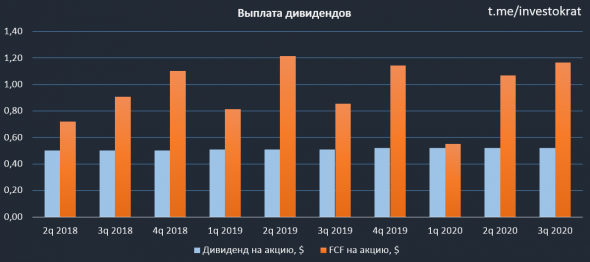

Компания платит около 50% от FCF на дивиденды, которые ежегодно растут. По планам, за 2020 FCF должен составить $26 млрд, а выплата дивидендов будет также около 50%.

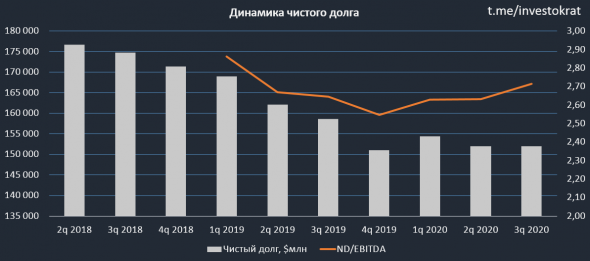

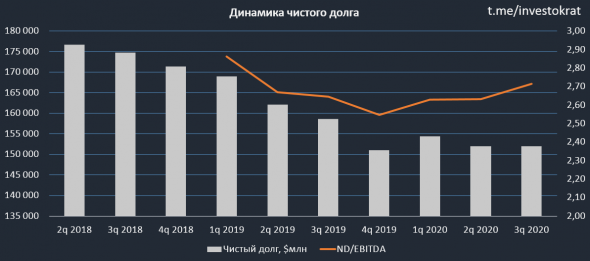

Что меня привлекает в данной компании — это размер дивидендов, по итогам года они составят $2,09 или ДД к текущей цене акции будет 7,7% в долларах (в долларах, Карл). Одновременно с такими выплатами, свободного денежного потока хватает и на гашение долга, в моменте ND/EBITDA = 2,66, сумма долга ежеквартально снижается.

Нужно смотреть и на обратную сторону монеты, с максимумов конца 2016 года цена акции упала на (37%), что нивелирует весь эффект от выплаченных дивидендов тех периодов. С другой стороны, акции сейчас торгуются на исторических минимумах, ниже падать уже некуда, FCF у компании стабильный и перекрывает размер выплаты дивидендов с запасом. Как минимум, в ближайшее время компании точно ничего не угрожает.

Я планомерно подбираю акции компании в доходную часть портфеля, средняя цена сейчас около $28, все, что ниже $30 весьма интересно на долгосрок, особенно с учетом высоких дивидендов в период низких ставок в том числе и в РФ. Для меня это защитный, относительно стабильный актив, с защитой от девальвации, понятным бизнесом и неплохим финансовым положением, 10% в портфеле иностранных активов выделил данной компании.

Не является индивидуальной инвестиционной рекомендацией!

Не является индивидуальной инвестиционной рекомендацией!

Следить за всеми моими обзорами можете здесь: Telegram, Смартлаб, Вконтакте

Напомню, бизнес компании делится на 3 крупных сегмента:

Communications (связь) – обеспечивает беспроводные и проводные телекоммуникационные, видео и широкополосные услуги для потребителей, расположенных в США и в некоторых других странах. Доля выручки — 80%.

WarnerMedia – разрабатывает, производит и распространяет художественные фильмы, телевидение, игры и другой контент в различных физических и цифровых форматах по всему миру. Доля выручки — 17%.

Latin America – обеспечивает развлекательные и беспроводные услуги, реализует оборудование и спутниковые технологии в Латинской Америке и Мексике. Доля выручки — 3%.

Результаты 3 квартала:

Выручка снизилась на (5,1% г/г) до $42,3 млрд.

EBITDA снизилась на (11,8% г/г) до $13,3 млрд.

EPS снизилась на (20% г/г) до $0,76.

В сегменте Communication мобильные сервисы и беспроводная связь чувствуют себя неплохо, результаты примерно сопоставимы с прошлогодними, а вот развлекательные сервисы (Premium TV) потеряли ($1,1 млрд) выручки, негативная динамика и операционных показателей, пользователи отказываются от услуг платного ТВ. Подписчики этого направления уходят ежемесячно сотнями тысяч на протяжении последних пары лет, а доля сегмента в общей выручке, составляет около 25%, что прискорбно.

Вторым «антидрайвером» в этом году стал сегмент WarnerMedia, выручка которого снизилась на ($1,6 млрд), EBITDA на ($1,1 млрд). Главным фактором снижения показателей в данном сегменте менеджмент считает Covid-19.

Пока компании не везет с ее развлекательными направлениями, не лучшие времена сейчас, учитывая то, что Time Warner купили совсем недавно и за него компания отвалила более $100 млрд. Бизнес перспективный, спору нет, просто не то время и не то место, как говорится. Если представить, что ситуация через год-два наладится, появится вакцина и о локдаунах все забудут, то это может вернуть интерес инвесторов к этому стагнирующему динозавру.

Компания платит около 50% от FCF на дивиденды, которые ежегодно растут. По планам, за 2020 FCF должен составить $26 млрд, а выплата дивидендов будет также около 50%.

Что меня привлекает в данной компании — это размер дивидендов, по итогам года они составят $2,09 или ДД к текущей цене акции будет 7,7% в долларах (в долларах, Карл). Одновременно с такими выплатами, свободного денежного потока хватает и на гашение долга, в моменте ND/EBITDA = 2,66, сумма долга ежеквартально снижается.

Нужно смотреть и на обратную сторону монеты, с максимумов конца 2016 года цена акции упала на (37%), что нивелирует весь эффект от выплаченных дивидендов тех периодов. С другой стороны, акции сейчас торгуются на исторических минимумах, ниже падать уже некуда, FCF у компании стабильный и перекрывает размер выплаты дивидендов с запасом. Как минимум, в ближайшее время компании точно ничего не угрожает.

Я планомерно подбираю акции компании в доходную часть портфеля, средняя цена сейчас около $28, все, что ниже $30 весьма интересно на долгосрок, особенно с учетом высоких дивидендов в период низких ставок в том числе и в РФ. Для меня это защитный, относительно стабильный актив, с защитой от девальвации, понятным бизнесом и неплохим финансовым положением, 10% в портфеле иностранных активов выделил данной компании.

Не является индивидуальной инвестиционной рекомендацией!

Не является индивидуальной инвестиционной рекомендацией!Следить за всеми моими обзорами можете здесь: Telegram, Смартлаб, Вконтакте

Читайте на SMART-LAB:

На чьих обязательствах держится рынок облигаций

Российский долговой рынок вырос на 20% за прошлый год. Доля облигаций в портфелях частных инвесторов увеличилась до максимума с конца 2020 года — 40,6% в третьем квартале 2025 года.

06.03.2026

Итоги первичных размещений ВДО и некоторых розничных выпусков на 6 марта 2026 г.

Следите за нашими новостями в удобном формате: Telegram , Youtube , RuTube, Smart-lab , ВКонтакте , Сайт

06.03.2026

💻 Хватит гуглить про недопустимые события

Мы часто говорим о недопустимых событиях. Только в этом канале упоминали их в 42 (!) постах за последние несколько лет. И каждый раз старались объяснить вам, что это такое. Например, как-то...

06.03.2026

Нефтяной срез: выпуск №8. Перекрытие Ормузского пролива + рост цен на нефть против слабых отчетов за 4-й квартал 2025 и 1-й квартал 2026? Ищем лучших в все еще слабом секторе

Продолжаю выпускать рубрику — Нефтяной срез. Цель: отслеживать важные бенчмарки в нефтяной отрасли, чтобы понимать куда дует ветер. Прошлый пост: smart-lab.ru/mobile/topic/1229385/

Почему...

05.03.2026

Тем более сейчас, когда стоимостное инвестирование уже второе десятилетие проигрывает растущему «дорогому». На фоне сложившейся реальности постоянного снижения ставки.