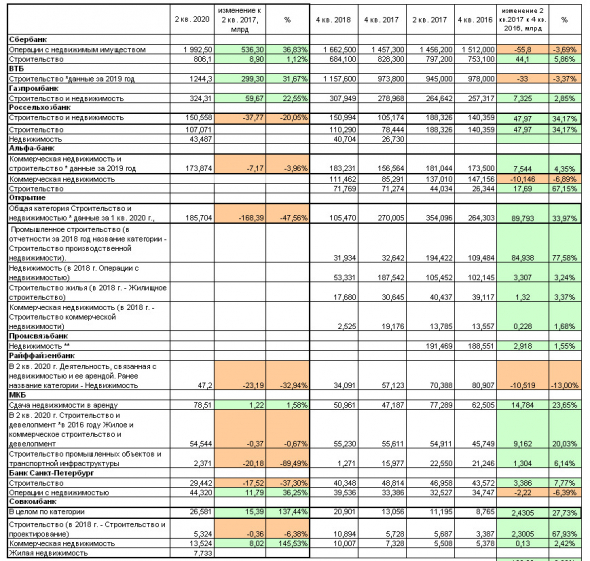

Корпоративный кредитный портфель банков в строительстве. Что изменилось с 2017 года?

Три года назад у меня был пост про задолженность в строительстве/недвижимости. Время от времени продолжаю посматривать на то, что там происходит. Тогда, три года назад, был вопрос, кто уйдет первый: падишах или ишак (застройщики или банки). Первые стали всплывать банки. С того момента 3 банка из 11 из списка сильно поплохели (возможно, что это просто совпадение). Видно, что за прошедшие три года те банки, которые сильно нарастили задолженность к 2-му кварталу 2017 года, либо существенно снизили задолженность в строительстве/недвижимости к 2020 году (по некоторым банкам приведены цифры за 2019 год), либо попали под санацию, за исключением Совкомбанка, который продолжил наращивать кредитный портфель в этой категории. По Промсвязьбанку перестали публиковать цифры (Информация о концентрации чистой ссудной задолженности по отраслям экономики и географическим регионам Группой не раскрывается в соответствии с постановлением Правительства Российской Федерации от «4» апреля 2019 г. №400).

За это время с московского рынка ушел / был выведен крупный застройщик Урбан Групп.

На приведенный список банков приходится около 85% всей задолженности в строительстве/недвижимости (без учета Промсвязьбанка; 5160,31 млрд из 6069,67 млрд), в 2017 году на них приходилось примерно 74%. На первую двойку банков Сбербанк и ВТБ приходится 66%, в 2017 году – 63%. С 2017 года оба этих банка существенно нарастили кредитный портфель в категории строительство/недвижимость, +24% и 31% соответственно.

Общая кредитная задолженность в категории «строительство» не растет и понемногу снижается, в категории «операции с недвижимым имуществом, аренда и предоставление услуг» рост продолжается высокими темпами (в 2017 году, видимо, часть задолженности было перекинуто из категории «строительство» в категорию «операции с недвижимым имуществом…»). Бетонные уродцы продолжают строится, а застройщики выходить на IPO.

При этом просроченная задолженность продолжает оставаться на высоком уровне, в категории строительство доля просроченной задолженности составляет 19,86%, в категории операции с недвижимым имуществом – 8,49% (при стремительном росте самой задолженности). Таким образом в приведенном списке из 11 банков продолжают концентрироваться риски.

История Сбербанка и одного цементного клиента (https://www.rbc.ru/business/04/09/2020/5f50f0779a794707e6d03472) показывает, что есть вероятность концентрации рисков (кстати говоря, в статистике ЦБ по просрочке никак не отразилась эта история с клиентом, потому что тут в основном статистика по юридическим лицам-резидентам). Помимо самих застройщиков, поставщиков цемента, есть еще какие-нибудь арматурщики, оконщики и другие поставщики и с другой стороны есть клиенты – ипотечники.

О просрочке в целом во время ковида см.пост Sergio Fedosoni https://smart-lab.ru/blog/649984.php.