Какой главный тренд на рынке ожидается в ближайшие годы?

Многие слышали про такие тренды как e-commerce, 5G, green energy и иже с ними. Во многом, это уже отыгранные тренды, и риска местами больше, чем потенциала для прибыли. Но это скорее нарративы, о которых я писал ранее, и на роль главного тренда явно не тянут.

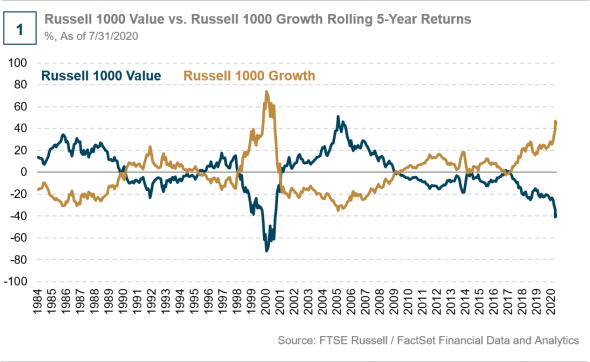

Тренд, о котором я хотел бы поговорить, это взаимосвязь между различными классами акций, а именно между акциями роста (growth) и акциями стоимости (value).

Эту тему я неоднократно затрагивал ранее, и объяснял, почему акции роста чувствовали себя лучше в последние 10 лет, хотя до этого всегда проигрывали акциям стоимости в долгосрочном плане.сли коротко, то все дело в ставке дисконтирования будущих потоков. Работает это следующим образом, допустим, компания обещает зарабатывать через 10 лет миллиард долларов в год, а сейчас не зарабатывает ничего. Чтобы понять, сколько это компания будет стоить, в теории, мы должны взять все будущие денежные потоки, продисконтировать их и сложить, таким образом, получив справедливую стоимость компании.

Ставка дисконтирования состоит из: рисков компании + стоимости денег + инфляции. Если раньше у вас последние два параметра были 2-4%, то сейчас они оба около нуля.

И разница в оценках компаний, которые мы из-за этого получаем, огромная. Возьмем упомянутую выше компанию с 0 прибыли сейчас и с миллиардом через 10 лет, и посчитаем вклад этой прибыли в стоимость компании сейчас, и раньше, когда ставки были выше, и была инфляция.

Сейчас

3%+0+0 = 1.03

$1млрд/(1.03)*10 = $740млн

Раньше

3%+4%+3% =1.1

$1млрд/(1.1)*10 = $380млн

Как видно из этого гипотетического примера, разница значительная. И последние 10 лет мы наблюдали, как стоимость денег падала, снижалась инфляция, и все это увеличивало вклад будущих денежных потоков в текущую стоимость компаний.

Что такое акции роста? Это акции, которые обещают много, но завтра. А акции стоимости, это акции, у которых завтра под вопросом, но сегодня все более-менее. А это значит, что выше описанные тренды способствовали росту оценочной стоимости именно акций роста, не оказывая никакого существенного влияния на акции стоимости.

И очевидно, что бесконечно так продолжаться не может. Рано или поздно эти тенденции начнут отыгрываться назад, начнет расти инфляция, а вслед за ней и ставки. Конечно, ставки 5% ждать не стоит, но вполне реально вновь увидеть 1-2%, что с текущего нуля, также создаст значительный потенциал для перерасчета моделей, и как следствие, смены лидера в этой “классовой борьбе”.

Больше полезного контента по инвестициям и финансовым рынкам, читайте в моем Telegram канале.

Последние же события в Насдаке — не более чем хайп в пузыре адептов Робингуда. И если в стоимости просадку можно пересидеть, то в дот коме сильно навряд ли.

ИМХО, имеем дело с новой тюльпаноманией, за что «частные инвесторы» ответят довольно скоро...

Что не мешает кататься на волнах страха и жадности тем, кто в теме…