НЛМК. Разбор фин. отчета за 3 кв. и 9 месяцев

Вышел отчет по МСФО за 3 квартал, но мы попробуем оценить результаты за 9 месяцев в целом.

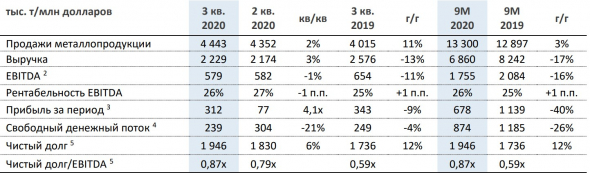

Выручка снизилась на (17% г/г) до $6,9 млрд. Негативным фактором стали более низкие цены на продукцию по сравнению с прошлым годом и рост реализации полуфабрикатов.

EBITDA снизилась на (16% г/г) до $1,8 млрд. Рентабельность EBITDA составила 26%.

Чистая прибыль снизилась на (40% г/г) до $678 млн. На чистую прибыль оказали влияния бумажные списания во 2 квартале в том числе.

Свободный денежный поток снизился на (26% г/г) до $874 млн.

Чистый долг подрос на 12% г/г до $1,9 млрд.

Финансовые показатели ожидаемо оказались хуже предыдущего года, низкие цены на сталь стали основной причиной снижения. Вытянул показатели внутренний рынок, на котором начал восстанавливаться спрос.

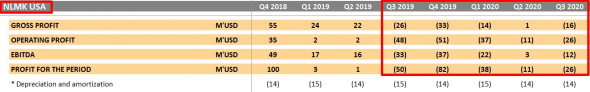

Анализируя динамику показателей последних лет все отчетливее видно, что зарубежные активы превращаются в «пассивы», как сказал бы Кийосаки. Когда цены на сталь были высокие, а на руду и кокс относительно низкие, то зарубежные активы генерировали небольшой денежный поток, но последние 2 года бизнес в США и Европе убыточен на операционном уровне, что негативно влияет на общие показатели группы.

В этот момент вспоминается Северсталь, которая скинула все зарубежные активы еще в 2014 году.

Доля выручки от зарубежных активов и совместных предприятий составляет около 20% по итогам 3 кв. в общей выручке, при этом, совокупный убыток от операционной деятельности составил около $80 млн.

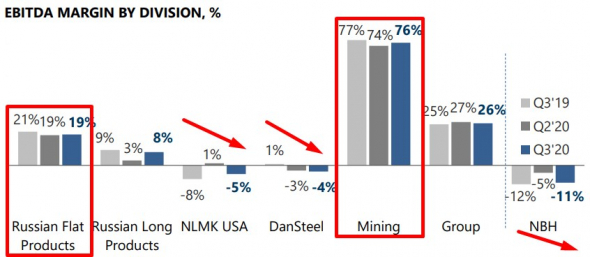

Самым маржинальным сегментом стала добыча и переработка, в первую очередь из-за роста цен на сырье. Рентабельность EBITDA близка к 80% по итогам 3 квартала.

В этот момент начинаешь ценить вертикально интегрированные компании, которые полностью или почти полностью обеспечены собственным сырьем.

Мультипликаторы:

ND/EBITDA = 0,87;

EV/EBITDA = 7,5

По мультипликаторам компания оценена чуть выше своих средних значений, долговая нагрузка остается в пределах нормы, даже несмотря на то, что долг немного нарастили.

Совет директоров рекомендовал утвердить дивиденды за 3 кв. 2020 г. в размере 6,43 руб./акцию. Эта сумма превышает свободный денежный поток, но пока ND/EBITDA <1 они могут это делать.

В целом отчет нейтральный, никаких прорывов нет, высокие дивиденды позитивно отразятся на капитализации, но негативно на долговой нагрузке. С другой стороны, пока ставки низкие и стоимость обслуживания долга относительно небольшая, это не так критично.

Я продолжаю оставаться акционером Севесртали, разменивать на другие активы пока не планирую. Возможно, возьму спекулятивно ММК ниже 32 рублей, если его выкинут из индекса, а все к этому и идет. В остальном пока Северсталь мне нравится больше остальных.

Не является индивидуальной инвестиционной рекомендацией.

Не является индивидуальной инвестиционной рекомендацией.

Моя группа ВКонтакте - ИнвестократЪ

Мой Telegram-канал — ИнвестократЪ

Technotrade22 октября 2020, 08:46Чтобы там не было, в этом году давался уникальный шанс в марте войти в акции по 100 рублей и получать сейчас 15% годовых дивами ))) кто не воспользовался — сам виноват )0

Technotrade22 октября 2020, 08:46Чтобы там не было, в этом году давался уникальный шанс в марте войти в акции по 100 рублей и получать сейчас 15% годовых дивами ))) кто не воспользовался — сам виноват )0 shapoklyak22 октября 2020, 09:43Спасибо, очень хорошо все преподнесли.+1

shapoklyak22 октября 2020, 09:43Спасибо, очень хорошо все преподнесли.+1