Когда покупать жилую недвижимость?

Есть желание разобраться, что происходит с ценами на рынке жилой недвижимости, и когда будет оптимальный момент для покупки. К сожалению, не смог найти ни одного толкового эксперта по недвижимости, чьи прогнозы более-менее сбывались бы. Приходится разбираться самому. Не судите строго, я дилетант в этой сфере деятельности, просто пытаюсь ковыряться в цифрах. Основной источник данных — сайт ЦБ РФ.

Первым делом определяем объем рынка. Общий годовой объем новостроек за 2019 год составил 5,14 трлн. руб. Объем ипотечного кредитования за 2019 год составил 2,85 трлн. руб. Очевидно, что ипотека остаётся главным движущим фактором в динамике цен на недвижимость.

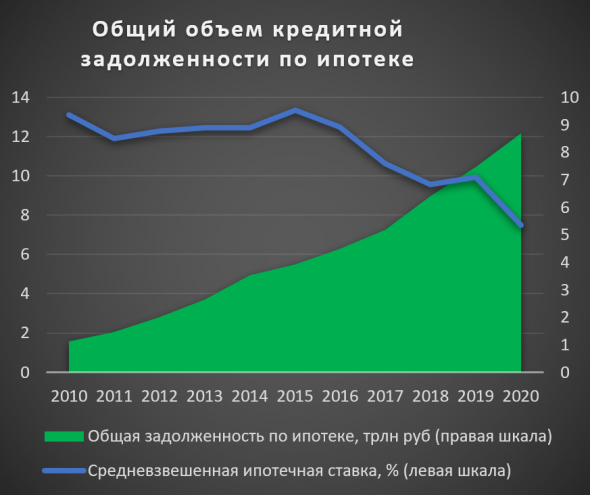

Что же происходит с ипотекой? Давайте посмотрим на цифры статистики.

Общий объем выданных ипотечных кредитов почти каждый год растёт. Провалы были только в 2009, 2015 и 2019 году, что, кстати, соответствует годам, следующим за очередными пиками девальвации рубля.

Средний срок выданного ипотечного кредита заметно растёт. Это вносит свой вклад в рост общей кредитной задолженности. Но, судя по всему, тут мы скоро упремся в потолок. Нельзя увеличивать срок бесконечно.

Год |

Срок ипотечного кредита, лет |

2013 |

14,7 |

2014 |

14,8 |

2015 |

15,2 |

2016 |

15,4 |

2017 |

15,6 |

2018 |

16,7 |

2019 |

18,2 |

Закредитованность населения по ипотеке остаётся на очень низком уровне. Задолженность по ипотеке на конец 2019 года составила 7,4 трлн руб., что составляет 6,7% ВВП. Для сравнения в США задолженность по ипотеке составляет 43,8% от ВВП ( $9,41 трлн., при ВВП в 21,5 трлн. долл).

Динамика роста задолженности по ипотечным жилищным кредитам к ВВП

Дата |

ВВП, млрд руб. |

Задолженность по ипотечным жилищным кредитам, млн руб. |

Доля задолженности по ипотечным жилищным кредитам к ВВП, % |

01.01.21 (прогноз) |

104 500 (прогноз) |

8 700 000 (прогноз) |

8,3 (прогноз) |

01.01.20 |

110 046 |

7 470 185 |

6,8 |

01.01.19 |

103 627 |

6 410 409 |

6,2 |

01.01.18 |

92 082 |

5 187 462 |

5,6 |

01.01.17 |

85 881 |

4 493 155 |

5,2 |

01.01.16 |

80 413 |

3 920 442 |

4,9 |

01.01.15 |

77 893 |

3 528 379 |

4,5 |

01.01.14 |

66 194 |

2 648 859 |

4,0 |

01.01.13 |

62 147 |

1 997 204 |

3,2 |

01.01.12 |

55 967 |

1 478 982 |

2,7 |

01.01.11 |

46 309 |

1 129 373 |

2,5 |

01.01.10 |

38 807 |

1 010 889 |

2,6 |

01.01.09 |

41 277 |

1 070 329 |

2,6 |

01.01.08 |

33 248 |

611 212 |

1,8 |

01.01.07 |

26 904 |

233 897 |

0,9 |

01.01.06 |

21 625 |

52 789 |

0,2 |

01.01.05 |

17 048 |

17 772 |

0,1 |

Средняя ставка по ипотеке долгое время болталась на уровне 12-13% и только последние три года заметно снижается. Скорее всего, дальнейший потенциал снижения ставки исчерпан, и вполне вероятно, что через год мы увидим рост ключевой ставки ЦБ, а за ней и средней ставки по ипотеке.

Год |

Средневзвешенная ставка по выданным ипотечным жилищным кредитам (данные с сайта fedstat.ru), % |

2010 |

13,10 |

2011 |

11,90 |

2012 |

12,29 |

2013 |

12,44 |

2014 |

12,45 |

2015 |

13,33 |

2016 |

12,48 |

2017 |

10,64 |

2018 |

9,56 |

2019 |

9,94 |

Важный вопрос — как ставка по ипотечным кредитам влияет на объем выдаваемых кредитов. Здравая логика говорит, что чем меньше ставка, тем выше объем кредитов. Статистика это подтверждает.

Общий объем кредитной задолженности по жилищной ипотеке растёт почти линейно. Думаю, такой линейный рост мы будем наблюдать ещё несколько лет. Пока население в основном набирает ипотеку, сроки погашения велики, и заметное влияние погашения кредитов мы увидим только с середины 20-х годов.

Важный индикатор здоровья ипотечного кредитования — доля просроченной задолженности. И вот тут нас ждут удивительные цифры. В абсолютном выражении просроченная задолженность постоянно растёт, но относительно общего объема ипотечной задолженности она даже уменьшается и сейчас составляет всего 0,8%. Для сравнения в 2018 этот показатель был равен 1,0%, в 2019 — 0,9%.

Субсидирование льготной ипотеки — ещё один драйвер роста цен на жильё. В 2020 году это субсидирование обойдётся бюджету РФ примерно в 40 млрд руб. Смысл в дальнейшем продлении льготной ипотеки я не вижу. Застройщики в шоколаде, все планы продаж перевыполнены, цены растут, отрасль в порядке.

Пока можно сделать вывод, что вряд ли стоит ждать каких-то тектонических изменений в жилищной ипотеке. Многие эксперты говорят о перегреве ипотеки и возрастающем риске неплатежей. Я пока таких тенденций не заметил.

Что ещё влияет на цены на рынке недвижимости? В этом году очень сильно упали ставки по банковским вкладам. Много голосов звучало с гипотезой, что часть денег со вкладов перетечёт на фондовый рынок и недвижку. И это кажется логичным. Но данные ЦБ нам говорят, что общий объём вкладов населения почти не изменился. Рублёвые вклады остались примерно на прежнем уровне в 25,5 трлн руб. Валютные вклады в рублёвом выражении выросли примерно на 10% с 5,98 до 6,57 трлн руб., но мы понимаем, что рост произошел за счёт падения курса рубля. Фактически же по моим прикидкам с валютных вкладов ушло денег примерно на 420 млн. руб. Думаю, если не будет резкой девальвации рубля (а я думаю, что не будет) в следующем году влияние это фактора уменьшится. В любом случае, денежного цунами со вкладов мы не видим.

Реальные доходы населения в 2020 году резко просели. Пока непонятно, как быстро они вернутся к прежним уровням. Вероятно, пока люди ещё имеют некоторый жирок, поэтому мы не видим роста просрочки по ипотечным платежам.

Реальные доходы населения, данные федеральной службы государственной статистики

2018 год |

2019 год |

2020 год |

|||||||||

I кв |

II кв |

III кв |

IV кв |

год |

I кв |

II кв |

III кв |

IV кв |

год |

I кв |

II кв |

102,0 |

101,1 |

100,8 |

100,5 |

101,1 |

99,3 |

101,5 |

103,5 |

102,3 |

101,7 |

102,1 |

92,3 |

Демография

На конец 90-х и начало 00-х приходится дно демографической ямы. На рынке труда и недвижимости влияние этой демографической ямы начнёт ощущаться именно сейчас. Число активных молодых людей, покупающих и арендующих недвижимость, будет заметно снижаться. Это минус для рынка недвижимости.

Рынок аренды жилой недвижимости

Ситуация на рынке аренды квартир — ещё один фактор, влияющий на цены жилой недвижимости. Не секрет, что многие покупают квартиры в инвестиционных целях. Средний срок окупаемости московской квартиры экономкласса до ковида составлял примерно 18 лет, а доходность находилась на уровне 4–7% годовых (данные агентства «МИЭЛЬ-Аренда»). Сейчас цены на рынке аренды сильно просели, и скорее всего вряд ли быстро восстановятся. Во-первых, предложение на рынке аренды постоянно растёт, а спрос как минимум не растёт. Во-вторых, из-за пандемии многие компании перешли на онлайн режим работы. И уже очевидно, что многим это даже понравилось. Поэтому часть бывших арендаторов так и останутся работать в своих родных городах.

Арендный бизнес — совсем нелёгкий, как кажется на первый взгляд. Поэтому новые рантье, хлебнув проблем и столкнувшись с очень низкой доходностью, начнут выходить из недвижимости.

Первичка и вторичка – разные рынки

Интересно, что в этом году первичный и вторичный рынки недвижимости показали разную динамику цен. Первичка росла заметно сильнее. С отменой льготной ипотеки эта разница станет меньше.

Когда покупать?

Анализируя график рублевых цен на недвижимость, можно заметить, что цены постоянно растут почти по линейной зависимости. Пики цен соответствуют моментам резкой девальвации рубля и паническим покупкам. Отсюда делаем вывод, что покупать можно в любое время, но только не в период ажиотажных всплесков спроса. В 2020 году мы тоже наблюдали заметное падение курса рубля и ажиотаж на рынке недвижимости. В первой половине 2021 года цены должны вернуться к линии тренда. На мой взгляд, хорошее время для покупки будет в конце 2021, начале 2022 года. Если только не произойдёт каких-то чрезвычайных событий.

А так уточни на что покупать, менять и т.п. в чем сейчас деньги если есть? )

Что с ней делать будешь?

Куча факторов...

Опять же цены растут в РУБЛЯЯЯЯЯЯЯЯЯЯЯЯХ :( а не в деньгах…

По идее если это повторение 2014-2015 то в рублях потом ценник пойдёт вниз, но у нас могут ипотеку под «0%» сделать в итоге что бы спасти свои компании… и тогда да ценник будет некисло так дуться.

профессиональный такой дилетант.

:)

Интерсно смотрится график рождаемости. У нас вроде стабильность и благоденствие. Народ всему верит и голосует как надо. Вот только детей не рожает. Как то слабо верит, паршивый такой народец, себе на уме :)

забавно, что абсолютное большинство берущих сейчас ипотеку совершенно не понимают, что рефинансировать цену самой взятой недвиги вниз невозможно. фактически лучше брать недвигу тогда, когда ипотека дорогая, т.е. низкий спрос и низкая цена на недвигу — потом рефинансировать саму ипотеку можно.

текущим новым ипотечникам ещё предстоит сильно удивиться, когда их кредитный актив будет падать в цене.