Обувь России, как пример плохой инвестиции

Обувь России — федеральная компания fashion-ритейла. Занимает розничной торговлей обувью, аксессуарами и сопутствующими товарами. Компания насчитывает более 700 магазинов в 232 городах России.

Среди инвесторов не так популярна. Основной ажиотаж наблюдался после заявлений руководства о намерении провести допэмиссию акций по цене намного выше текущей. Сама допэмиссия негативный момент. В первую очередь это размытие долей, что приводит к уменьшению доходности акционеров и уменьшению дивидендной доходности на одну акцию.

Компанию нельзя назвать защитным активом. В период пандемии магазины были закрыты. Это повлекло падение доходов, а снижение покупательской способности негативно влияет на результаты компании.

За первое полугодие 2020 года выручка упала на 26,4% до 4 млрд рублей. Операционные расходы остались на уровне прошлого года, а финансовые расходы, в виде процентов по кредиту, наоборот выросли. Также компания сформировала резерв по ожидаемым кредитным убыткам в сумме 0,4 млрд рублей. Все это привело к убытку за полугодие в размере 0,31 млрд рублей, против прибыли годом ранее.

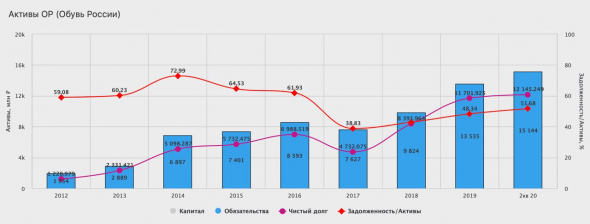

Долговая нагрузка растет 4 год подряд. Чистый долг на конец второго квартала составил 12,2 млрд рублей, а NetDebt/EBITDA = 1,99. К тому же компания платит низкие дивиденды. Предельная доходность за 2018 год составила 4%, а за 2019 год дивиденды не выплачивались.

Вышеуказанное заставляет негативно воспринимать дальнейшие перспективы компании. Апсайдов и драйверов роста я не вижу. Допэмиссия создаст навес неопределенности, в свете которого заходить в акции крайне опасно. От покупок я воздерживаюсь, предпочитая покупать другие понятные и прибыльные бизнесы.

*Не является индивидуальной инвестиционной рекомендацией.

Моя группа ВКонтакте - ИнвестТема

Мой Telegram-канал — ИнвестТема

Seroja22 сентября 2020, 10:56Доп эмиссии у многих, не первая и не последняя: Русгидро, Аэрофлот, ВТБ. Теперь и Обувь России встала в один ряд с уважаемыми компаниями.+1

Seroja22 сентября 2020, 10:56Доп эмиссии у многих, не первая и не последняя: Русгидро, Аэрофлот, ВТБ. Теперь и Обувь России встала в один ряд с уважаемыми компаниями.+1 Григорий22 сентября 2020, 10:58Спешите с выводами.+2

Григорий22 сентября 2020, 10:58Спешите с выводами.+2 מיכאל22 сентября 2020, 11:03"Вышеуказанное заставляет негативно воспринимать дальнейшие"- и так в основном по всем российским компаниям… когда еще будет более приятная точка входа по бумагам… когда на улицах льется кровь пандемии а когда будет хорошо то бумаги будут совсем по другим ценам… премия за риск.0

מיכאל22 сентября 2020, 11:03"Вышеуказанное заставляет негативно воспринимать дальнейшие"- и так в основном по всем российским компаниям… когда еще будет более приятная точка входа по бумагам… когда на улицах льется кровь пандемии а когда будет хорошо то бумаги будут совсем по другим ценам… премия за риск.0 Longman22 сентября 2020, 11:14Только на задергах можно поспекулировать, а так безперспективняк0

Longman22 сентября 2020, 11:14Только на задергах можно поспекулировать, а так безперспективняк0