Для чего нужен портфель и для чего нужна диверсификация?

В этом тексте я постараюсь раскрыть эту проблему с точки зрения практического применения. Все вы слышали о важности диверсификации и важности создания инвестиционного портфеля. Но далеко не все, кто об этом говорит, дают пояснение, для чего эти вещи нужны. И происходит как в детстве, когда родители говорят учись, не общайся с дурной компанией, правильно кушай, но важность этих советов осознается уже значительно позже.

Итак, первое, что мы должны понять, для чего мы инвестируем. Казалось бы, очень странный вопрос, ведь ответ так прост – заработать деньги. Но проблема в том, что инвестиционный процесс и уж тем более финансовые рынки, далеки от характеристик печатной машинки. 0% риска и 30% годовых прибыли стабильно – существуют только в рекламных проспектах компаний, куда ваши деньги отправляются в один конец. Правильный ответ на вопрос заключается в приумножении капитала и в создании определенной суммы.

Второе, что нам нужно, это понимание, каким образом мы можем этих целей достичь. Вот тут перед нами и открываются финансовые рынки, с огромным набором возможностей и различных инструментов. Каждый из инструментов обещает разный уровень доходности с разным уровнем риска.

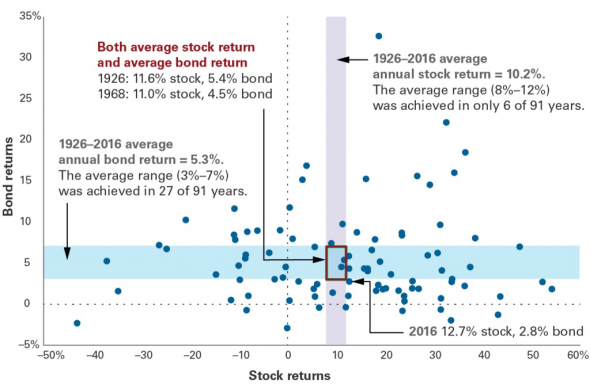

Третье, и самое важно в этом вопросе, это горизонт, с которым мы инвестируем. В лучшем случае наш горизонт это 15-20 лет, а зачастую горизонт значительно меньше. И в этом кроется главная проблема, что средние доходности инвестиционных инструментов, это средние за очень длинный промежуток времени. И если считать периодами в 10 лет, то результаты будут сильно отличаться от средних значений. На таком отрезке вы сможете получить как супер выдающиеся результаты, так и убыток в несколько десятков процентов.

Четвертое, это вводные, с которыми нам нужно работать:

- Мы не знаем будущего

- У нас ограниченный горизонт инвестирования

- У нас есть потребность в ликвидности

Первые два пункта, думаю, понятны, а вот потребность ликвидности, зачастую недооценивается. Предположим, вы зашли на рынок в 2001 году, а деньги вам понадобились, причем срочно, в конце 2008 года. Или в марте этого года вам срочно стали нужны деньги для того, чтобы спасти свой бизнес. Волатильность в 40-50%, это явно не то чего бы вам хотелось в эти периоды.

Вывод. Т.к. мы не знаем будущего, у нас ограниченный горизонт инвестирования, чтобы полагаться на средние значения инструментов, а также потому, что у нас есть потребность в ликвидности своих инвестиций (она есть далеко не всегда, но это уже другая тема, и больше касается HNWI), мы должны строить инвестиционный портфель, диверсифицируя свой капитал.

P.S.: недавно кто-то написал, что диверсификация это путь медленной потери денег, когда ты не понимаешь, во что и почему ты инвестируешь. Чтобы для вас эта цитата не стала правдой, получайте знания, или пользуйтесь услугами профессионалов.

Авторский Telegram канал по инвестициям

Психологически нельзя ставить себя в зависимость от одной компании — одного индекса.

И что значит, не знают во что инвестируют?

У меня 10 компаний в портфеле, иногда изменяются, но за каждой позицией своя идея и психологически мне комфортно