Инсайды: как проанализировать портфель ссудной задолженности

Отчасти, основных параметров оценки мы уже коснулись в первой и второй наших статьях. В этой статье рассмотрим показатели комплексно.

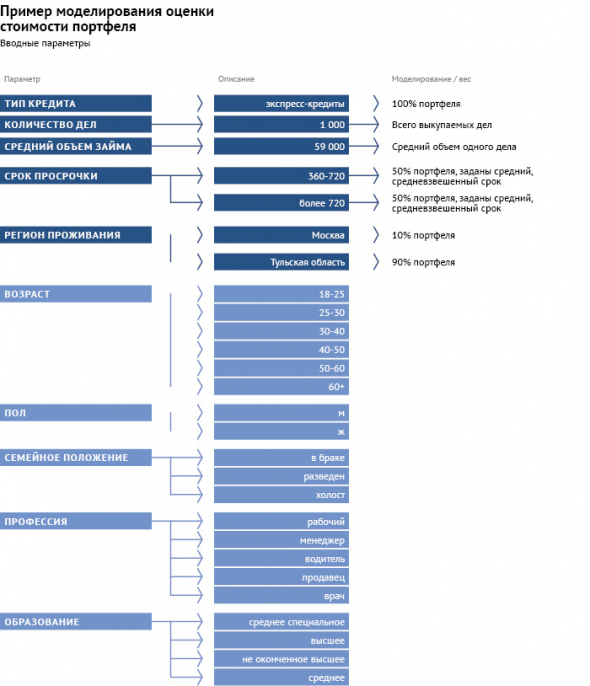

Основные параметры для оценки портфеля (его стоимости):

1. Тип кредита:

— автокредитование,

— ипотечное,

— потребительское,

— кредитные карты, экспресс-кредиты, кредит на неотложные нужды, пр.

2. Срок просрочки:

— 0-180 дней,

— 180-360 дней,

— 360-720 дней,

— свыше 720 дней.

Далее уже анализируются некие качественные параметры:

4. Регион проживания, возраст, пол, семейное положение, профессия, образование.

Часто у коллекторов есть свои наработанные базы должников по действующим отрабатываемым портфелям и при приобретении нового портфеля могут быть показаны контактные данные его должников и можно провести сверку на пересечение.

Все в совокупности позволяет оценить потенциальную стоимость портфеля и возможности взыскания.

Винтажный анализ

Это ключевой подход к измерению эффективности кредитования и прогнозирования уровня кредитных рисков.

Часто, банки и МФО предоставляют доступ к винтажному анализу приобретаемых портфелей и, безусловно, у каждого эффективного банка и МФО должен быть внедрен подобный инструмент.

В 2019 году Национальное бюро кредитных историй (НБКИ) сообщило о подобной аутсорсинговой услуге — аналитический сервис «Винтажный анализ кредитного портфеля».

Винтажный анализ представляет собой разновидность когортного анализа, когда исследование поведенческих особенностей клиентов (абонентов, заёмщиков) на протяжении их жизненного цикла подразумевает формирование групп (когорт) на основе времени их появления (период выдачи кредита, регистрации абонента и т.д.). При этом сами когорты называют винтажами или поколениями.

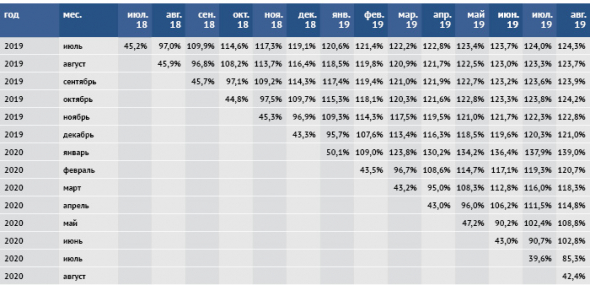

Для примера приведем винтажный анализ по возврату модельного LPD портфеля (краткосрочные займы до зарплаты) по параметру возврата процентов и тела долга:

Что показывает данная таблица?

Из выданного портфеля займов в июле 2019 года компании вернулось 46,8%, всего за три месяца компании из выданных средств собрала вместе с процентами уже 112,1%, однако затем выплаты практически прекратились и за следующие 11 месяцев собрала лишь 125,6% от выданного портфеля, т.е. доходность за 14 месяцев составила 25,6%.

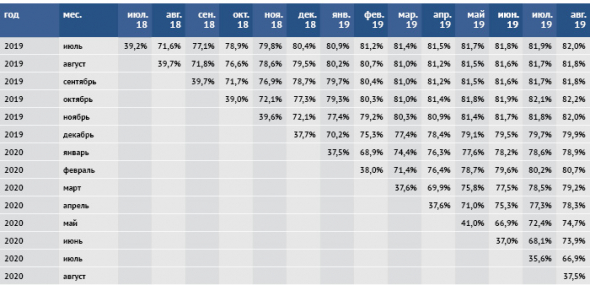

Он же без учета процентов:

Таким образом, по портфелю, выданному в июле 2019 года за 13 месяцев удалось собрать около 82% от тела долга, еще 42% составили проценты по возвращенным займам.

Если коллектор покупает в августе 2020 года просроченный портфель ссуд, который был выдан в июле 2019 года (объемом около 15%), то ожидаемый объем сбора составит не более 0,1% в месяц (или 1% в год).

Как видно из статистики, уже через 4-5 месяцев сборы по LPD портфелям обычно падают до уровня ниже 0,5%, но кредиторы, с учетом изъятых процентов, уже через три месяца снова выдают привлеченный ранее объем средств, однако в моменте без постоянной «подпитки» ликвидностью, бизнес по выдаче LPD ссуд будет каждый месяц испытывать существенное «сжатие».

Примерно на основе этих показателей и рассчитывается базовая стоимость портфеля.

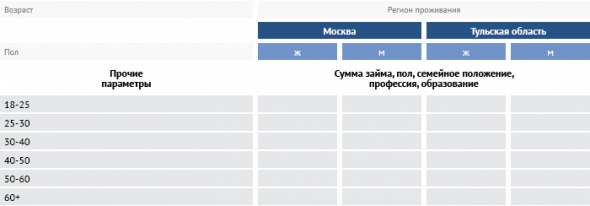

В качестве якорей можно выбрать два параметра: возраст и регион проживания

Для более точного анализа в каждой группе дополнительно включается разбивка на сумму займа, пол, семейное положение, профессию и образование.

Каждая группа получает свой весовой коэффициент и получается полная многомерная матрица кредитного портфеля — задача векторной оптимизации.

Срок просрочки — это, фактически, винтажный анализ, который задает (вместе с типом кредита) максимальный потолок стоимости.

На основе этих данных можно точно оценить возможную стоимость портфеля, факторный анализ влияния различных параметров и другую аналитику.

Например:

Алексей Перехожев, генеральный директор ООО «Форвард», рассказал, что на практике теоретические модели не всегда работают: «На хорошем растущем рынке идет конкуренция за портфели, в результате цена может отличаться от теоретической. Как в опционах: при теоретической цене 100 рублей, сделки могут проходить и по 60 и по 140, все зависит от текущей конъюнктуры и ожиданий на рынке».

В настоящее время по данным бюро кредитных историй «Эквифакс» объемы просроченной задолженности по долгам физлиц в мае-июне выросли более, чем на 100%.

В том числе по автокредитам «просрочка» увеличилась на 129%, до 517 млн рублей, объем ипотечных займов, которые не обслуживаются 30-60 дней, вырос на 125%, до 601,5 млн рублей. Просроченных кредитов наличными за два месяца стало больше на 115%: к началу их общая сумма достигла 3,474 млрд рублей.

По кредитным картам, POS-кредитам и займам МФО люди не платят еще дольше: двухзначными темпами растет просрочка 60-90 дней: по микрозаймам объем просроченной задолженности за май-июнь взлетел на 63,8%, до 3,392 млрд рублей, по кредитам на покупку товаров — на 56% (до 351,7 млн. руб.); по кредитным картам — на 51,7%, до 1,922 млрд рублей.

Речь идет о ранней просрочке, которая сигнализирует о будущих проблемах: по методике ЦБ, просроченными считаются долги, которые не обслуживают от 90 дней.

«В ближайшие месяцы просроченная задолженность будет увеличиваться как в объеме, так и в длительности, достигнув пика к концу третьего квартала. В четвертом квартале стоит ожидать традиционного списания объема неработающей задолженности банками или её продажи коллекторским агентствам», — предупреждают эксперты «Эквифакса».

На таком негативном внешнем фоне возможно ожидать снижение стоимости портфелей относительно их теоретической цены, что может положительно отразиться на бизнесе коллекторских агентств в среднесрочной перспективе.