Моя стратегия инвестирования

Всем привет, Друзья. Один из моих подписчиков задал вопрос:

Владимир, поделитесь стратегией покупок на ИИС. Заводите всю сумму в начале года (ИИС) тип А, и как осуществляете покупки — ждёте точки входа?

В этой статье я хотел бы поделиться частью своей стратегии. Боюсь для передачи полностью сути, не хватит формата одной статьи.

Я в рынке уже больше 7 лет, поэтому многие компании мне знакомы. Я разбираю их отчеты, отслеживаю новости и уже написал про них статьи. Сегодня речь пойдет о тех компаниях, в бизнесе которых я мало разбираюсь. Итак, по пунктам:

1. Выбираю интересующую меня компанию, используя сравнительную таблицу по секторам, либо запрос от подписчиков.

2. Делаю разборы отчетности по МСФО за последний период с выводами.

3. Отслеживаю корпоративные новости, изменения в дивидендной политике. Редко аналитические материалы по компании.

Если меня все устраивает, то перехожу к графику и ищу точки входа. Расставляю целевые уровни на покупку. При их достижении вхожу на 50-70% от планируемой суммы. Также определяю целевые уровни для продажи. Сразу решаю, на каких уровнях буду докупать, в случае снижения котировок.

💡Целевыми уровнями выступают предыдущие максимумы/минимумы, уровни поддержки/сопротивления, незакрытые гэпы.

❗️Замечу, что все целевые уровни я пересматриваю примерно каждые 3 месяца, когда разбираю квартальную отчетность. Они могут меняться, как в большую, так и в меньшую сторону.

💡Свою позицию рассчитываю исходя из суммы первоначального депозита, деленной на 15, где 15 — это примерное число необходимых в портфеле инструментов. Расчет позиции носит эмпирический характер, может отклоняться от среднего в разные стадии рынка, но незначительно.

Стоп-лоссы и тейк-профиты не использую. Также в своей торговле не использую кредитное плечо и не торгую в шорт. Сделки совершаю через терминал QUIK.

Моя стратегия является классическим примером активного инвестирования с упором на фундаментальный анализ. Я часто произвожу ребаланс портфеля, удерживаю позиции от 1 года и больше. Для краткосрочных спекуляций использую отдельный счет.

На многие вопросы я не могу ответить в формате статьи. Как я использую ИИС? Какой размер позиции меня устраивает? Какие компании я держу в портфеле и почему? На все эти вопросы я даю ответ в своем Telegram-канале ИнвестТема и охотно делюсь тут, на Смарт-лабе.

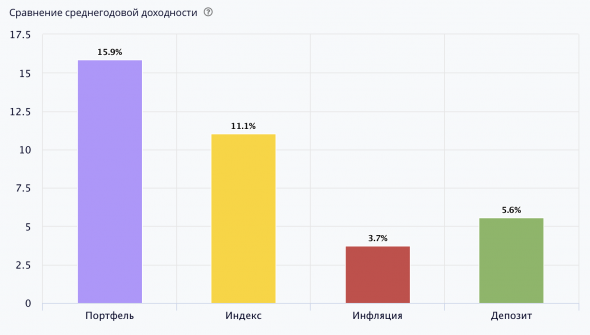

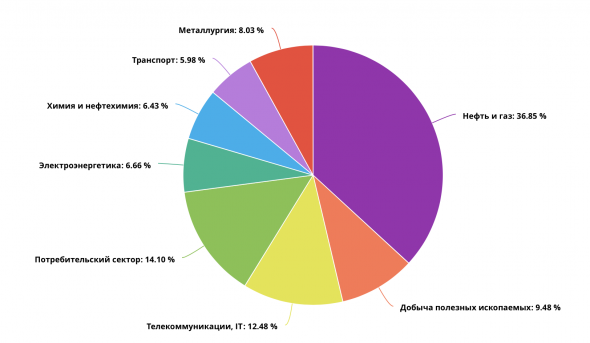

По просьбе читателя добавлю среднегодовую доходность и инфографику по секторам:

Для учета сделок и получения вот такой аналитики по портфелю использую удобный сервис Intelinvest

По промокоду: LG69G8IL3D сможете получить скидку в 20% на первую покупку

ИМХО НО...

1. Но неплохо было бы указать прибыльность такой стратегии (в т.ч. «очищенную» от фактора ИИС).

2. Но так же неплохо было бы указать на какие сектора разделен портфель. (Есть ли кэш или ликвидность, помимо зарезервированных 30-50% покупаемых позиций, в какой части и как портфель защищен от падения рубля или, наоборот, доллара, используется ли хеджирование фьючами и в каких ситуациях).

(Целевыми уровнями выступают предыдущие максимумы/минимумы, уровни поддержки/сопротивления, незакрытые гэпы.) На каком ТФ?

1. Доходности за какой период?

2. Инвестирование по классам активов используете или только акции?