Финансовое положение Газпрома

Чтобы оценить финансовые риски компании «Газпром» – воспользуемся коэффициентами ликвидности, которые незаслуженно обделены вниманием.

Самые распространённые коэффициенты для оценки риска краткосрочной ликвидности это коэффициент текущей ликвидности (current ratio) и коэффициент быстрой ликвидности (quick ratio).

Риск краткосрочной ликвидности. Риск краткосрочной ликвидности вытекает из потребности в финансировании текущих операций. Фирма вынуждена сначала платить по счетам своим поставщикам, а затем уже получать выплаты за проданные ею товары и оказанные услуги, поэтому возникает определенная нехватка денежных средств, которую необходимо восполнять, как правило, с помощью краткосрочных заимствований. Хотя данный вид финансирования оборотного капитала регулярно используется в большинстве фирм, финансовые коэффициенты создаются скорее для измерения риска неспособности фирмы выполнить свои обязательства. Два наиболее популярных коэффициента для измерения риска краткосрочной ликвидности — это коэффициент ликвидности (current ratio) и коэффициент быстрого (немедленного) покрытия (quick ratio).

Асват Дамодаран «Инвестиционная оценка. Инструменты и методы оценки любых активов»

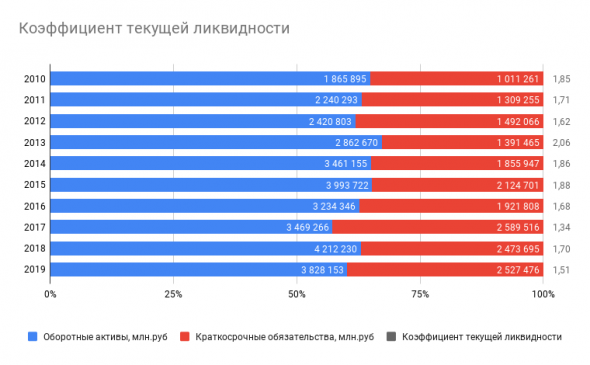

Коэффициент текущей ликвидности

Оборотные активы должны как минимум превышать текущие обязательства. Бенджамин Грэм в книге «Разумный инвестор» даёт рекомендации относительно коэффициента текущей ликвидности. По его мнению этот коэффициент должен быть равен 1,5 — 2.

Как видите, за последние 10 лет «Газпром» в принципе по большей части удовлетворял этому требованию.

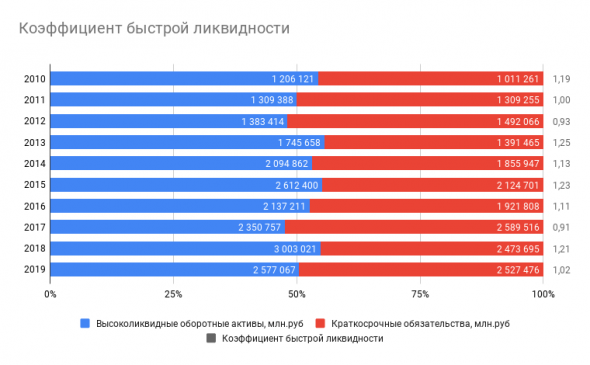

Коэффициент быстрой ликвидности

Судя по последнему балансовому отчёту «Газпром» удовлетворяет требованиям Бенджамина Грэма относительно коэффициента быстрой ликвидности, сформулированным в книге «Анализ ценных бумаг». Там он даёт чёткие ориентиры, что инвестировать в компании, которые не проходят «кислотный тест» (коэффициент быстрой ликвидности меньше 1) не стоит.

Источник: https://fundamental-analysis.ru

Но, на мой взгляд для Газпрома эти расчеты не несут смысловой нагрузки.

Будет плохо — государство поможет, будет слишком хорошо — заберет излишки