***Американские акции растут, а госдолг полыхает красным***

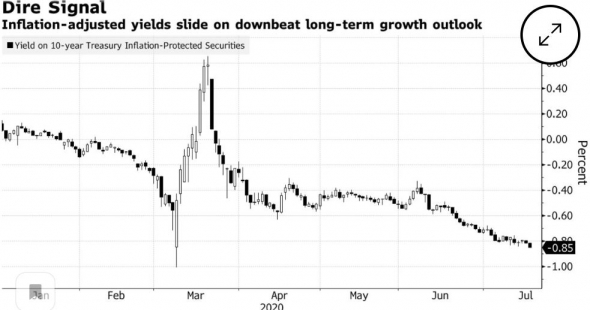

Американские фондовые индексы держатся значительно выше минимумов 2020 года, связанных с пандемией, в то время как рынок казначейских бумаг все более явно сигнализирует об угрозе восстановлению экономики на фоне роста числа случаев заражения коронавирусом, который заставляет власти многих штатов откладывать возврат к нормальной жизни. Реальные ставки доходности 10-летних бондов, которые считаются более точным барометром экономического роста, поскольку учитывают инфляцию, последние шесть недель падали и к закрытию торгов в пятницу составляли около минус 0,85%.

Рынок долга США прокладывает себе маршрут с учетом возобновившегося роста заболеваний Covid и ожиданий, что Федеральная резервная система расширит монетарные стимулы, в процессе этого позволив инфляции превысить цель в 2%. В результате реальные ставки, оцениваемые на основе показателей доходности защищенных от инфляции 10-летних бондов, в ближайшие годы потенциально могут опуститься до минус 2%, отмечает Стивен Джен из Eurizon SLJ Capital.

«Снижение реальных доходностей указывает на сложную картину экономического роста в будущем, — сказал Грег Питерс, глава по мультистратегии PGIM Fixed Income. — Рынок облигаций говорит вам, что довольно долгое время темпы роста будут так себе».

Текущая неделя покажет, насколько инвесторы уверены в восходящей траектории инфляции: в четверг правительство разместит 10-летние TIPS, или защищенные от инфляции бонды, на $14 миллиардов. Новых намеков на дальнейшие шаги ФРС не будет из-за периода тишины в преддверии заседания регулятора 28-29 июля. Трейдеры будут внимательно следить за последними данными о числе заявок на пособие по безработице и первой оценкой активности в обрабатывающих отраслях США за июль.

ТУТ

Добрый человек21 июля 2020, 21:20«Если ты должен банку 1 тыс. долларов – это твои проблемы, если 1 млн – это проблемы банка».+2

Добрый человек21 июля 2020, 21:20«Если ты должен банку 1 тыс. долларов – это твои проблемы, если 1 млн – это проблемы банка».+2 Добрый человек21 июля 2020, 21:52Бизне$$ Ангел, в крипту не верю.в любой момент ее под запрет и ввод государственной+1

Добрый человек21 июля 2020, 21:52Бизне$$ Ангел, в крипту не верю.в любой момент ее под запрет и ввод государственной+1