16 июля 2020, 10:12

алго - протестил разный сайзинг позиций

В 2020 перешёл на тслаб 2.0, в котором наконец реализовано плавное изменение размера позиции без костылей. В связи с чем более плотно потестил разные варианты и в итоге всё оставил как есть, самый простой вариант. Но в последнее время мне кажется что я туповат и что-то упустил, так что пишу чтобы разобраться.

1. Вариант с изменением сайзинга в зависимости от цены, например если нефть упала на 10% то логично изменить размер позиции на 10%.

В принципе использовать можно, особенно если большие плечи и там где инструменты в разы скачут, но у меня такого нет, а нефть скачет раз в 5 лет так что мало данных для норм выводов. Никакой подгонки тут нет, но и профита тут нет.

2. Вариант с изменением сайзинга в зависимости от волы. Вот вроде многие так делают, но я не заметил преимуществ, хз почему. Для некоторых систем есть небольшой профит, но минус в том что это даёт ещё одну степень подгонки и подгонкой чего-то другого также можно увидеть виртуальный профит.

3. Сайзинг позиций по MFE — Maximum Favorable Excursion/ MAE

Идея в том чтобы быть больше в позиции в моменты где выше mfe и сокращать там где ниже чтобы освободившиеся средства отдать другим системам. Был очень позитивно настроен на этот метод, специально написал макрос в эксель чтобы посчитать mfe всех ботов. Но видимо где-то ошибся в расчётах. Тслаб не умеет показывать графики mfe\mae что довольно странно, так как почти во всём другом софте они есть, а было бы интересно глянуть их и сравнить со своими.

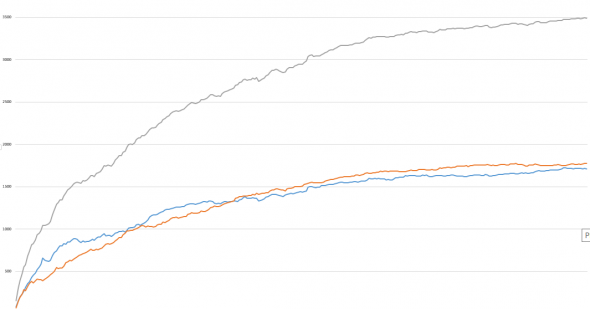

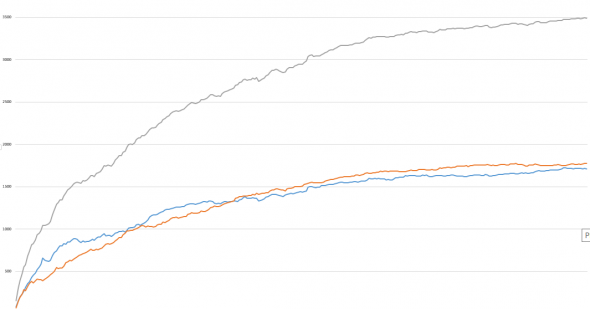

Получилась такая картинка для всех ботов без учёта комиссии. По оси Х время удержания, по У прибыль. Лонг-шорт цветным отдельно и верхняя линия это их сумма.

По картинке видно что теоретически профит максимален около входа и далее постепенно падает, что вполне логично.

Но блин, видимо я недооценил комиссию\проскальзывание, и когда уже протестил в тслабе постепенное закрытие позиции со временем то не обнаружил почти никакого улучшения на десятке разных ботов. Фиаско.

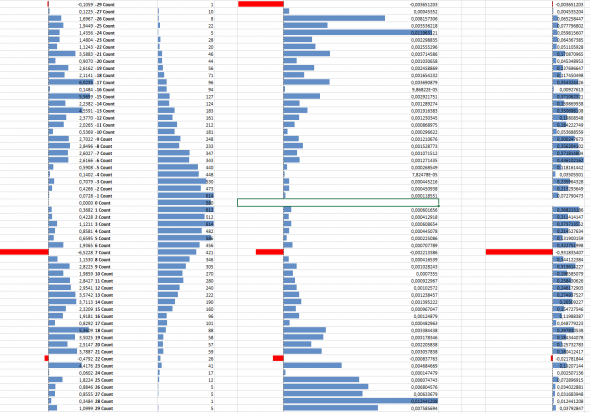

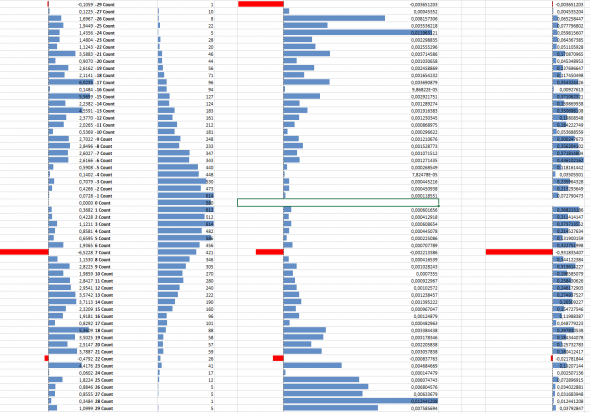

4. Сайзинг в зависимости от итоговой позиции всех ботов.

Тоже многого ждал от этого способа, и даже уже зафигачил его в тслабе и торговал им, но в итоге оказалось что я накосячил в расчётах и пользы от него около нуля, в районе погрешности. Изначально была чуть другая картинка и выводы, но тут выкладываю финальную.

Сверху сильные шорты, в центре нулевая позиция, внизу сильные лонги. Столбики:

1. Суммарная прибыль в зависимости от количества ботов которые одновременно в позиции.

2. Сколько раз такая позиция была по сравнению с другими.

3. Прибыльность на один контракт поделить на 2 столбик.

4. Прибыльность на один контракт суммарная.

Интересным моментом является то что когда все боты сильно в позициях то эффективность\прибыльность таких ситуаций большая и казалось бы выгодно быть сильно в позициях (см столбик 3). Но количество таких случаев по сравнению с тем когда боты мало в позициях заметно меньше (см столбик 2) и получается что вклад в прибыль случаев когда позиции небольшие примерно такой-же (см последний столбик) и если увеличить им сайз то то на то и выходит.

5. Что-то ещё немного тоже тестил, уже не помню, но тоже не зашло.

А вообще хочется динамический сайзинг, может кто подскажет норм вариант?

1. Вариант с изменением сайзинга в зависимости от цены, например если нефть упала на 10% то логично изменить размер позиции на 10%.

В принципе использовать можно, особенно если большие плечи и там где инструменты в разы скачут, но у меня такого нет, а нефть скачет раз в 5 лет так что мало данных для норм выводов. Никакой подгонки тут нет, но и профита тут нет.

2. Вариант с изменением сайзинга в зависимости от волы. Вот вроде многие так делают, но я не заметил преимуществ, хз почему. Для некоторых систем есть небольшой профит, но минус в том что это даёт ещё одну степень подгонки и подгонкой чего-то другого также можно увидеть виртуальный профит.

3. Сайзинг позиций по MFE — Maximum Favorable Excursion/ MAE

Идея в том чтобы быть больше в позиции в моменты где выше mfe и сокращать там где ниже чтобы освободившиеся средства отдать другим системам. Был очень позитивно настроен на этот метод, специально написал макрос в эксель чтобы посчитать mfe всех ботов. Но видимо где-то ошибся в расчётах. Тслаб не умеет показывать графики mfe\mae что довольно странно, так как почти во всём другом софте они есть, а было бы интересно глянуть их и сравнить со своими.

Получилась такая картинка для всех ботов без учёта комиссии. По оси Х время удержания, по У прибыль. Лонг-шорт цветным отдельно и верхняя линия это их сумма.

По картинке видно что теоретически профит максимален около входа и далее постепенно падает, что вполне логично.

Но блин, видимо я недооценил комиссию\проскальзывание, и когда уже протестил в тслабе постепенное закрытие позиции со временем то не обнаружил почти никакого улучшения на десятке разных ботов. Фиаско.

4. Сайзинг в зависимости от итоговой позиции всех ботов.

Тоже многого ждал от этого способа, и даже уже зафигачил его в тслабе и торговал им, но в итоге оказалось что я накосячил в расчётах и пользы от него около нуля, в районе погрешности. Изначально была чуть другая картинка и выводы, но тут выкладываю финальную.

Сверху сильные шорты, в центре нулевая позиция, внизу сильные лонги. Столбики:

1. Суммарная прибыль в зависимости от количества ботов которые одновременно в позиции.

2. Сколько раз такая позиция была по сравнению с другими.

3. Прибыльность на один контракт поделить на 2 столбик.

4. Прибыльность на один контракт суммарная.

Интересным моментом является то что когда все боты сильно в позициях то эффективность\прибыльность таких ситуаций большая и казалось бы выгодно быть сильно в позициях (см столбик 3). Но количество таких случаев по сравнению с тем когда боты мало в позициях заметно меньше (см столбик 2) и получается что вклад в прибыль случаев когда позиции небольшие примерно такой-же (см последний столбик) и если увеличить им сайз то то на то и выходит.

5. Что-то ещё немного тоже тестил, уже не помню, но тоже не зашло.

А вообще хочется динамический сайзинг, может кто подскажет норм вариант?

Читайте на SMART-LAB:

USD/CHF: Доллар не тянет "долгую игру" — затяжная война гонит инвесторов в Альпы

После бурных выходных валютная пара USD/CHF показала рост на сигналах о том, что конфликт в Персидском заливе будет ограничен по времени. Однако сейчас, на фоне заявлений Трампа и Рубио об...

22:51

Новости российского и зарубежного рынков

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе .

Рынок...

19:05

Если так — не вижу в этом прямой логики.

П.2 логичный, но очень сложный. Тут вопрос КАК использовать. Это как работа с мувингами, на которых пересечение слишком запаздывающий сигнал, после которого для входа лучше дождаться отката к мувингу (или входить ДО пересечения на сильном расхождении мувингов).

С волой также — на максимальной увеличивать сайз уже поздно, на минимальной может быть идеально. Но для этого надо четко решить где для текущей ситуации Мах, а где Мин, т.к. они будут разными, в зависимости от «старшей» волатильности.

В общем, очень сложно. Поэтому если не получается — надо искать.

Я пока не нашел, но буду рыть пока есть силы )

Про МФЕ вообще не понял.

Этот показатель вряд ли можно использовать «в моменте».

2. Проблема непосредственного использования волы для управления сайзом состоит в запаздывании оценки.

3. Предпочитаю топорный метод (много раз писал). Сайз системы обратно пропорционален амплитудной оценке риска.

4. Неплохо было бы при составлении портфеля (сайзинге) учитывать коррелированность результатов систем. Но тут есть сложности и я для себя эту задачу решенной не считаю.

5. Рядом стоит задача обнаружения слома систем. Чисто теоретически, есть математические методы обнаружения разладки (смены режима). Практически они не очень-то подходят для нас.