IPO Nkarta, Inc. (NKTX)

Nkarta, Inc.

Ожидаемая дата IPO: 7 июля 2020 года.

Тикер: NKTX.

Биржа: Nasdaq.

О компании

Nkarta, Inc. – американская, биофармацевтическая компания, специализирующаяся на открытии и разработке клеточной терапии для лечения рака. Подход компании к клеточной иммунотерапии включает химерные антигенные рецепторы, или CAR, на поверхности NK-клетки, которые позволяют клетке распознавать специфические белки или антигены, которые присутствуют на поверхности опухолевых клеток.

Кандидаты в продукты:

- NKX101 разработан для усиления способности врожденной биологии NK обнаруживать и уничтожать раковые клетки. IND (заявка на проведение клинических испытаний нового препарата) для NKX101 была принята FDA в июле 2020 года. Компания планирует начать широкую клиническую программу для NKX101 для рака крови и солидных опухолей в 2020 году.

- NKX019 основан на способности лечить различные В-клеточные злокачественные новообразования путем нацеливания на антиген CD19, который обнаружен в раковых клетках этих типов, где как инженерные NK-клетки, так и Т-клетки, а также моноклональные антитела продемонстрировали клиническую активность.

В недавней научной публикации описана группа пациентов, получавших терапию CAR-NK с таргетингом на CD19, где у 7 из 11 (64%) этих пациентов была достигнута полная ремиссия. Компания планирует начать клинические испытания NKX019 в 3 квартале 2021.

Источник: проспект компании.

По состоянию на 30 июня 2020 года у компании было 70 штатных сотрудников, 28 из которых имеют степень доктора наук.

Основные акционеры: RA Capital, New Enterprise Associates, Novo Holdings, S.R. One, Limited, Samsara BioCapital, Deerfield, LSP 6 Holding C.V., Dario Campana.

Соглашения

В августе 2016 года компания заключила лицензионное соглашение с Национальным университетом Сингапура и Детской исследовательской больницей Святого Иуды, или Лицензиарами. В соответствии с этой лицензией, Лицензиары предоставили Nkarta эксклюзивную всемирную лицензию в соответствии с указанными патентами и патентными заявками, относящимися к технологии NK-клеток в области терапии. Срок действия лицензионного соглашения примерно до 2039 года.

Финансовые показатели

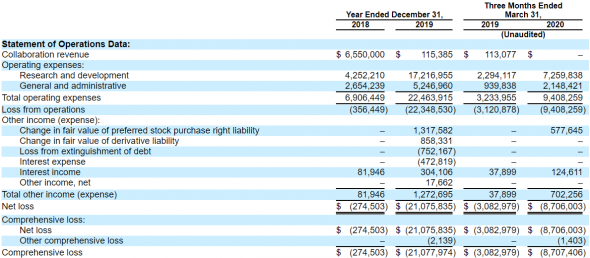

За год, закончившийся 31 декабря 2019 г. по сравнению с аналогичным периодом 2018 г.

- Валовая выручка (доход от сотрудничества): -98,24%, партнёрство с GlaxoSmithKline было расторгнуто в 2018 году;

- Операционные расходы: +225,26%;

- Ликвидные средства: 76 млн $ (на 1 июля 2020 года);

- Обязательства: 15 млн. $ (на 31 марта 2019 года).

Источник: проспект компании.

По мнению руководства компании, предполагаемая чистая выручка от этого предложения, а также имеющиеся денежные средства и их эквиваленты и краткосрочные инвестиции, включая валовую выручку от выпуска и продажи акций во втором транше Серии B 1 июля 2020 года, будет достаточным для финансирования операций в течение как минимум следующих 12 месяцев с даты настоящего проспекта.

Позитивные стороны:

- Из проспекта компании: «Некоторые из наших существующих акционеров, включая юридические лица, аффилированные с некоторыми из наших директоров, заявили о своей заинтересованности в покупке значительной доли наших обыкновенных акций в этом предложении по первоначальной цене публичного предложения».

Негативные стороны:

- Компания находится на доклинической стадии и довольно далека от стадии коммерциализации.

- В случае расторжения лицензионного соглашения с Национальным университетом Сингапура и Детской исследовательской больницей Сент-Джуд, компания может потерять свои права на ключевые компоненты, обеспечивающие платформу NK для клеточной инженерии;

- Высокая рыночная конкуренция, в лице: Cellectis, Celularity, Celyad, CRISPR Therapeutics, Gamida Cell, Glycostem, Kiadis Pharma, Fate Therapeutics, NantKwest, Precision BioSciences, Takeda, Astellas, Gilead, Affimed, Amgen, Dragonfly Therapeutics, Innate Pharma, Servier.

IPO:

Nkarta планирует публично разместить 10 млн. обыкновенных акций класса А (плюс опцион андеррайтера 1,5 млн. акций).

Ожидается, что начальная цена публичного размещения будет в диапазоне 14-16 долларов США за акцию. Компания рассчитывает привлечь примерно 135,5 млн. долларов США или 156,4 млн. долларов США, если андеррайтеры воспользуются своим правом выкупа дополнительных акций в полном объеме.

При условии успешного IPO капитализация компании составит около 396,41 млн. долларов (исходя из середины ценового диапазона).

Shares Float ≈ 37,84%.

Использование выручки (источник: проспект компании):

- «Приблизительно 65 миллионов долларов США для финансирования наших исследований в области внутренних исследований, разработки процессов, производства и клинической деятельности;

- Приблизительно 15 миллионов долларов на финансирование внешних затрат на разработку NKX101 путем завершения определения дозы NKX101 при гематологических злокачественных новообразованиях;

- Приблизительно 10 миллионов долларов для финансирования внешних затрат на разработку NKX019 путем завершения определения дозы NKX019 при В-клеточных злокачественных новообразованиях;

- Около 5 млн. долларов США для финансирования внешних затрат на разработку «Программы 3»;

- Приблизительно 10 миллионов долларов США для финансирования первоначального строительства и квалификации нашего коммерческого объекта GMP;

- Остаток для других наших кандидатов в трубопровод и для общих корпоративных целей».

Андеррайтеры: Cowen and Company, LLC, Evercore Group L.L.C., Stifel, Nicolaus & Company, Incorporated, Mizuho Securities USA LLC.

Условия участия в данном IPO на счетах в Interactive Brokers:

• Мин. сумма: Счет в IB 30 000$;

• Комиссии: На вход 0% / На выход 0% / На прибыль 25%.

Вы можете оставить заявку и пообщаться с аналитиками по поводу участия в данном IPO. Подробнее в нашем телеграмм-канале teleg.run/amaday_global или по телефону +79055783377