Бэктест моментума

Вообще-то меня сильно впечатлили результаты выбора бумаг для покупки и удержания на основе моментума по ссылке выше. Настолько что я решил самостоятельно это проверить. Но поскольку меня это интересовало именно с практической точки зрения, то задача была ограничена несколькими условиями: — выборка бумаг ограничена ликвидными компаниями с капитализацией более 30 млр. рублей, расчет и соответственно модельный портфель должен быть реализован в доступном мне инструменте — в электронной таблице. Немного перефразируя Силаева А.: если стратегия/модель не может быть выстроена относительно просто в электронной таблице, то грош цена такой модели. Поэтому с практической точки зрения мне было важно то, что в случае успеха я могу применить стратегию имея всего лишь электронную таблицу и интернет с котировками.

Исходные данные выгружал с известного ресурса investing.com. Цена бумаг без дивидендов. Цены на конец каждого периода (месяца) по цене закрытия. Для расчетов я отобрал две группы компаний: условно с большой капитализацией: не менее 200 млр. руб. и средне-малой капитализацией: менее 200 но выше 30 млр. руб. Хотел проверить, повлияет ли фактор размера на итоговый результат. Во время выборки вторую группу пришлось изрядно проредить исключив некоторые низколиквидные компании с мертвым оборотом или со странным поведением в графике котировок, типа резкого взлета цены внутри дня. Возможно сплит или какая-то ошибка в архиве данных сайта investing. Таким отсортированных историй оказалось довольно много. Итого в каждой из двух групп оказалось по 34 компании (случайное совпадение).

Еще хотелось проверить интересный вывод оригинальной статьи (ссылка есть в посте at6), где указывалось что итоговый результат определяется не только количеством времени расчета/накопления моментума но и удержанием бумаги после покупки.

С последнего и начну. Да, удлинение периода удержания способствует повышению результативности. На примере моментума за 6 месяцев:

Рис.1. Крупные компании, 6 мес. моментум, удержание позиции 1 месяц.

Рис.2. Крупные компании, 6 мес. моментум, удержание позиции 7 месяцев.

Как наглядно видно, продление периода удержания бумаги вывело всех лидеров выше индекса полной доходности.

Здесь и далее по графикам поясню: лидер 1, лидер 2 и т.д. это бумаги которые показали наилучший моментум (лидер 1 — это золотой призер, лидер 2- серебряный и т.д.). (больше 5 лидеров я не рассчитывал, считая что удержание портфеля из 5 бумаг будет достаточным для диверсификации), жирной линией — удержание 1 месяц бумаги и затем замена на другого лидера, тонкой линией — удержание 7 месяцев.

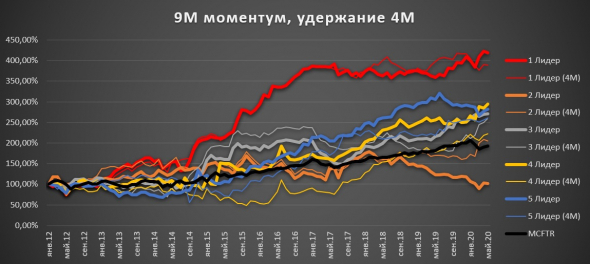

Причем этот эффект проявляется сильно как раз на низком времени расчета/накопления моментума. Так, например, моментум за 9 месяцев с удержанием 4 месяца уже не дает такого очевидного преимущества против «обычного» удержания в 1 месяц:

Рис.3. Крупные компании, 9 мес. моментум, удержание позиции 1 месяц.

Рис.4. Крупные компании, 9 мес. моментум, сравнение удержание позиции 4 месяца против 1 месяца.

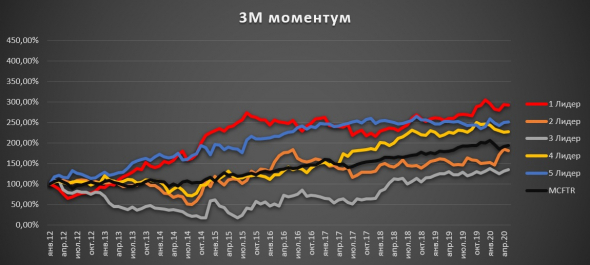

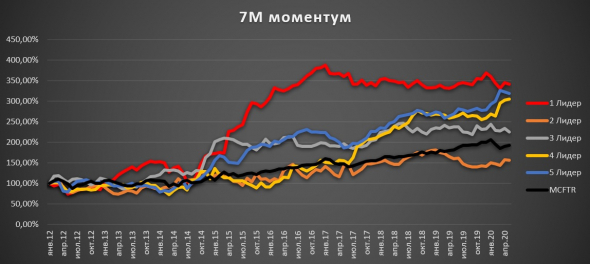

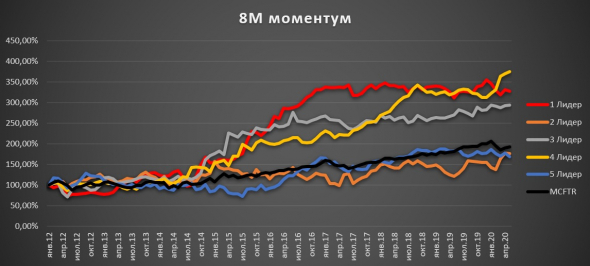

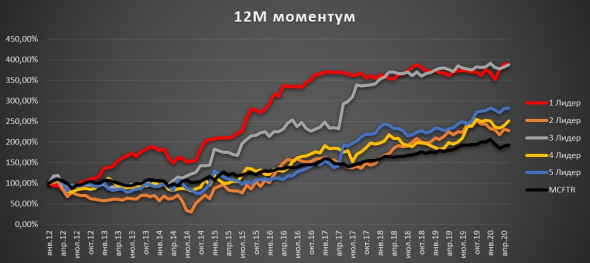

Хорошо, а где вообще находится оптимум с точки зрения расчета/накопления моментума и удержания? У меня вышло что при данных исходных данных оптимум находится на 12-ти месячном моментуме. Вот разные варианты моментума с удержанием 1 месяц:

Рис.5. Крупные компании, 3 мес. моментум.

Рис.6. Крупные компании, 6 мес. моментум.

Рис.7. Крупные компании, 7 мес. моментум.

Рис.8. Крупные компании, 8 мес. моментум.

Рис.9. Крупные компании, 9 мес. моментум.

Рис.10. Крупные компании, 12 мес. моментум.

Хотя не то чтобы 12 месяцев точно лидер. Скорее лидер здесь формула (расчет/накопление + удержание)=ВСЕГО 13 месяцев. А соотношение внутри месяцев сколько расчитывать/накапливать моментум и сколько удерживать позицию после покупки дело второе.

Пока не зашел дальше, сразу напишу о поведении компаний из другой группы — с средней и низкой капитализацией. Вообще я рассчитывал на некий бонус. Казалось очевидным получить результат на небольших компаниях чуть лучше чем по крупным компаниям. Эффект моментума ведь должен давать буст на компаниях с небольшой капитализацией? Нет, не должен. Ну по крайней мере компании из моей выборки показали не выдающиеся результаты при прочих равных условиях, вот на примере двух моментумов за 9 и 12 месяцев:

Рис.11. Средние компании. 9 мес. моментум.

Рис.12. Средние компании, 12 мес. моментум.

Не таких результатов я ожидал. Хотя понятно конечно что дивиденды здесь сыграли свою роль. Но все же в чем такое сильное различие?

Если присмотреться, то в группе крупных компаний лидер 1 значительно отрывается от всех остальных во всех модельных выборках, особенно наращивая свое превосходство за 15 и начало 16 года. Разгадка простая — это компания Полюс. Начиная с моментума 6 месяцев и заканчивая моментумом за 12 месяцев, расчетная модель указывала на периоде 15 — 16 год покупать и держать полюс. Модель с расчетом по моментуму за 12 месяцев указывала что нужно купить и удерживать полюс 16 месяцев подряд!

Короче, выдающиеся результаты модельного портфеля по моментуму в большей части определяется выдающимся результатом 15-16 годов, которые в свою очередь определяются результатами роста котировок Полюса. Нет, круто конечно что модель на моментуме так удачно указывала лидера для покупки и тем более круто что она так удачно указывала что этого лидера надо и дальше держать больше года, но! Начиная с 17-го года больше никаких великих предсказаний модель не показывает. Да, были удачные выстрелы с сургутом, еще пару история, но были и полные провалы.

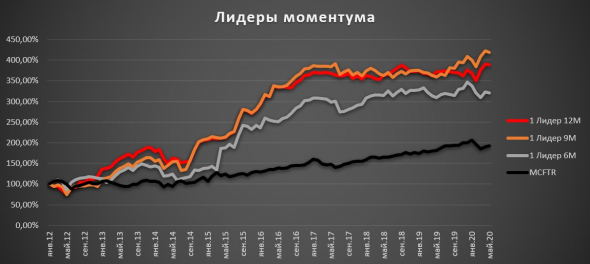

Итого. Какие выводы. Ну для себя я вижу здесь некоторый потенциал комбинирования. Как один из вариантов, портфель по равным долям лидеров по моделям 12М, 9М, 6М моментумов.

Рис.13. Крупные компании, лидеры моментумов.

Тут, как мне кажется, уже есть защита от случайности, и в то же время устойчивое «предсказание» нескольких моделей моментума. Да и с точки зрения затрат как временных так и торговых все хорошо.

Вот например, 12М модель в период за 87 месяцев показала сменить позицию (что-то продать а что-то купить взамен) только 17 раз! Кроме Полюса с его удержанием в 16 месяцев подряд, модель по 12М моментуму держала больше года Магнит, по пол года норникель, РАО, татнефть… Лидеры с моментумом разных моделей часто пересекались и выходит что не редко вообще никаких операций делать не надо.

С другой стороны. Если бы я начинал покупать в конце 2012 года, навряд ли я обратился к стратегии моментума. Возможно это просто так кажется разумным (задним числом мы все умные) но тогда я бы просто составил «олигархический» портфель из полюса, норникеля, нлмк, русала. Простой в равных пропорциях. И получил бы сейчас отличный такой результат, ничего не делая.

Ну и в завершении, на 21.05.2020 ВСЕ модели (3М, 6М, 7М, 8М, 9М, 12М) показывают покупать/удерживать две позиции: полюс, полиметалл.

p.s. естественно: все что здесь написано не является рекомендацией, применение моментума на свой страх и риск.

Когда покупать и продавать, есть четкие правила?