Последний бастион ФРС

Это случилось. Во время торговой сессии в четверг 7 мая рынок впервые в истории начал закладывать отрицательную процентную ставку ФРС к концу года:

(Во время торговой сессии в четверг 7 мая фьючерсный рынок начал закладывать отрицательные ставки ФРС к концу текущего года.)

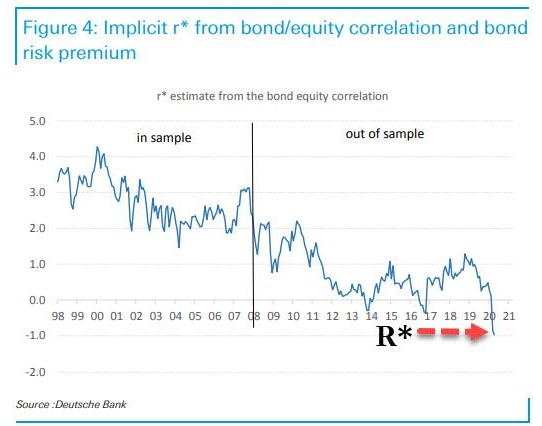

Мнение участников рынка согласуется с расчетами от Deutsche Bank, показывающими, что текущий уровень краткосрочных ставок в США должен составлять порядка -1%:

(Расчеты Deutsche Bank, основанные на корреляции между фондовым и долговым рынком, показывают, что текущий уровень краткосрочных ставок в США должен составлять -1%.)

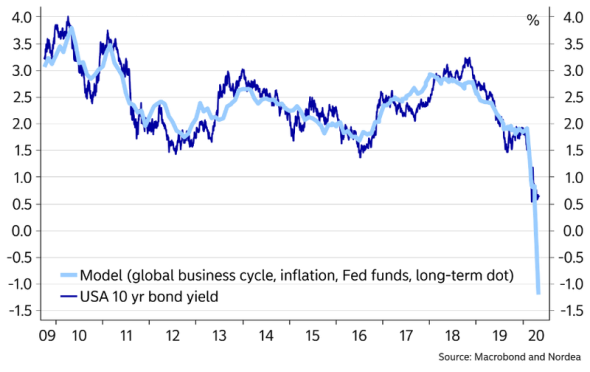

А также с расчетами от Nordea, исходя из которых, ставка по 10-летним трежерис может опуститься в этом году до уровня в -1%:

(Расчеты от Nordea предполагают, что ставка по 10-летним трежерис может опуститься в этом году до уровня в -1%.)

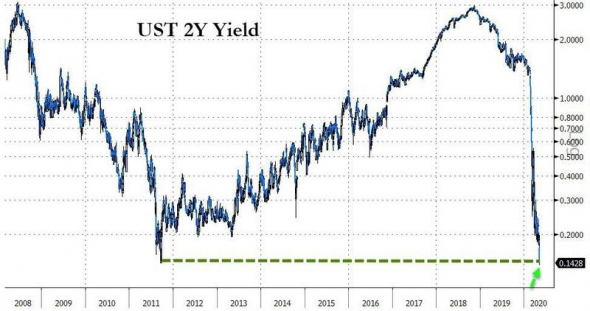

На этом фоне доходность 2-леток побила исторический рекорд 2011 года, опустившись до 0,14%:

(Доходность 2-летних трежерис побила исторический рекорд 2011 года.)

Дальше остаются лишь технические детали. Как сильно должен укрепиться доллар и как низко может упасть инфляция, прежде чем Пауэлл в очередной раз капитулирует? Увидим ли мы продолжение медвежьего рынка на графиках американских фондовых индексов? Ответ на эти вопросы ждет нас уже этим летом.

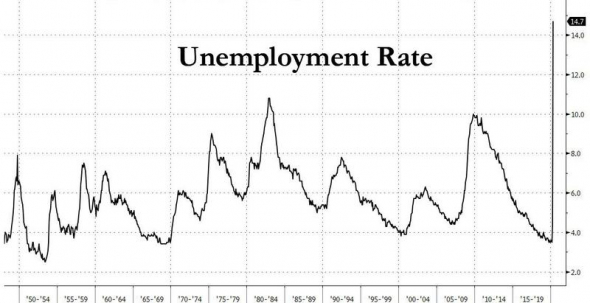

Последние данные по безработице подкрепляют сценарий еще одной волны распродаж на падении потребительского спроса и реального сектора экономики:

(Безработица в США достигла максимального уровня со времен Великой Депрессии 1930-х годов.)

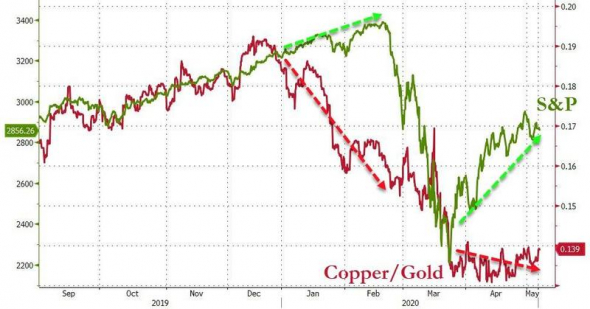

Об этом же свидетельствуют и технические индикаторы, например соотношение цен медь/золото, которое указывает на активность в промышленном секторе:

(Соотношение цен медь/золото, которое может указывать на активность в промышленном секторе, свидетельствует о возможности второй волны распродаж индекса S&P500.)

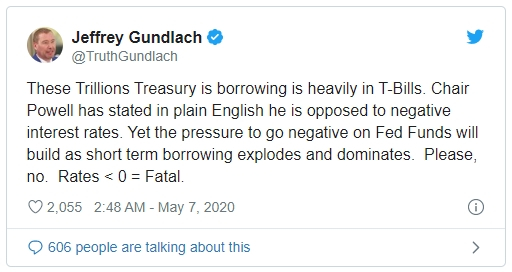

Джеффри Гундлах, кстати, уже заявил, что отрицательные ставки окажутся «фатальными» для рынка. Однако, как минимум, этот сценарий может стать спасением для его короткой позиции в индексе S&P500 (о которой писал ранее).

(Казначейство занимает свои триллионы преимущественно в коротких бумагах. Председатель Пауэлл уже озвучил свою отрицательную позицию в отношении отрицательных ставок. Однако давление будет нарастать, так как краткосрочные заимствования продолжат расти. Прошу, нет. Ставки < 0 = гибели (Прим. в англ. тут возможна игра слов, т.к. Fatal означает не только гибель, но и неизбежность, неминуемость события).

p.s. Миллиардер Paul Tudor Jones будет использовать биткоин (через фьючерсы на CME) в качестве хеджа от возникающих монетарных рисков. Как минимум несколько процентов от активов под управлением его хедж-фонда (TUDOR BVI GLOBAL FUND) может быть инвестировано.

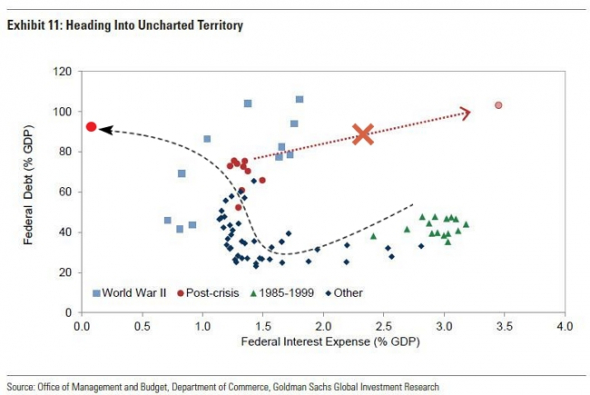

p.p.s. Ранее в своих публикациях приводил зависимость величины госдолга США (в % от ВВП) от стоимости его фондирования и показывал в каком направлении мы действительно будем двигаться в ближайшие десятилетия. Неизвестным оставалось лишь моральное оправдание этого вектора. Теперь дан ответ и на этот вопрос…

(Зависимость величины госдолга США (в % от ВВП) от стоимости его фондирования.)

_____

мой блог/яндекс–дзен/телеграм

ICEDONE08 мая 2020, 20:00Поэтому обратный выкуп и дивиденды.+1

ICEDONE08 мая 2020, 20:00Поэтому обратный выкуп и дивиденды.+1 Люфт08 мая 2020, 22:56Ставка уже не поможет, нужно вводить полный демередж.0

Люфт08 мая 2020, 22:56Ставка уже не поможет, нужно вводить полный демередж.0