PRObondsмонитор. Доходности рублевых облигаций: ОФЗ, субфеды, корпораты, ВДО. Перекосы доходностей - кризисная норма.

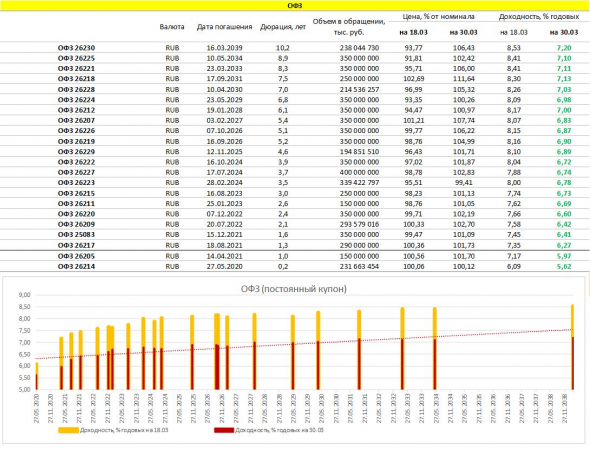

Интерес к ОФЗ был недолгим. Всего пара недель, и доходности вновь ниже 7%, а по коротким выпускам и вовсе ниже ключевой ставки. Чудеса монетаризма! Или проявление качества российского госдолга? Риторические восклицания.

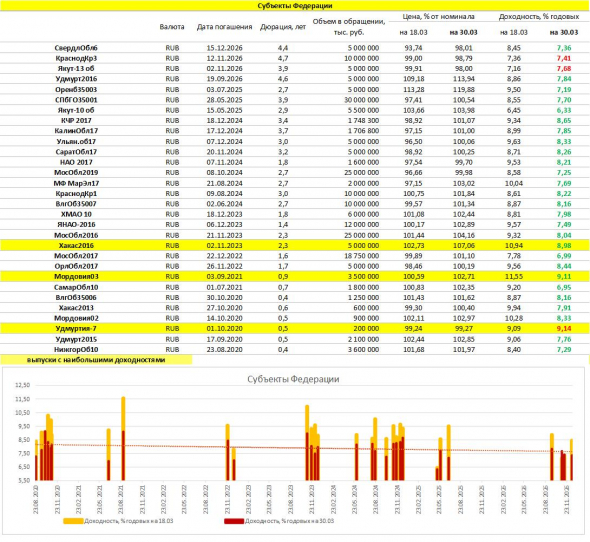

Еще одно проявление госдолга – облигации субъектов федерации. И еще одно проявление обычных биржевых страхов и рыночной неэффективности. ОФЗ – это, по общему мнению, надежно. А по субфедам общего мнения нет. Остаюсь при мнении, которого придерживаюсь последние годы: пока Россия вынуждена занимать деньги через ОФЗ на внутреннем рынке, сектор субфедеральных бумаг вне опасности. Тогда как доходности ряда областей и республик, входящих, между прочим, в единую систему государственной власти, дают премию к ОФЗ в 2-3% годовых. Заметьте, доходности выпусков с близкими погашениями выше длинных выпусков. Проявление тех же страхов: а вдруг не расплатятся. Если федеральный Минфин однажды решит больше не размещать ОФЗ, в принципе, можно не расплачиваться. И про коронавирус. Бытует мнение, что «война все спишет», но коронавирусная истерия и потери от нее – это на апрель, май. Не сентябрь, на который приходится гашение Удмуртии-7.

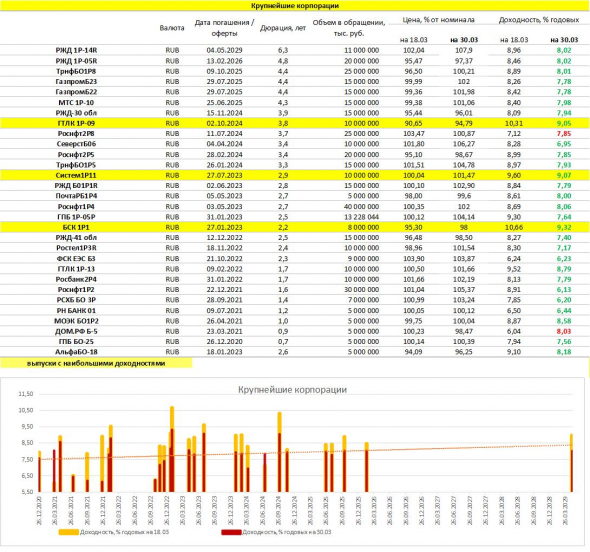

Не так щедро, как пару недель назад, но доходности сохранились и в облигациях крупнейших корпораций. Дальше вопрос, чему вы больше доверяете: нагруженной долгами, но частной Системе, государственной ГТЛК с вопросительной эффективностью? Или попросту вернуться к сектору субфедов?

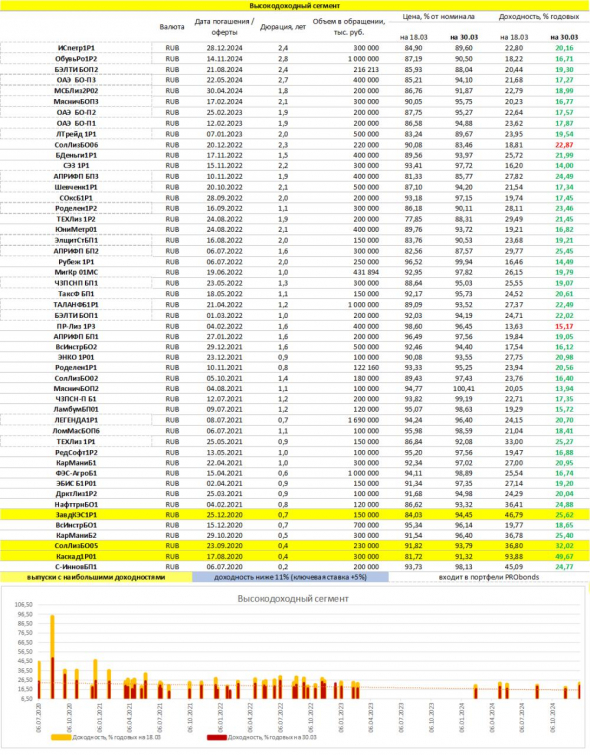

В отношении высокодоходного сегмента облигаций выскажу два тезиса. Первый: риски сегмента, объективно, выше рисков широкого рынка. Поведение государства делает риски непредсказуемыми. Чтобы как-то их купировать, мы, например, в контакте с эмитентами наших портфелей ежедневно. Точнее, с каждым отдельным сейчас общаемся не реже раза в неделю. Второй тезис: даже невзирая на риски, премия ВДО к широкому рынку такова, что, похоже, эти риски покрывает. Чистая арифметика: наберем двухлетних бумаг со средней доходностью 20% к погашению. Предположим, 30% из них тут же отдефолтятся, остальные, тоже предположим, доживут все два года (это весьма жесткий сценарий). В конце второго года в этом случае у Вас будет полный возврат вложенных средств. Это все равно потеря, ибо инфляция не будет нулевой. И все же.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Другими словами Силуанов, точнее государство, не сильно отличается от Мавроди.