Перспективы инфляции в США

Проблем с долларовой ликвидностью в США и мире локально решены. Настал вопрос о разборе последствий хаотичного вливания денег через механизмы ФРС, в первую очередь нас интересует инфляция.

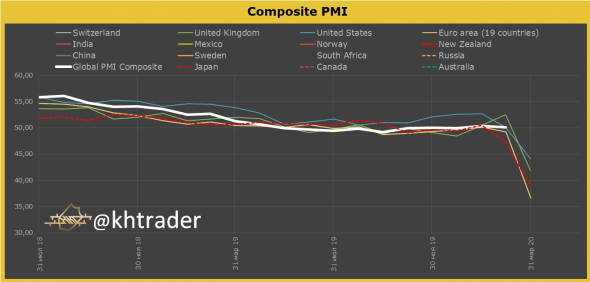

Для начала давайте посмотрим на состояние делового цикла в марте. Ниже на картинке предварительные данные по индексу PMI за март в США, Великобритании, Японии и ЕС.

Их картинки следует, что мир уже в состоянии рецессии, т.к. уход показателя ниже 50 сигнализирует именно об этом. Это некий водораздел между ростом экономики и ее сокращение. Ситуация сложная и весьма тонкая, т.к. пик пандемии еще не пройден, а последствия уже печальные. Сегодня Конгресс США принял закон о поддержке бизнеса Белым домом на 2 трлн долларов, это первый шаг к запуску экономики, совершенно не ясно зачем спешить, но видимо меры будут предприняты уже в апреле. Уверен, что примеру Белого дома последуют все государства G7.

Теперь приступим к перспективам инфляции в США, т.к. сокращение экономики и рост инфляции может толкнуть самую крупную экономику мира в состояние стагфляции, это очень сложное состояние экономики сопровождающиеся ростом цен и снижением ВВП, и выйти из него очень сложно.

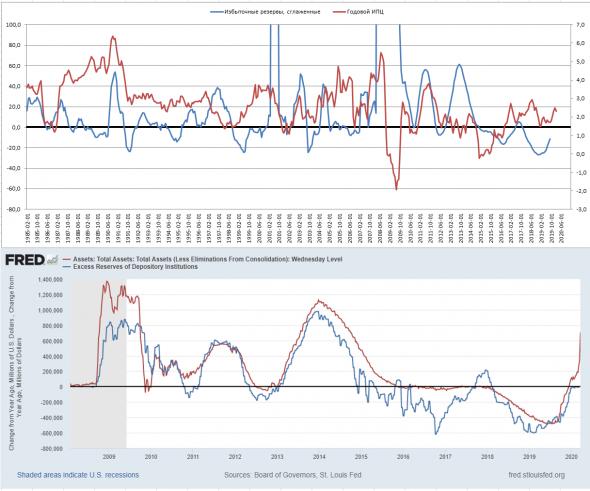

Как писал в своем канале Телеграмм https://teleg.one/khtrader рост баланса ФРС однозначно приведет к росту избыточных резервов, которые в свою очередь являются надежным сигналом надвигающийся инфляции. Это проиллюстрировано на картинке ниже

Поясню, рост избыточных резервов коммерческих банков является результатом избытка денежной массы, т.е. это те деньги, на которые не было спроса, они оседают на счетах коммерческих банков в системе ФРС. Избыточная денежная масса создает «денежный навес», который и создает инфляцию спроса (денег больше чем нужно).

Годовая динамика (от года к году) нанесена, синей линией на верхней картинке.

Красная линия – это годовая динамика потребительской инфляции (ИПЦ).

Как видим, связь между показателями достаточная плотная, т.к. присутствуют устойчивые каузальные связи.

Нижняя картинка нам раскрывает перспективы динамики показателя избыточных резервов коммерческих банков (синяя линия). Красной линией нанесена годовая динамика баланса ФРС. Мы видим плотную связь между показателями с небольшим лагом, всегда рост баланса ФРС приводит к росту избыточных резервов, что оказывает инфляционное давление на экономику. Уверен, уже в данный момент избыточные резервы банков растут, т.к. мы наблюдаем возврат к балансу рынка долларовой ликвидности.

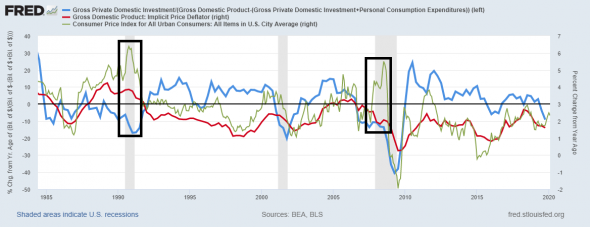

Далее еще одна иллюстрация макроэкономической теории о балансе инвестиций и сбережений.

Не пугайтесь картинки, она не так уж и сложна, как кажется. Сам баланс инвестиции/сбережений нанесен голубой линией, он означает баланс денежного рынка. Если показатель выше ноля, то сбережений хватает, если ниже – денег не хватает. Этот показатель сильно зависит от уровня ставки и цикла денежно-кредитной политики ЦБ. Когда ставки растут, то стремление сберегать растет, и наоборот, когда ставки снижаются – начинают тратить. Дж. Кейнс обозвал это явления предпочтением ликвидности.

Для нас главным здесь является то, что когда сбережений не хватает на покрытия инвестиций — инфляция снижается и наоборот. Красной линией нанесен показатель дефлятора, это совокупный уровень цен в экономике в годовом выражении (от года к году).

Зеленая линия – это уже рассмотренная ранее потребительская инфляция в годовом выражении. Дефлятор и ИПЦ тесно связаны, т.к. ИПЦ входит в показатель дефлятора, но обратите внимание, ИПЦ гораздо волатильней.

Прямоугольниками отмечены моменты начала кризисов в начале 90-х и конце 00-х. В обоих случаях мы наблюдали резкий рост ИПЦ выше дефлятора. Еще немаловажным является то, что баланс инвестиции/сбережения уходил гораздо глубже, т.е. нас ждет ухудшение экономической ситуации в США, а значит и мире.

ВЫВОД

Без сомнения, инфляция в США будет, как это уже было неоднократно в моменты кризиса, дальше нас будет интересовать вопрос, какую программу стабилизации инфляции выберет ФРС и Минфин США, но с инфляцией надо будет бороться, если придется повышать ставки, то это опасно новым падением финансовых рынков. Пока об этом не думаем, еще рано.

То, что рынок ожидает инфляцию, мы видим по снижающемуся доллару, который всегда рос в момент дефицита долларовой ликвидности и начинал падать на инфляционных ожиданиях.

Подписывайтесь на мой канал Телеграмм: https://teleg.one/khtrader

Но автор абсолютно прав в одном: если к текущим бедам США и всего западного мира добавится инфляция нас ждут глобальные потрясения!