Мое имхо на оптимизацию алгоритма.

Приветствую!

Заранее прошу прощения за ошибки в тексте. иногда залипает буква «о» и приходится ее копипастом печатать.

Хотелось бы подискутировать на тему оптимизации. Много трейдеров, находятся в нескончаемых поисках лучших параметров для своих стратегий, и ставят оптимизацию, выше чем саму суть алгоритма и трейдинга. Лично сам я, крайне редко прибегаю к оптимизации. И не важно какой крутой бы не был тестер. с бэктестингом или форвард, 3д графики и различные коэффициенты — это все, не так будет важно при попытках переоптимизировать и подогнаться под график.

Смысл всей оптимизации, под имеющиеся данные — найти наилучший результат. это по сути — просто статистика. Да мы можем подставить наоптимизированные цифры в новую история (форвард) и тем самым сделать вывод типа и на истории хорошо и на новых данных тоже хорошо, вот только гарантии, что онлайн — будет так же, нет никакой, если мы в самом алгоритме, не учли возможные изменения в рынке.

Нет речи о создании, конечно, грааля. Приведу пример: например парный трейдинг в классике, пара газпром/лукойл. торгуем себе от соотношения пары 8-9, а потом бац и разрыв уходит до 6 потом до 3 и все, что мы там и как бы не оптимизировали — рынок уже другой. Взять ртс. до 2008года потом до 2011 потом до 2014 — абсолютно разная бумага. Это нужно понимать и не делать оптимизацию на 15 лет и думать, что если все гладко, то у нас грааль.

Конечно все это выбор каждого, потому расскажу в каких случаях я прибегаю к оптимизации.

Пример 1

Алгоритм по паттернам. у каждого они свои. условно смотрю на величину бара на минутке, 5, 10 и 15, а так же их объемы.

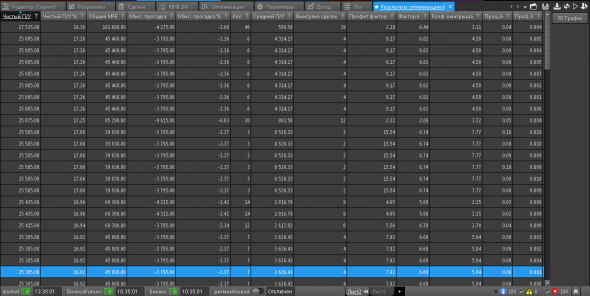

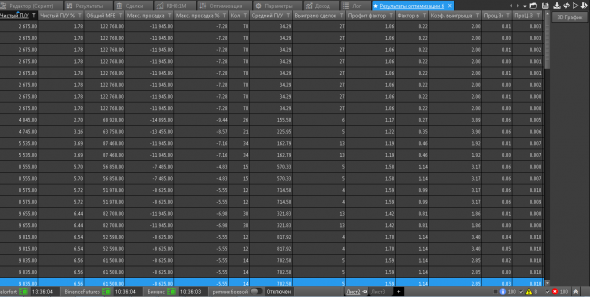

Следущим шагом я в алгоритме указываю минимальные значения которые готов рассматривать и максимальные. Далее идут в оптимизацию и смотрю — какие есть варианты.

Сортирую по лучшему доходу и смотрю — ага, есть 100результатов из них есть варианты с большой частотой сделок и маленькой — доход соразмерен. Логичен ли для меня/алгоритма вариант с малой частотой сделок или наоборт? Дальше анализирую сами параметры. если их разброс очень сильный при соразмерных результатах — то нужно проверить на истории подлиннее. В идеале конечно останется несколько близких результатов и это можно будет просто в часть диверсификации алгоритма впихнуть.

Дальше оцениваю наихудшие результаты. опять же не для галочки — а чтобы рассмотреть при каких параметрах — так случается. ввиду это случайностей или нелогичности таких параметров. возможно не хватает каких либо фильтров и тд. но чаще всего, естественно, дело в слишком неподходящих параметрах для данного алгоритма.

Смотрю ли я на гладкость эквити или коэффициенты? практически нет. Редко удается в трендовом алгоритме, с малой частотой сделок, построить ровную эквити. это нужно понимать и не пытаться накрутить параметры ради подобной цели.

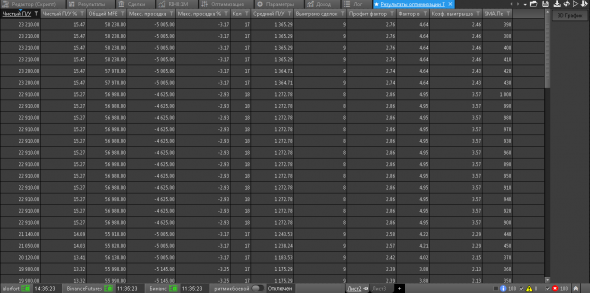

Так же например если я проверяю доп фильтрацию.

к этому же алгоритму добавил индикатор и смотрю, какой эффект он оказывает. какие сделки убирает. Например короткий период более подходящий или длинный период индикатора. и тд итп. как либо проверить это по другому просто невозможно!

Замечу, что при этом я не прогоняю все параметры оптимизации — а лишь добавленный индикатор, так как мне важен его анализ, а не красивый результат.

П.С. никого не отговариваю и никого не призываю к отказу от оптимизации.

Я считаю, что оптимизация в ТСЛаб — это мощный инструмент статистики и если к обработке данных под свою стратегию подходить в рамках логики самой стратегии, то оптимизация не такой уж и враг, а хороший помощник. Очень много трейдеров статистику обрабатывают в ручную)

А красивая эквити достигается путем риск-менеджмента — это логики работы стоп-лосса и необходимости перевода в БУ, а также трейла, который для роботов можно делать с любыми логиками, которые невозможно осуществить вручную.

А логика тут в чём? Мне кажется такой подход (запрячь в одну телегу коня и трепетную лань без попытки их «синхронизировать») хуже, чем переоптимизация. Перегнул чуток, но вы поняли.

Могу согласиться с подходом, когда индикатор применяется просто как фильтр — ну тогда можно, конечно, посмотреть чего от него больше, вреда или пользы. При таком подходе можно оптимизировать отдельно параметры индикатора.

И всё же считаю, что лучше потом окончательно оптимизировать ВСЕ параметры совместно. Ну просто не понимаю почему нет!

Опасность переоптимизировать?

Ну так не надо ПЕРЕ, надо просто оптимизировать ))