Адаптивная и маниаулятивная стратегии маркетмейкинга на внебиржевом рынке. Кто ведет спекулянтов валютного рынка на «стопы»?

Чистая адапливная стратегия маркетмейкинга.

Начнем с нуля.

Допустим, существует некий актив «ИКС», у население на этот актив существует стабильный спрос и стабильное предложение. Актив «ИКС» – некий инструмент экономической деятельности. Люди обмениваются этим активом «из рук в руки». Спрос и предложение реализуются неэффективно. Мы хотим исправить ситуацию – предоставить любям благо в плане возможности более быстро и надежно покупать и продавать актив икс. На этом мы хотим заработать – свести покупателей и продавцов с максимальной для себя выгодой. Создаем торговую площадку и начинаем предоставлять цену. Мы –монопольный маркетмейкер на своей торговой площадке.

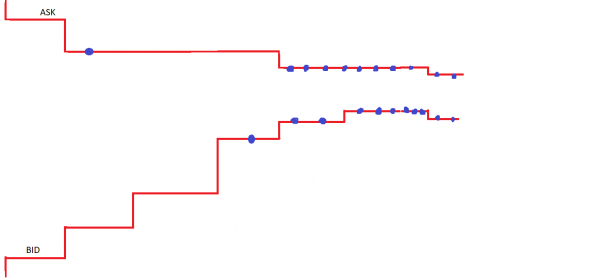

Начинаем предоставлять ASK от «очень дорого», BID – от «очень дешево». Сужаем постепенно спред. Вдруг к нам прилетает первая сделка по ASK (кружочек на графике). ASK цену останавливаем, BID цену продолжаем двигать вверх , пока не получим первую сделку по BID. Далее уменьшаем спред – делаем цены покупки и продажи более привлекательными – принимаем больше сделок для максимизации прибыли. Если к нам прилетает бОльший объем по BID – делаем цену покупателя (покупатель – это мы) менее привлекательной, а цену продавца (продавец – это тоже мы) более привлекательной, что позволяет уравнять объемы покупок и продаж. Мы не влияем на динамику цены – на нее влияют трейдеры, торгующие на нашей площадке. Мы лишь только предоставляем такую цену, которая позволяет нам максимально выгодно реализовать функцию посредника между покупателем и продавцом. Мы влияем лишь на размер спреда. Параметр волатильность/спред будет минимальным — нам не нужны высокие риски, связанные с направленным движением цены.

Чистая манипулятивная стратегия маркетмейкинга.

Мы создаем внебиржевую торговую площадку, на которой начинаем котировать некую фикцию. Беспоставочный фьючерс на «непонятно что». Мы генерируем там волатильность, даем рекламу в СМИ в стиле :«эти люди заработали большие деньги, торгуя фьючерсом на «непонятно что». К нам приходят спекулировать люди, желающие быстрого обогащения.

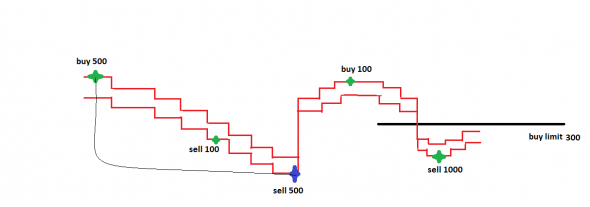

Зеленые звездочки – покупки и продажи различных клиентов, синяя звездочка - закрытие позиции клиентом, который ранее совершил сделку на 500 контрактов. Для простоты, я не рисовал шкалу цен и не выводил взвешенную по объему цену нашей текущей неттинговой позиции. Но смысл будет понятен.

— клиент делает у нас покупку на 500 контрактов, мы ведем цену против сделки клиента – наша эквити растет за счет падения эквити клиента.

— другой клиент увидел тренд вниз –входит в продажу 100к . Нам выгодно продолжать двигать цену вниз для улучшения своей позиции.

— первый клиент выходит из позиции с убытком – продает 500к. Мы получили прибыль, но у нас уже убыточная позиция за счет предыдущей продажи от другого клиента на 100 к – он не закрылся – мы двигаем цену резко вверх против направления сделки этого клиента.

-продолжаем двигать цену вверх, к нам прилетает покупка от следующего клиента на 100к, мы находимся в прибыльной полностью хеджированной позиции – нам без разницы, куда двигать цену. Но мы ее будем продолжать двигать вверх т.к клиент, вошедший до этого в продажу находится в более проигрышной позиции и вероятность, что он закроется быстрее по убытку- больше при прочих равных.

— вдруг, кто-то ставит buylimit на 300к – мы ведем цену к этому ордеру, исполняем его, ведем цену против ордера, улучшая свою позицию.

— клиенту, поставившему buylimit повезло, ибо следующий клиент зашел в продажу на 1000к и, для улучшения своей позиции нам выгодно дальше двигать цену вверх –мы так и делаем.

Если бы мы захотели применить чистую манипулятивную стратегию в ситуации с активом «икс»– то клиенты наши от нас бы ушли и потеряли бы к нам доверие, ибо наши котировки перестали бы удовлетворять реальному спросу и предложению на актив икс – и развивался бы стихийный рынок вне нашей торговой площадки. Если бы у нас было лобби в парламенте и мы бы провели закон, предусматривающий уголовную ответственность за куплю/продажу актива икс вне нашей торговой площадки – тогда мы бы смогли применять манипулятивную стратегию маркетмейкинга. Манипулируя активом икс, который является инстроментом экономической деясельности, мы смогли бы оказывать влияние на экономику. Мы бы зарабатывали за счет вреда, нанесенного нами экономическим отншениям.

Если бы мы захотели применить чистую адаптивную стратегию маркетмейкинга в ситуации с фьючерсом на «непонятно что»,– то у нас резко бы упала волатильность и возрос спред. Наши клиенты от нас бы ушли, ибо у наших клиентов чисто спекулятивный интерес – они ждут больших движений торгового инструмента.

На финансовых рынках вряд лисуществуют инструменты, где торгуются чистые манипулятивные, либо чистые адаптивные стратегии. Но вот подходы к торговле различными финансовыми инструментами будут серьезно отличаться в зависимости от степени манипулятивности/адаптивности этих инструментов на том либо ином временном отрезке, либо ценовом диапазоне.

Адаптивная стратегия маркетмейкинга в контексте простых межрыночных взаимосвязей.

Допустим, торговый инструмент - это какая-нибудь валютная пара, а мы- так называемый «форекс-брокер» — т.е внебиржевая торговая площадка. Очень крупная. У нас появилось множество площадок- конкурентов- мы не можем держать огромный спред. У нас торгует много клентов, в том числе, у нас торгуют клиенты, которые являются маркетмейкерами на других торговых площадках (биржевых либо небиржевых –без разницы) – у нас они хеджируют риски по позициям своих контрагентов. Мы так же подключены к множеству других торговых площадок, где мы хеджируем риски по позициям своих клиентов.

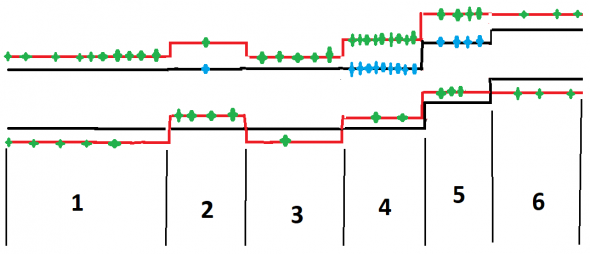

События по периодам времени, обозначенным цифрами.

1 — Сперва поток клиентских объемов на покупку и продажу примерно одинаков – смысла выводить на «поставщиков ликвидности» нету никакого, ибо мы заработаем крайне мало на разнице цен, а без вывода – заработаем целый спред. Далее клиентские покупки начинают превышать продажи. Мы сдвигаем цену вверх с целью достижения равновесного состояния между покупками и продажами клиентов.

2 — Клиентские покупки уже на свой риск не будем брать - будем выводить их на внешних контрагентов. Будем брать на себя только внутренние клиентские продажи. Наша БИД цена оказывается лучше цены конкурентов – и уже по нашей цене будут хеджировать свои риски наши клиенты –маркетмейкеры, работающие на других площадках . Количество сделок по БИД растет. Мы уравновешиваем внутреннюю совокупную клиентскую позицию и откатываем цену до общего уровня

3 — Опять к нам «летят» клиентские покупки, у нас образуется перекос объемов на покупку. Мы сдвигаем цену вверх.

4 — У нас поток продаж сильно не растет. Поток покупок продолжает расти – мы хеджируем покупки на других площадках, это провоцирует создание перевеса по покупкам у наших контрагентов на других площадках – и они сдвигают цену вверх. Мы тоже параллельно сдвигаем цену.

5 — Продолжаем выводить покупки на контрагентов, внутренние продажи принимаем на себя и полностью уравновешиваем внутренние клиентские позиции.

6 — Находимся в нейтральной позиции и в прибыли. Продолжаем работу без перекрытия клиентских сделок на внешних контрагентах.

Опосредованные межрыночные взаимосвязи.

Допустим, на московской бирже на каком-то неактивном валютном фьючерсе, одному из маркетмейкеров прилетает крупная покупка, он, во избежание рисков, связанных с движением инструмента, хеджирует эту покупку на LMAX Exchange – забирает лучший ASK. Мы тоже подключены к LMAX Exchange. На нашей внебиржевой площадке по агрегированным котировкам, цена ASK LMAX Exchange была лучшей, она сместилась вверх – и мы вынуждены сместить свою цену вверх.

Межбанковский рынок.

Банк по отношению к своим клиентам, совершающим конверсионные операции, так же является внебиржевой торговой площадкой. Банк – маркетмейкер на валютном рынке. Играет адаптивную стратегию маркетмейкинга , хеджирует валютные риски на внешних торговых площадках. Существуют также системы проведения конверсионных операций между банками. Допустим, на просторах СНГ была такая «СПРЭДО» (члены системы –только банки). Зарубежных –много. К примеру, Thomson Reuters Matching (члены системы –только банки). Банки в рамках этих систем хеджируют валютные риски друг у друга, делая международную валютную систему более стабильной. Совокупность этих систем –и есть FOREX в «древнеклассическом» понимании. Но настолько ли «вкусны» межбанковские спреды, чтобы по ним можно было максимально выгодно хеджировать риски? Обязаны ли банки хеджировать свои риски только на межбанковском рынке? Нет! Банки в том числе подключены ко множеству биржевых площадок и других систем, агрегирующих ликвидность, к примеру, KCG Hotspot, Integral, CFH Clearing, LMAX Exchange идр,( к этим системам могут подключаться в том числе и простые трейдеры и форекс-конторы.) Т.е каждый банк сам для себя агрегируют ликвидность с целью хеджирования валютных рисков, а системы совершения межбанковских операций – только часть этого агрегатора. Т.е, имеется множество непосредственных и опосредованных связей между участниками валютного рынка. Даже физлицо, проводящее обмен электронный денег, является участником валютного рынка, а обменник электронных денег – торговой площадкой. Валютный рынок –огромная «махина». Если вы торгуете в чистой «форекс-кухне», которая нигде не хеджирует совокупную направленную позицию своих клиентов — то ваши сделки ни как не будут вносить опосредованно лепту влияния на валютный рынок. Т.е вы и ваш посредник -маркетмейкер не будете учатником валютного рынка. Но глобально это не имеет значения. Тем более сейчас чистых «форекс -кухонь» не существует, имхо.

Манипулятивная стратегия маркетмейкинга в контексте простых межрыночных взаимосвязей. О «стопах».

Про некоторые манипуляции «форекс-контор» я рассказывал в статье. Но эти манипуляции ни как не связаны с влиянием на мировой валютный рынок. Только внутри своей торговой площадки. Можем незаметно дотягиваться до стопов своих клиентов в пределах нескольких спредов и только в рамках своей торговой системы. Мы можем давать проскальзывания, задержки, но тащить валютную пару в рамках мирового рынка «на стопы» не сможем – цели ни как не оправдают средства, да и средств не хватит. Мы понятия не имеем какое сопротивление и в каких пределах в данный момент окажет нам рынок при манипулятивном воздействии, когда мы будем направленно одновременно, рискуя своим капиталом, входить в позицию на множестве площадок. Рынок – это не один инструмент, а множество торговых инструментов и отношений, в состав которых входят валюты пары, на которую бы мы хотели воздействовать манипулятивно.

Риторические вопросы .

Кто ставит StopLoss на валютном рынке ?

Хеджеры ставят StopLoss? Банки?

Может европейская фирма, которая решила закупить оборудование из США и проводит через банк конверсионную операцию, меняя евро на доллар для совершения сделки? Может простой клиент валютообменника?

Может ФРС, при эмиссии доллара ставит стоп… в метатрейдере)) ?

Какова доля оборота сделок «по стоплоссам» в сравнении с мировым оборотом валютного рынка?

Стоят ли эти стоплоссы того, чтобы ради них хотя бы на «тик» манипулятивно тащить такую махину как валютный рынок?

Сколько вообще направленного спекулятивного капитала на валютном рынке?

Стоплоссы ставят на валютных парах только трейдеры, которые торгуют направленные статегии. И ставят только в рамках своей торговой площадки. Нет единой торговой площадки на валютном рынке, где существует один игрок с бесконечным капиталом, который водит своих контрагентов на «стопы». Валютный рынок децентрализован. Главные манипулятивщики валютного рынка – это центробанки. Но и они не ведут спекулей «за уровень» на стопы в метатрейдере. У них свои цели.

Одно дело — валютная пара с огромным количеством взаимосвязей, а другое дело – некая ценная бумага, которая торгуется только на одной торговой площадке – биржевой. Там видны и все заявки, и все сделки и реальные торговые объемы. Бумага торгуется по отношению к валюте. Это – тоже пара, дробь, в занменателе которой –валюта. Если на знаменатель манипулятивное воздействие оказать проблематично, то на числитель – «мама не горюй». Манипулятивщики друг с другом «бодаются». Там и стопы, там и горизонтальные уровни –и много чего еще. (условные горизонтальные уровни на форексе тоже есть, но толку от них –нету. Это отдельная тема). Волатильность числителя в десятки и сотни раз может превосходить волатильность знаменателя – и на динамику знаменателя можно даже не обращать внимание. Чем меньше на рынке игроков и чем понятнее их цели – тем проще смоделировать дальнейшее поведение этих игроков.

И новички и многие опытные форекс-трейдеры с многолетним опытом торговли находятся в очень глубоком заблуждении, ибо считают, что рынок везде одинаков – все торговые инструменты одинаковы в контексте сложности торговли- и без разницы чем торговать и что покупатель и продавец везде действует одинаково, ибо психология людей одинакова . Подкрепляют это глубокое заблуждение различные некомпетентные «гуру», продающие обучение. Если раньше форексные гуру про всякие индикаторы рассказывали, то сейчас в моде«уровни» и «крупный игрок», который собирает стопы. Я пытаюсь немного развеять заблуждения. Много неразрешенных вопросов еще.

О том, почему, так тяжело жить спекулянту на форексе, торгующему направленные стратегии, я продолжу в следующей статье.

G7 (Gone of seven)07 февраля 2020, 18:02Хм… а я осилил таки), интересно.+2

G7 (Gone of seven)07 февраля 2020, 18:02Хм… а я осилил таки), интересно.+2 (1:10) || algo07 февраля 2020, 19:29Откуда всё это? На докторскую тянет )+1

(1:10) || algo07 февраля 2020, 19:29Откуда всё это? На докторскую тянет )+1 Тимофей Мартынов07 февраля 2020, 19:31Ох вот это крутая тема+2

Тимофей Мартынов07 февраля 2020, 19:31Ох вот это крутая тема+2 2153sved07 февраля 2020, 20:51+1

2153sved07 февраля 2020, 20:51+1