ММК. Обзор операционных показателей за 4-ый квартал 2019 года. Прогноз финансовых показателей и дивидендов

Рассмотрим операционные показатели ММК, а также попробуем спрогнозировать финансовые результаты компании.

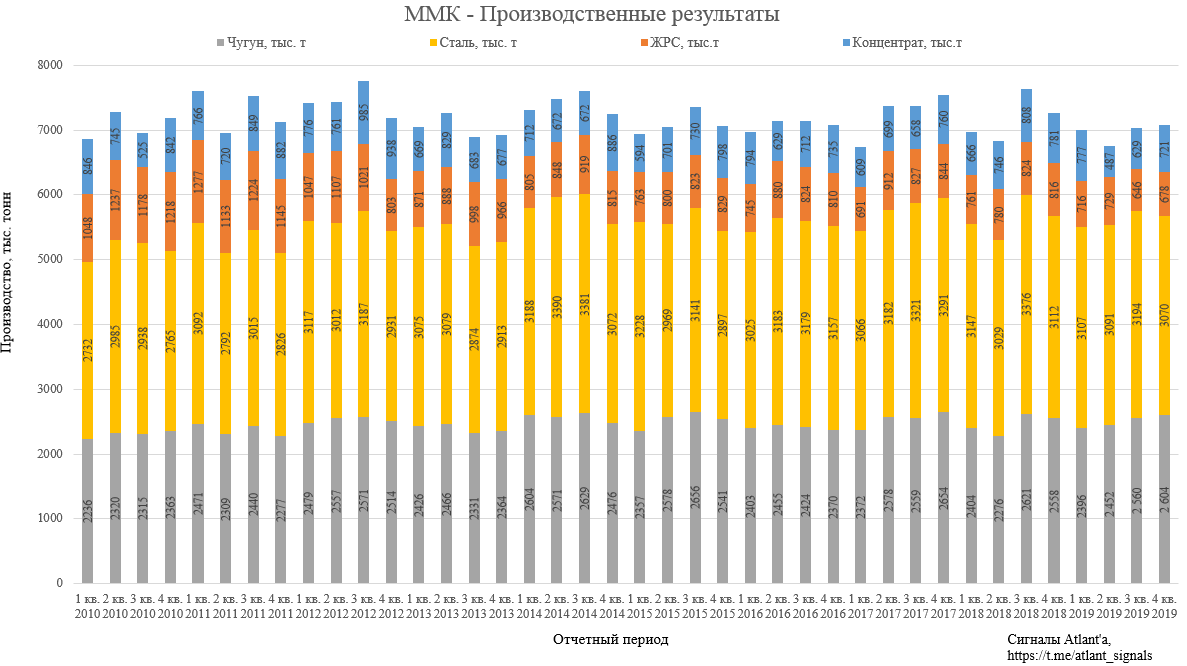

В целом объем производства стабилен. Отдельно можно отметить, что производство концентрата продолжает восстанавливаться.

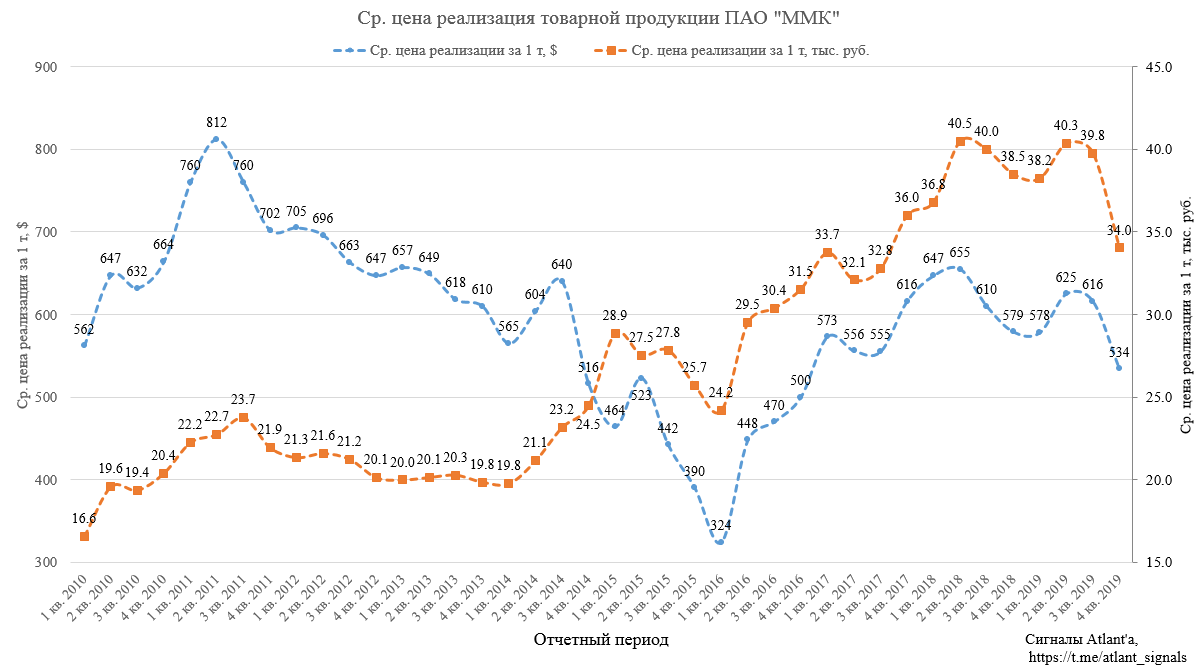

Средневзвешенная цена реализации 1-ой тонны стальной продукции снизилась с 616 долларов США до 534 по сравнению с 3-им кварталом 2019 года, то есть снижение составило на 13,4%. По сравнению с 4-ым кварталом 2018 года цена в долларах снизилась на 7,8%.

В рублях средневзвешенная цена реализации снизилась с 39,8 тыс. руб. до 34,0 по сравнению с 3-им кварталом 2019 года, то есть на 14,6%. При этом по сравнению с 4-ым кварталом 2018 года цены снизились с 38,5 тыс. руб. до 34,0 то есть на 11,7%.

В целом картина по ценам реализации схожа с динамикой цен Северстали.

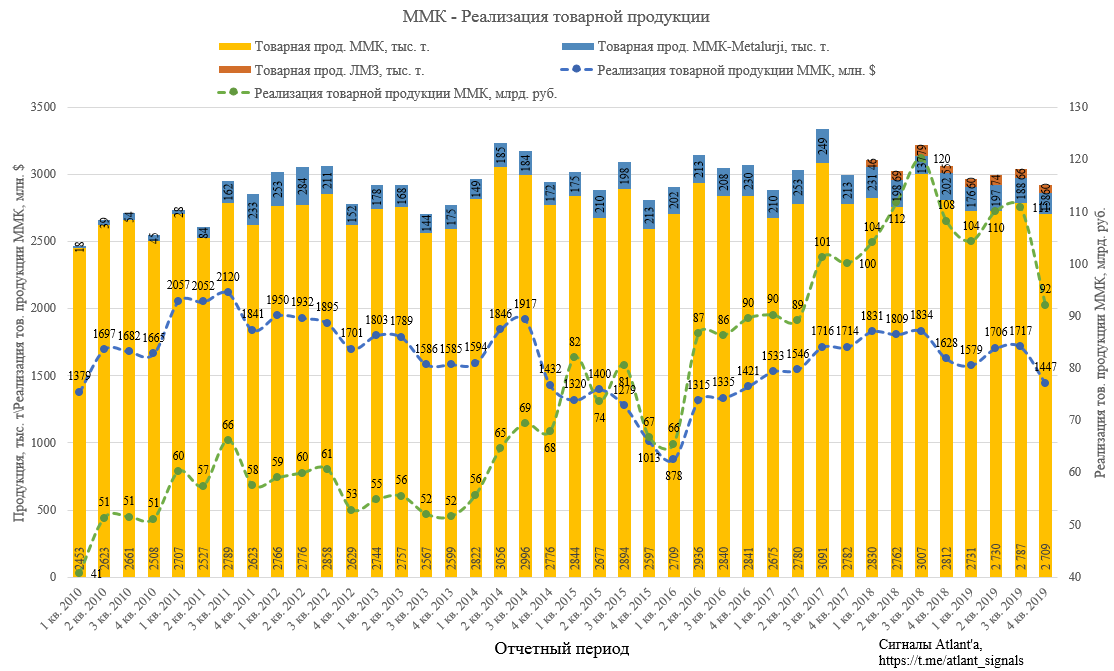

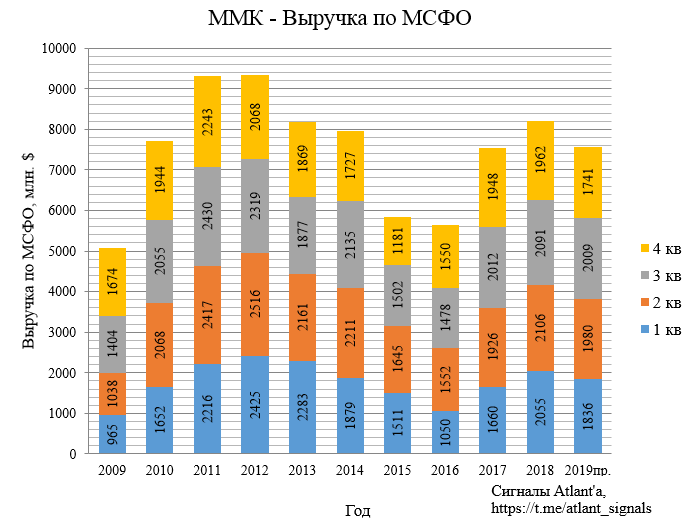

Выручка от реализации товарной продукции ММК в 4-ом квартале составила 1447 млн. долларов. Это на 15,8% меньше, чем в 3-ом квартале 2019 года (1717 млн. $), и на 11,2% меньше, чем в 4-ом квартале 2018 года (1628 млн. $). В рублевом эквиваленте выручка от реализации товарной продукции ММК в 4-ом квартале составила 92 млрд. рублей. Это на 17,2% меньше, чем в 3-ем квартале 2019 года (111 млрд. руб.), и на 14,9% меньше, чем в 4-ом квартале 2018 года (108 млрд. руб.).

Снижение выручки связано как со снижением цен, так и уменьшением объема реализованной продукции.

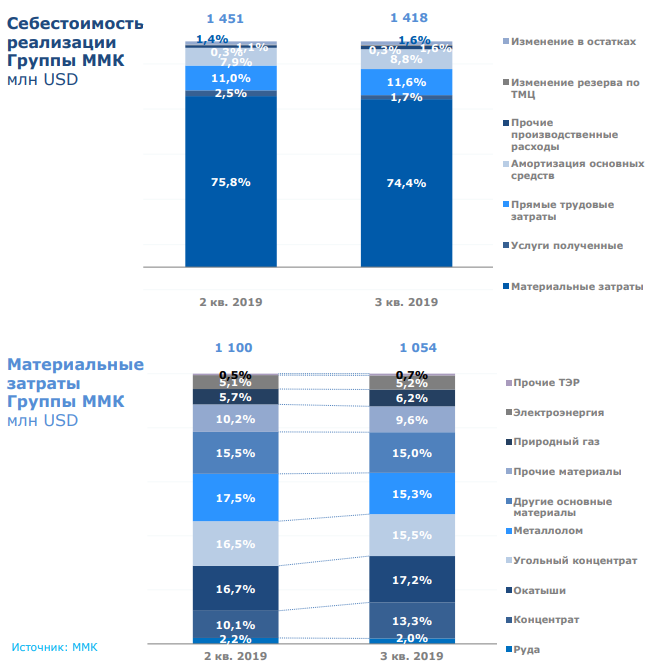

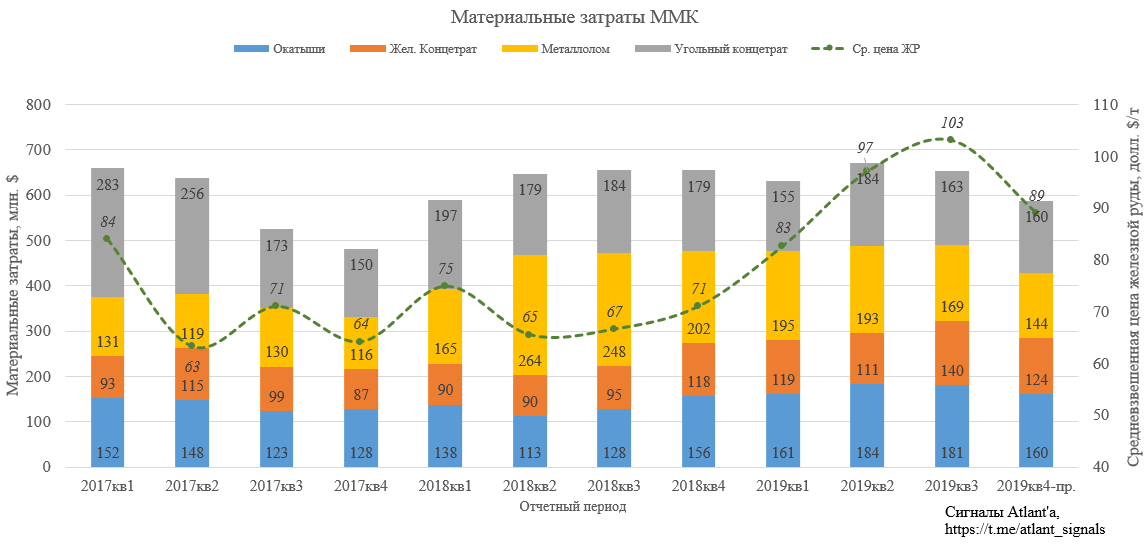

На основании предыдущих отчетов МСФО и используя данные из производственного отчета спрогнозируем финансовые результаты компании за 4-ый квартал 2019 года. Перед этим попробуем разобраться с тем, как вырастет себестоимость компании.

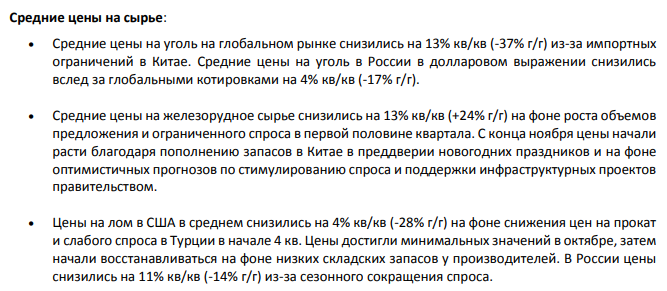

ММК не обеспечивает себя полностью железнорудным сырьем и углем, поэтому себестоимость сильно зависит от цен на сырье. Из-за снижения цен в прошлом квартале материальные затраты снизились на 4,2%.

Изменения цен на сырье возьмем из отчета НЛМК.

В итоге с учетом изменения объема производства и продаж получим следующую картину: затраты на 4 основных видов сырья ( жел. руда, окатыши, угольный концентрат, металлом) снизятся с 653 млн. долларов до 588 млн.

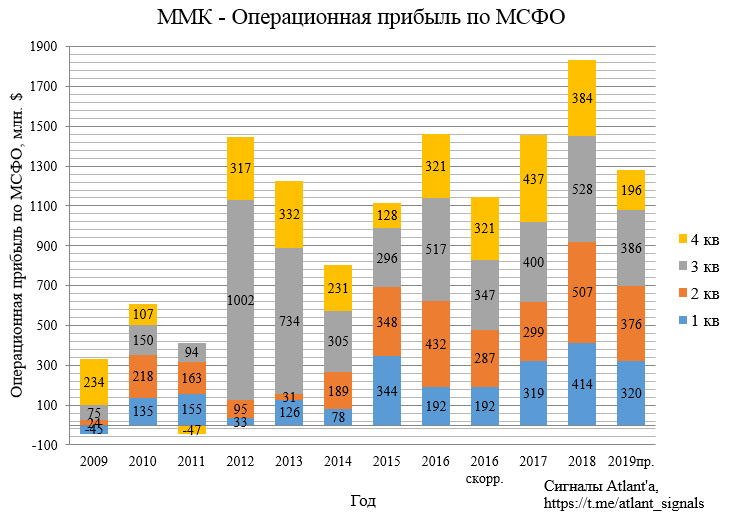

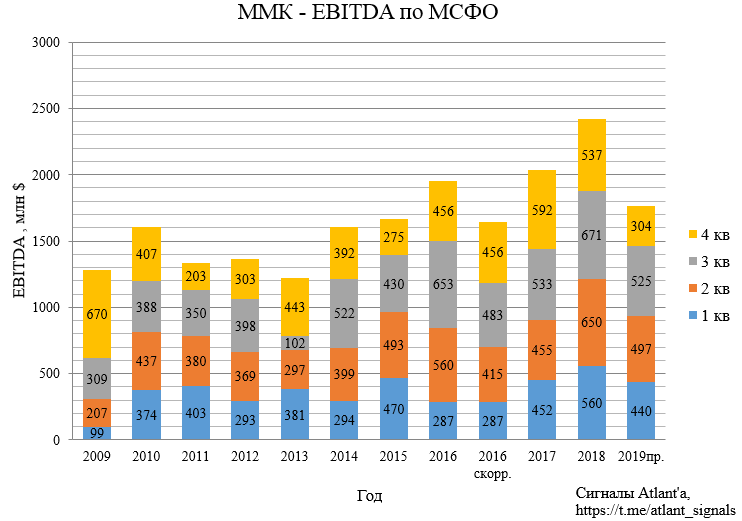

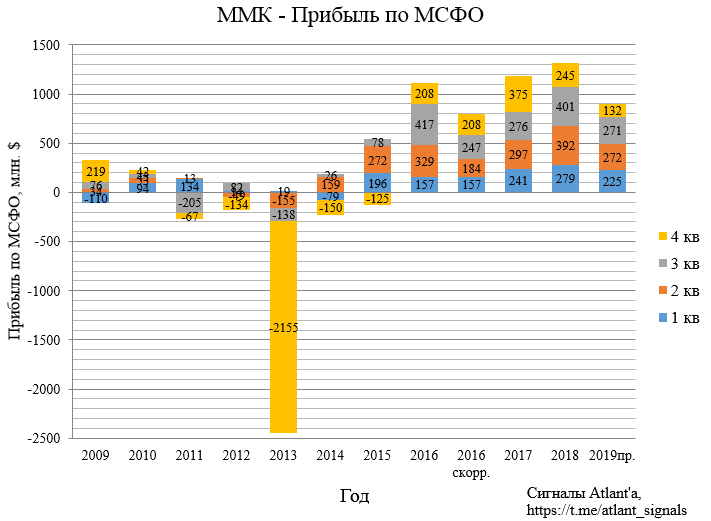

Перейдем к финансовым показателям, в обзоре за 3-й квартал я предполагал, что ситуация будет лучше, но цены после этого еще снизились. В итоге прогноз по фин. показателям за 4-ый квартал следующий:

Выручка.

Операционная прибыль.

EBITDA.

Прибыль.

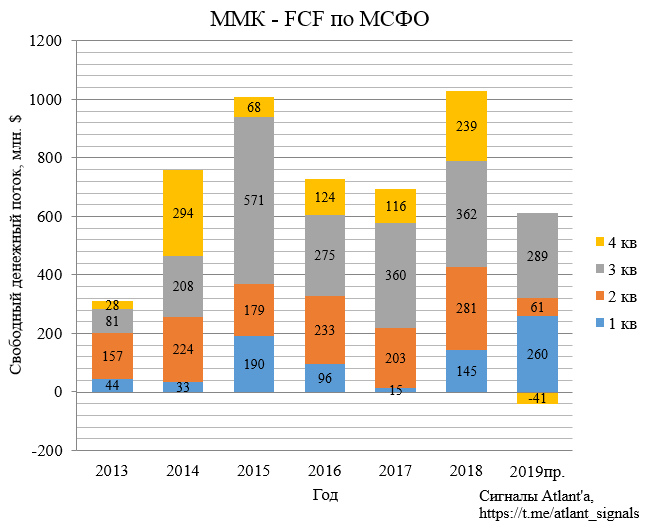

Свободный денежный поток (FCF) рассчитан, исходя из того, что изменение оборотного капитала будет равно 0, а капитальные затраты будут равны 308 млн. долларов, чтобы выполнить план по годовым вложениям в размере 900 млн.

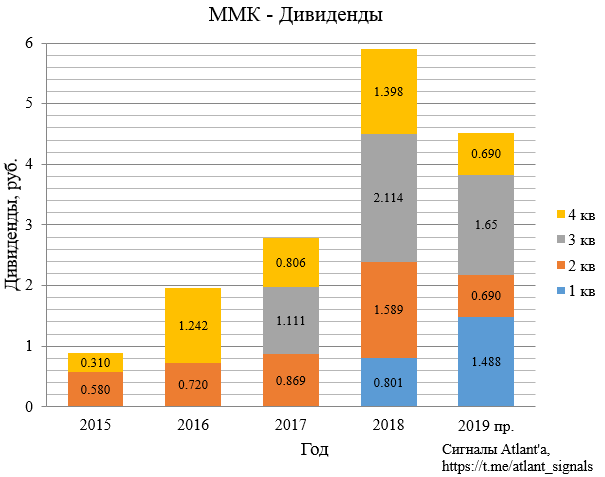

FCF оказался отрицательным. Формально дивиденды за 4-ый квартал в таком случае будут равны 0. Но компания не имеет долга и даже обладает небольшой кубышкой. За 2-ой квартал ММК выплатила дивиденды выше FCF. Думаю, что для поддержания котировок компания выплатит небольшой дивиденд, предположительно на уровне 2-го квартала.

Как мы видим, многие финансовые показатели существенно снизятся год к году. Что повлияет и на снижение дивидендов. Акции за 3 месяца выросли с 35 до 46 рублей. Думаю, что при текущих ценах сталь акция уже находится на справедливой отметке и может даже немного переоценена.

Всем удачи и успехов!

P. S. Еще больше обзоров компаний вы можете найти в моем Telegram-канале

Валерий21 января 2020, 20:03спасибо за проделанную работу. все четко. автор молодец+2

Валерий21 января 2020, 20:03спасибо за проделанную работу. все четко. автор молодец+2